住宅ローンは、家を購入する際に多くの人が利用する重要な金融手段です。

しかし、変動金利や固定金利の選択、借り換えのタイミング、返済計画など、多くの専門的な知識が求められるため、初心者にはハードルが高く感じられることも少なくありません。

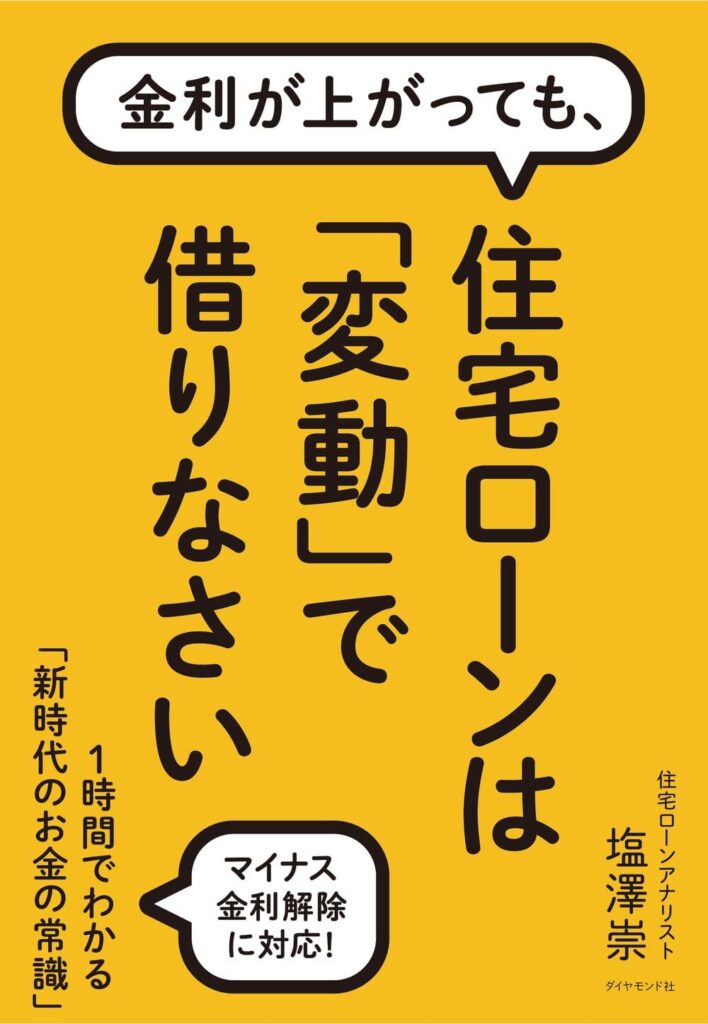

書籍『金利が上がっても、住宅ローンは「変動」で借りなさい』は、住宅ローンに対する不安を払拭し、正しい知識と効果的な戦略を身につけるための指南書です。

この本は、変動金利を選ぶことのメリットを論理的に解説し、リスク管理の方法や、金利上昇への備えについて具体的なアドバイスを提供しています。

著者の塩澤 崇氏は、モルガン・スタンレー証券での経験を活かし、難解な金融知識を初心者でも理解しやすい形で解説しており、住宅ローンに関する多くの誤解や疑問を解消してくれます。

合わせて読みたい記事

-

-

住宅ローンについて学べるおすすめの本 9選!人気ランキング 【2026年版】

住宅は非常に大きな買い物です。絶対に失敗したくないと考えている人が殆どでしょう。そのために必要なのは事前のリサーチです。この記事でおすすめする本は、住宅ローン・住宅購入で失敗しないための情報が詰まった ...

続きを見る

書籍『金利が上がっても、住宅ローンは「変動」で借りなさい――1時間でわかる「新時代のお金の常識」』の書評

このセクションでは、以下の4つの視点から本書を解説します。

- 著者・塩澤 崇のプロフィール

- 本書の要約

- 本書の目的

- 人気の理由と魅力

これらの内容を一つずつ掘り下げて、わかりやすく解説していきます。

著者・塩澤 崇のプロフィール

塩澤 崇氏は、住宅ローンや金融業界で長いキャリアを積んできた専門家です。

彼は東京大学大学院情報理工学系研究科を修了後、モルガン・スタンレー証券で住宅ローン証券化ビジネスを推進し、後にボストン・コンサルティング・グループで金融機関向けの戦略コンサルティングを行いました。

その後、彼は住宅ローン比較診断サービス「モゲチェック」を運営する株式会社MFSで取締役COOとして活動しています。

彼の豊富な実務経験により、住宅ローンの仕組みや戦略に対する深い理解を持ち、一般の人が難しく感じる金融の話をわかりやすく解説する能力に優れています。

彼の主張はデータに裏付けられており、感覚的ではなく論理的に住宅ローンを説明しているため、読者にとって安心感を与える内容になっています。

塩澤氏の経歴からもわかるように、彼は住宅ローンや金融市場に対して深い知識と経験を持っており、その知見が本書の内容に反映されています。

彼のような専門家から学ぶことで、住宅ローンの複雑な仕組みも理解しやすくなります。

本書の要約

本書は、住宅ローンを選ぶ際に変動金利がなぜ有利なのかを、具体的なシミュレーションやデータを用いて解説しています。

まず、日本経済の状況や金利の動向について説明し、なぜ「固定金利」を選びがちなのかという心理的な部分にも触れています。

次に、変動金利のリスクとそのリスクを軽減する方法を詳細に解説し、住宅ローン減税や団体信用生命保険(団信)のメリットについても詳しく述べています。

例えば、団信に加入することで住宅ローンを返済中に病気や事故に遭っても保険でカバーされ、結果的に家族の負担が軽減される点や、住宅ローン減税によって金利負担以上の税金が戻ってくるケースがある点などが具体例として挙げられます。

このような知識を持つことで、変動金利を選んだとしても、安心して長期的な返済計画を立てることができるようになります。

変動金利のメリットを最大化するには、金利の変動に対する理解と、それに伴う家計のリスク管理が不可欠です。

塩澤氏のシミュレーションは、こうしたリスク管理の重要性を初心者にもわかりやすく伝えるための効果的な手法です。

本書の目的

本書の目的は、住宅ローンに対する一般的な誤解を解消し、読者が自身のライフプランに合わせた最適なローン選択ができるように支援することです。

特に、日本では「借金」という言葉にネガティブなイメージが強く、住宅ローンを組むことに対しても抵抗感を持つ人が多いです。

そこで本書では、変動金利の利点を具体的なデータをもとに解説し、賢い借金をすることの重要性を伝えています。

さらに、変動金利を選ぶことで得られるメリットだけでなく、そのリスクと対策についても詳しく説明しており、読者が安心してローンを組めるようサポートしています。

また、住宅ローン減税や団体信用生命保険(団信)などの制度を有効活用する方法も紹介しており、ローンを通じて資産形成を目指すための具体的な戦略を提供しています。

人気の理由と魅力

本書が人気を集めている理由は、著者の豊富な経験に基づく実践的なアドバイスと、わかりやすい解説にあります。

多くの人が住宅ローンに対して持つ漠然とした不安を解消し、変動金利を活用することの具体的なメリットを示している点が読者にとって大きな魅力です。

特に、インフレ時代の到来を見据えた上での家計戦略や、固定金利と変動金利の違いを詳細に解説しているため、これから家を買おうとしている人や、すでにローンを組んでいる人にとっても非常に参考になる内容となっています。

また、金融知識がなくても理解できるように、専門用語をわかりやすく噛み砕いて説明している点も、多くの読者に支持されている理由です。

変動金利のリスクとメリットを正しく理解することは、ローンを組む上で非常に重要です。

本書では、初心者にもわかりやすく、その本質を伝えており、読者の不安を解消することに成功しています。

本の内容(目次)

このセクションでは、書籍『金利が上がっても、住宅ローンは「変動」で借りなさい』の各章について、詳細に解説していきます。

各章の内容は、住宅ローンを検討している人にとって重要な知識を網羅的に扱っており、読者が自分にとって最適な選択をするための助けとなります。

- はじめに

- 第1章:新時代のお金の常識

- 第2章:住宅ローンは実は借りると儲かる

- 第3章:住宅ローンの一番お得な借り方・返し方

- 第4章:金利の仕組みと将来の見通し

- 第5章:金利が上がっても、住宅ローンは「変動が有利」といえるわけ

- 第6章:ローン返済中なら一度は考えるべき「借り換え」とは?

- 第7章:これだけは知っておきたい! 住宅ローンのよくある疑問を解決

- 第8章:どの銀行がおすすめ?

これらの項目を順に解説しながら、各章がどのような内容で構成されているかを詳しく見ていきます。

はじめに マイナス金利解除に不安を感じているあなたへ

「はじめに」では、著者の塩澤崇氏が、住宅ローンに対して抱かれがちな誤解を解消し、ローンを利用することのポジティブな側面を強調しています。

多くの人が住宅ローンを「重い借金」として捉えがちですが、塩澤氏は住宅ローンは賢く使えば財務戦略の一部として非常に有効なツールであると説明しています。

たとえば、変動金利で住宅ローンを組んだ場合、金利が上下する不安がつきまとうことは事実です。

しかし、著者は過去の金利推移や将来の見通しを基に、金利変動が一定の範囲内に収まる可能性が高いと指摘し、変動金利を選ぶことが結果的にメリットをもたらすケースが多いことを示しています。

第1章 新時代のお金の常識

第1章では、デフレからインフレへの移行に伴う経済の変化と、それが不動産市場や住宅ローンに与える影響について詳しく解説されています。

インフレとは、物価が上昇して通貨の価値が下がることを指し、これにより現金の価値が目減りします。

著者はこの現象を例に挙げ、インフレ時代において現金を貯蓄するだけでは資産が目減りしてしまうリスクを指摘しています。

さらに、インフレ時代には「持ち家」と「賃貸」のどちらが有利かについても説明しています。

持ち家は、ローン返済額がインフレによって実質的に軽減されるため、長期的に見れば有利であることが多いと述べています。

一方、賃貸は物価上昇に伴い家賃も上がる傾向があるため、インフレ時代には持ち家の方が有利になる可能性が高いという分析です。

また、株式投資や親世代の価値観からの脱却など、今後の資産形成における新しい考え方を提示しています。

インフレ時代には、実物資産である不動産を所有することで、資産価値を維持・増加させることができます。

第1章では、こうした基本的な経済原則を具体的な例を挙げてわかりやすく解説しています。

第2章 住宅ローンは実は借りると儲かる

第2章では、住宅ローンを借りることがいかに有利であるか、具体的な事例をもとに解説しています。

特に、住宅ローン減税制度の活用により、支払う金利以上の税金が還付されることが強調されています。

たとえば、年間の住宅ローン控除を利用することで、所得税や住民税が還付され、結果的にローン金利負担が軽減されることになります。

また、団体信用生命保険(団信)の重要性についても触れられており、これが「保険」として機能し、万が一の際には残りのローンが全額免除されることなど、家族の生活を守るためのリスクヘッジとしての役割を強調しています。

これにより、単なる借金ではなく、生活全体を支えるための仕組みとして住宅ローンを理解することができます。

住宅ローン減税や団信は、ローンを賢く利用するための重要なツールです。

これらを理解して活用することで、住宅ローンをただの負担ではなく、資産形成の手段として捉えることができるようになります。

第3章 住宅ローンの一番お得な借り方・返し方

第3章では、変動金利と固定金利の違いや、どのように住宅ローンを組むべきかについて、具体的なシミュレーションを交えながら説明しています。

例えば、変動金利は固定金利よりも一般的に金利が低く設定されており、短期的な返済期間を見込む場合や、金利上昇リスクに耐えられる資産を持つ人に適していると述べられています。

さらに、資産運用と変動金利の組み合わせが、家計の安定にどのように寄与するかを具体的な例で示しています。

著者は、ローンの返済期間や借入額についても、生活に無理のない範囲で計画することを推奨しており、将来的な収入の変動を考慮に入れた戦略的な返済プランを提案しています。

第4章 金利の仕組みと将来の見通し

第4章では、金利の基本的な仕組みと、今後の金利動向について詳細に説明しています。

日銀の政策金利が住宅ローン金利にどのように影響を与えるか、また将来的にどのような変化が予想されるかを、植田総裁の発言や政策方針をもとに解説しています。

特に、マイナス金利解除が行われても、変動金利が大幅に上昇することはないという予測がなされており、金利上昇に対する過度な不安を和らげる内容となっています。

また、2050年までの長期的な金利見通しについても触れており、人口減少や経済成長率の低下など、社会的要因が金利にどのような影響を与えるかについても詳しく説明されています。

これにより、読者は将来的な経済の変動に備えたローン戦略を立てることができるようになります。

金利の動向は、住宅ローンの返済計画に直接的な影響を与えます。

著者は、金利の仕組みを理解することで、将来の金利上昇に対するリスク管理ができると強調しています。

第5章 金利が上がっても、住宅ローンは「変動が有利」といえるわけ

第5章では、変動金利の有利さを証明するために、ローン返済シミュレーションが用いられています。

たとえば、仮に金利が1%上昇した場合のシミュレーション結果を示し、総返済額の変化を具体的に計算しています。

著者は、変動金利の利点は、初期の返済期間において元本返済が優先されるため、金利が上昇しても返済額の急激な増加を避けることができる点にあると説明しています。

さらに、固定金利が有利になるには少なくとも6回以上の利上げが必要であることを指摘し、過去の日本経済の金利推移や、将来的な経済情勢を鑑みても、そのような急激な利上げは現実的ではないと述べています。

また、固定金利と変動金利の「徹底シミュレーション」を行い、30パターンものシナリオを用いて、それぞれの金利タイプがどのように総返済額に影響を与えるかを検証しています。

著者は、変動金利を選ぶ際のリスク管理として、「長プラ(長期プライムレート)」に連動する変動金利商品には注意が必要であると警告しています。

これらの金利は、短期プライムレート(短プラ)に比べて金利変動の幅が大きいため、金利上昇時のリスクが高まる可能性があるためです。

とはいえ、固定金利を選ぶべき人の条件についても触れており、短期間での完済を目指している人や、収入が不安定でリスクを取れない人にとっては、固定金利の方が安心である場合もあると説明しています。

変動金利を選択する際は、金利変動のリスクを理解し、適切なシミュレーションを行ってリスクを管理することが重要です。

ローン返済の初期段階で元本返済を進めることで、金利上昇リスクを軽減し、将来的な支払い負担を抑えることができます。

第6章 ローン返済中なら一度は考えるべき「借り換え」とは?

第6章では、借り換えのメリットや方法について詳しく解説しています。

特に、金利差が0.5%以上ある場合には、借り換えを検討する価値があるとされています。

借り換えの基本的な仕組みや、金利差によってどれだけの返済額が削減できるかを具体的なシミュレーションを通じて説明しています。

借り換えのメリットとしては、現在のローン金利よりも低い金利で新たなローンを組むことで、総支払額を大幅に削減できる点が挙げられます。

さらに、借り換えによって手元に余裕資金を残し、それを資産運用に回すことで、長期的な資産形成を図ることもできます。

また、変動金利から固定金利への借り換えや、逆に固定金利から変動金利への借り換えも検討されており、それぞれの選択がもたらすメリットとデメリットについても詳述されています。

著者は、借り換えを成功させるためには、単に金利差だけでなく、借り換えにかかる諸費用や手数料も考慮に入れるべきだと強調しています。

例えば、諸費用が借り換えで得られるメリットを上回る場合は、借り換えを行うことで逆に損をする可能性があるため、総合的な判断が必要です。

借り換えは、金利が下がった場合に総支払額を抑える効果的な手段ですが、手数料や諸費用も考慮に入れて総合的に判断することが重要です。

借り換えを行う前には、事前にシミュレーションを行い、どれだけの金額を削減できるかを確認しましょう。

第7章 住宅ローンのよくある疑問を解決

第7章では、住宅ローンに関するよくある疑問を解説しています。

ローン審査は「入学試験」に例えられ、事前の準備が合否を左右する重要な要素であると述べられています。

また、転職や収入変動がローン審査に与える影響についても詳しく触れられており、転職後すぐにローンを申し込むと審査に不利になる可能性があることが説明されています。

加えて、無担保ローンへの対応策や、夫婦でローンを組む際の「ペアローン」「連帯債務」「連帯保証」の違いについても解説しており、それぞれのメリットとデメリットを理解することで、最適なローン選びができるようにサポートしています。

著者は、不動産投資と住宅購入の優先順位についても触れており、一般的にはまず住居用の住宅を購入し、その後に余裕資金を活用して不動産投資を行うことが勧められています。

また、「125%ルール」や「5年ルール」などの誤解されがちな制度についても、実際にはどの程度影響があるかを具体例を挙げながら解説しています。

住宅ローンの審査は、収入や職歴だけでなく、転職や既存の借り入れ状況も影響します。

これらの要素を事前に把握し、計画的にローンを申し込むことが、審査通過のカギとなります。

第8章 どの銀行がおすすめ?

第8章では、住宅ローンを提供する主要銀行の特徴や、各銀行の金利やサービスの違いについて比較しています。

例えば、ネット銀行とメガバンクの違い、各銀行の金利や手数料、サービス内容の違いについて詳しく解説しています。

ネット銀行は、一般的に低金利で手数料も安いというメリットがありますが、対面での相談ができないなどのデメリットもあります。

一方、メガバンクは、店舗での相談や、提携企業によるサービスの充実度などが強みとなっています。

著者は、読者が自身のライフスタイルやニーズに合った銀行を選ぶために、具体的な事例やシミュレーションを交えながら、それぞれの銀行の特徴を紹介しています。

特に、「auじぶん銀行」や「住信SBIネット銀行」などのネット銀行は、低金利でありながらも、多様な返済プランや、無料での借り換えシミュレーションサービスを提供している点で人気があります。

また、住宅ローン選びにおいて、「モゲチェック」の活用も推奨されています。

このサービスでは、複数の銀行の住宅ローンを一括で比較し、最も条件の良いローンを見つけることができます。

これにより、手間をかけずに最適な住宅ローンを選ぶことが可能となります。

住宅ローンを選ぶ際は、金利や手数料だけでなく、銀行のサービス内容や対応も重要なポイントです。

特に、ネット銀行とメガバンクの違いを理解し、自分のライフスタイルに合った選択を行うことが大切です。

対象読者

このセクションでは、本書『金利が上がっても、住宅ローンは「変動」で借りなさい』がどのような読者に向けられているのかを、以下の5つのタイプに分けて詳しく解説します。

- 家の購入を迷っている人

- これから家を買う予定の人

- すでに住宅ローンを組んでいる人

- 借りている住宅ローンが変動金利で不安を感じている人

- マイナス金利解除に不安を感じている人

それぞれの対象読者に向けて、どのような知識やアドバイスが役立つのかを詳しく見ていきましょう。

家の購入を迷っている人

家の購入は、人生で最も大きな買い物の一つです。そのため、買うべきかどうかを迷うのは当然のことです。

この章では、「家を買うべきか、賃貸を続けるべきか」という問いに対して、金利の動向や将来的な家計負担を考慮した上で、どちらが自分にとって得なのかを考える材料を提供します。

例えば、「インフレ時代に現金で物件を買うのは本当にお得か?」という疑問に対して、インフレが進むと現金の価値が目減りするため、住宅ローンを活用して資産を形成する方が有利であると説明しています。

また、家を購入する際に考慮すべきライフステージや、将来の家族計画なども判断材料として挙げています。

これから家を買う予定の人

これから家を購入しようとしている人にとって、住宅ローンの選び方は将来の家計に大きな影響を与えます。

本書では、変動金利と固定金利の違いや、どのタイミングでローンを組むべきか、さらにどのような物件を選ぶべきかについても詳しく解説しています。

特に、変動金利を選ぶことのメリットとして、短期的な支出を抑えながらも、インフレ時に有利な資産形成ができる点が強調されています。

また、住宅ローンの審査基準や、借り入れ可能な金額、返済計画の立て方についても具体的な事例を挙げて説明しており、自分のライフスタイルに合ったローン選びができるようサポートしています。

さらに、住宅ローン減税や団体信用生命保険(団信)の活用方法についても触れられており、ローンを利用することでどのような税制メリットが得られるかも理解することができます。

住宅ローンを選ぶ際には、現在の収入や将来のライフプランを考慮して、無理のない返済計画を立てることが重要です。

本書では、これから家を買う予定の人が失敗しないための具体的なアドバイスが充実しています。

すでに住宅ローンを組んでいる人

すでに住宅ローンを組んでいる人にとっても、本書は非常に役立つ内容が多く含まれています。

特に、現在のローン金利が適切かどうかを判断するための基準や、借り換えのタイミングについてのアドバイスが豊富です。

たとえば、金利差が0.5%以上ある場合には、借り換えを検討することで総支払額を大幅に削減できる可能性があることが説明されています。

また、繰上返済のメリットとデメリットについても詳しく解説されており、場合によっては繰上返済を行わずに、手元資金を資産運用に回す方が有利になるケースもあります。

さらに、団体信用生命保険(団信)の見直しや、住宅ローン減税を最大限に活用する方法についても触れられており、現在のローンをより効果的に利用するためのヒントが満載です。

すでに住宅ローンを組んでいる人にとって、借り換えや繰上返済は家計改善の大きな手段となります。

本書では、これらの選択肢を総合的に判断するための具体的な基準が示されており、ローンの見直しを検討している人にとって非常に有用です。

借りている住宅ローンが変動金利で不安を感じている人

変動金利で住宅ローンを組んでいる人は、将来的な金利上昇に対して不安を感じることが多いです。

本書では、変動金利がなぜ現在の経済状況において有利であるかを、過去の金利動向や将来の予測を交えて説明しています。

例えば、著者は日本経済の長期的なデフレ傾向や、日銀の金融政策を踏まえ、金利が急激に上昇する可能性は低いと予測しています。

さらに、変動金利を選択する場合のリスク管理についても詳しく解説されており、万が一金利が上昇した場合でも、返済負担を抑えるための具体的な対策が示されています。

変動金利のリスクを理解した上で、適切なリスク管理を行うことが重要です。

本書では、金利変動に対する具体的な対応策が示されており、変動金利で不安を感じている人にとって非常に参考になる内容です。

マイナス金利解除に不安を感じている人

日本では、長らくマイナス金利政策が続いてきましたが、将来的に金利が上昇する可能性も否定できません。

マイナス金利解除に不安を感じている人にとって、本書は将来の金利動向に備えるための具体的な知識を提供しています。

例えば、金利が上昇した場合にどのような影響が出るのか、また、それに対してどのような対策を取るべきかについて、詳細に説明しています。

著者は、金利が上昇することは避けられない事実であるとしながらも、変動金利をうまく活用することで、将来的なリスクに備えることができると述べています。

また、金利が上がった際のシミュレーションを行い、どの程度の影響が出るのかを事前に確認することを推奨しています。

変動金利のリスクを理解した上で、適切なリスク管理を行うことが重要です。

本書では、金利変動に対する具体的な対応策が示されており、変動金利で不安を感じている人にとって非常に参考になる内容です。

本の感想・レビュー

リスク管理

この本を読んで最も心に残ったのは、住宅ローンにおけるリスク管理についての考え方です。

以前は、変動金利に対する不安が強く、金利が上がったらどうしようと悩むことが多かったのですが、著者は「リスクを恐れるのではなく、リスクを管理する方法を学ぶことが重要だ」と説いていました。

実際にシミュレーションを使ってリスクを数値化し、その上でどのような対応策を取るべきかが具体的に示されていたので、気持ちが軽くなったのを覚えています。

変動金利が必ずしもリスクではなく、上手に管理すればむしろ有利になることが理解できたのは、大きな収穫です。

著者の信頼性

著者の塩澤さんの経歴がとても信頼できるものでした。

モルガン・スタンレー証券での住宅ローンビジネスの経験や、今は「モゲチェック」というポータルサイトを運営しているという実績は、単に理論を語るだけでなく、実際のビジネスの最前線で積み上げてきたものだと感じます。

そのため、言葉の一つひとつに重みがありました。

理論だけではなく、実際に効果を出してきたプロから学んでいるという安心感がありました。

実践的なアドバイス

この本が他の住宅ローンに関する本と一線を画すのは、実際にすぐに役立つアドバイスが豊富に含まれている点だと思います。

特に借り換えのタイミングについての説明は具体的で、どうすれば借り換えによって数百万単位で得をするか、明確に理解できました。

読んだ後は、自分の住宅ローンを再検討し、実際に借り換えをする準備を始めたほどです。

この本を読むだけで終わらず、行動に移すことができたのは、具体的でわかりやすいアドバイスのおかげです。

金融リテラシーの向上

正直言って、住宅ローンに限らず金融の知識って、なんとなく難しそうで敬遠していた部分があったんです。

でも、この本を読んでからは、そんな先入観がなくなりました。

特に住宅ローン減税や団信(団体信用生命保険)の話は、「こんなにお得な制度があったんだ!」と驚きました。

今までは住宅ローンを単なる「借金」としか考えていなかったんですが、実はこれをうまく使えば資産形成の強力な武器になるってことに気づかされました。

知らないと損することばかりだったな、と今では感じています。

長期的な視点

この本は、短期的な節約ではなく、長期的にどれだけ得をするかを重視している点が印象的でした。

例えば、金利の変動を見越して、どのタイミングでどのようなアクションを取るべきかという長期的な視点が非常に参考になりました。

私自身、今までは目先の利息や返済額にばかり気を取られていたのですが、この本を読んでからは、数十年先を見据えた戦略を考えるようになりました。

著者の論理的な主張

この本の素晴らしいところは、著者の論理的な主張がしっかりとデータに裏付けられていることです。

例えば、変動金利が固定金利よりも総返済額で有利になるケースを具体的にシミュレーションしてくれるので、「なるほど、そういうことか!」と納得できました。

変動金利に対して不安を感じている人が多い中、著者が数字を使って説明してくれると、一気にその不安が和らぎますね。

感覚ではなく、データに基づいて冷静に選択できるようになりました。

未来予測の視点

この本が特に優れていると感じたのは、将来の金利動向や経済情勢についても触れている点です。

著者は、日銀の金融政策や世界経済の動きを踏まえて、今後住宅ローンがどう変化していくのかを具体的に説明していました。

未来のことなんて分からないと思っていたけれど、この本を読んで「今から何を準備しておくべきか」が少しずつ見えてきました。

将来の不確実性に対して備えを考えるヒントをもらえたのが大きかったです。

読後の行動変化

この本を読んでから、私自身の行動が変わりました。

それまでは住宅ローンについてほとんど関心がなかったし、借りたまま放置していたのですが、この本をきっかけに「自分のローンを見直してみよう」と思えたんです。

実際にいくつかの銀行に問い合わせをして、金利の状況や借り換えの条件を調べてみたら、もっと早く動いていればよかったと感じました。

この本は、単なる知識を与えてくれるだけでなく、行動を促してくれる一冊でした。

自分の生活に実際に役立てることができたので、本当に読んで良かったです。

まとめ

このセクションでは、書籍『金利が上がっても、住宅ローンは「変動」で借りなさい』の内容を振り返り、主要なポイントを整理するとともに、この本を読むことで得られるメリットや、読後に取るべき次のステップについて解説します。

- 本書の要点

- この本を読んで得られるメリット

- 読後の次のステップ

本書は、住宅ローンを選ぶ際に「変動金利」を積極的に勧める内容であり、特に変動金利に対する漠然とした不安を解消するための具体的な知識と対策を提供しています。

初心者にもわかりやすい言葉で、専門的な知識を丁寧に解説しているので、住宅ローンに対する考え方を大きく変えるきっかけとなるでしょう。

本書の要点

本書の要点を一言で言うと、変動金利を賢く選択し、リスクを適切に管理することで、住宅ローンを資産形成のツールとして最大限に活用する方法です。

本書の要点は、以下の通りです。

変動金利の優位性を理論的に説明

金利が上がっても、変動金利が有利な理由を具体的なデータやシミュレーションを用いて説明しています。

利上げが複数回行われない限り、変動金利の方が総返済額を抑えられる可能性が高いことを示しています。

リスク管理の重要性

変動金利には金利上昇のリスクがあるため、そのリスクをどのように管理し、家計全体に与える影響を最小限に抑えるかについて解説しています。

例えば、資産運用や緊急時の予備資金の確保など、リスクに対する具体的な対策が紹介されています。

住宅ローン減税や団信のメリット

住宅ローン減税を最大限に活用し、実質的な負担を軽減する方法や、団体信用生命保険(団信)を活用することで、万が一の場合でも家族の生活を守ることができる点について詳しく述べています。

借り換えのタイミングと手続き

金利が下がった場合の借り換えのタイミングや、その際の注意点についても詳しく解説しています。

借り換えにかかる費用や手間を考慮しつつ、どのタイミングで借り換えを行うのが最も有利かを判断するための具体的な指針を提供しています。

これらの要点を理解することで、住宅ローンの選び方や返済計画について、より論理的でリスクを抑えた判断を行うことができるでしょう。

変動金利はリスクもありますが、正しく理解し適切な対策を講じることで、資産形成の強力なツールになります。

本書は、その理解を深め、読者が適切な選択を行えるようにサポートしています。

この本を読んで得られるメリット

本書を読むことで得られる具体的なメリットは以下の通りです。

住宅ローンの知識が体系的に身につく

住宅ローンの基本から応用まで、包括的な知識を得ることができます。

変動金利と固定金利の違いや、どのようなリスクがあり、どのように管理すべきかを理解することで、自分にとって最適なローン選びができるようになります。

ローンを活用した資産形成の方法を学べる

住宅ローン減税や団信など、住宅ローンを活用して家計を有利に保つ方法について学ぶことができます。

これにより、ローンを単なる負担ではなく、資産形成の手段として利用できるようになります。

金利動向に対するリスク管理ができるようになる

金利の仕組みや将来の見通しについて学ぶことで、変動金利を選んだ場合のリスク管理や、借り換えのタイミングについても判断できるようになります。

将来の金利変動に対して備えることで、安心してローンを返済し続けることができます。

具体的なシミュレーションで理解が深まる

どのような条件下で変動金利が有利になるか、逆に固定金利が有利になるかを具体的に示しています。

これにより、読者は自分の状況に合わせた最適な選択をするための判断材料を得ることができます。

住宅ローンは、多くの人にとって一生に一度の大きな借り入れとなります。

本書を読むことで、ローンのリスク管理や資産形成の基本を学び、賢く利用するためのスキルを身につけることができます。

読後の次のステップ

本書を読み終えた後、読者は以下のような具体的なアクションを取ることをおすすめします。

step

1自身のローン状況を見直す

現在、住宅ローンを組んでいる人は、自分の金利タイプや返済計画が適切かどうかを見直してみましょう。

変動金利を選んでいる人は、今後の金利動向に備えた対策を考え、固定金利を選んでいる人は、借り換えのタイミングを検討することが重要です。

step

2ローン減税や団信の適用条件を確認する

住宅ローン減税や団体信用生命保険(団信)の適用条件を確認し、最大限に利用できているかを確認しましょう。

これらの制度を利用することで、総返済額を大幅に減らすことができます。

step

3今後の金利動向を定期的にチェックする

金利の動向は、住宅ローンの支払いに直接的な影響を与えます。

今後の経済状況や日銀の金融政策をチェックし、必要に応じてローンの借り換えや返済計画の見直しを行うことが推奨されます。

step

4家計全体の見直しと資産運用の計画を立てる

住宅ローンを組むことは、家計全体の見直しと密接に関わります。

余剰資金をどのように運用するか、リスクをどのように管理するかを考えることで、将来の家計の安定性を高めることができます。

住宅ローンは、人生設計において非常に重要な要素です。

ローンの仕組みやリスクを正しく理解し、今後の経済動向に備えた計画を立てることが、安定した生活を送るための鍵となります。

本書を読んだ後は、学んだ内容を実際の生活に活かすための具体的なステップを踏んでみましょう。

住宅ローンに関するおすすめ書籍

住宅ローンに関するおすすめ書籍です。

本の「内容・感想」を紹介しています。

- 住宅ローンについて学べるおすすめの本!人気ランキング

- 図解入門ビジネス 最新 住宅ローンの基本と仕組みがよ~くわかる本[第4版]

- 金利が上がっても、住宅ローンは「変動」で借りなさい

- 住宅ローンで「絶対に損したくない人」が読む本

- 金利上昇でもあわてない住宅ローンの超常識

- 住宅ローンのしあわせな借り方、返し方