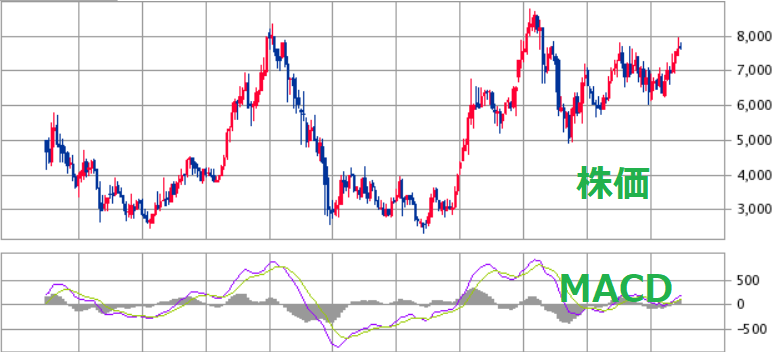

MACD=移動平均収束拡散法はテクニカル指標の一つで、オシレーター系指標に分類されます。

MACDとは?(移動平均収束拡散法 )

MACDは、1960年代にジェラルド・アペル(Gerald Appel)によって考案された手法で、その後多くの人の手によって改善が加えられました。

MACDは「Moving Average Convergence and Diverg-ence(移動平均の収束発散)」の頭文字を並べたもので、多くの人から「マックディー」と呼ばれています。

日本語では、「移動平均収束発散法」と呼ぶのが一般的です。

この手法は、期間の異なる2本の移動平均線の価格差(ギャップ)の伸縮に注目し、その動きによってトレンドの方向性および転換の兆候を把握しようというものです。

基本的な発想ではトレンド追随型の売買シグナルを得ることに主眼があったと思われますが、逆張りシグナルを発生させるオシレーターとして使用でき、応用範囲の広い手法といえます。

あらゆる相場商品に適用可能で視覚的にも分かりやすく人気が高いため、今ではコンピューターで自動計算されるテクニカル分析ソフトの必須アイテムとなっています。

MACDの見方

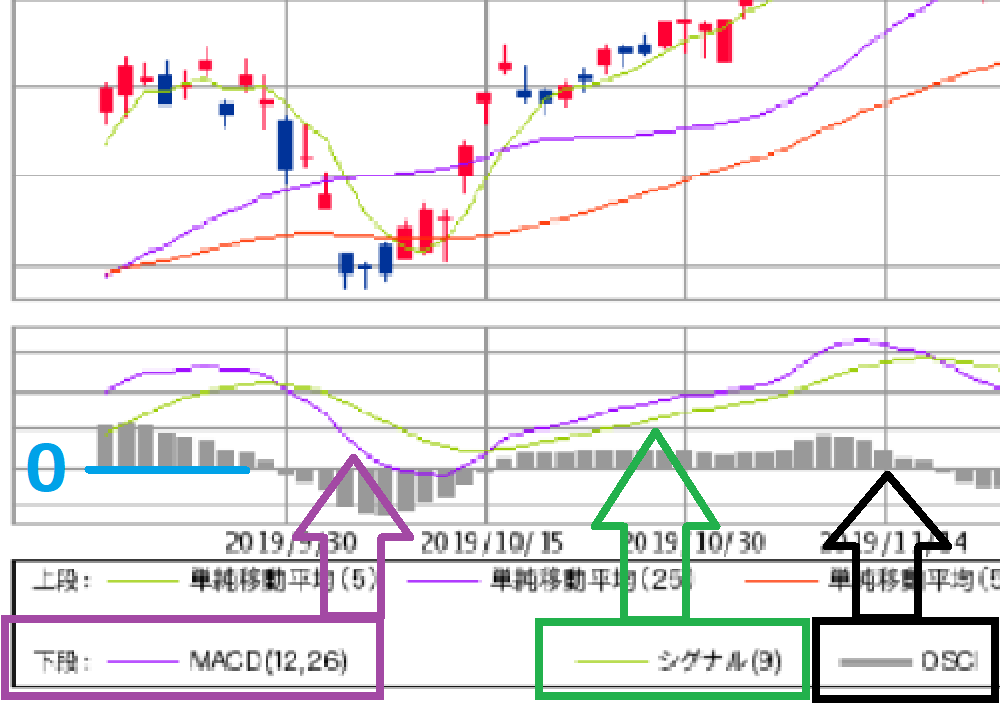

MACDのチャートは3つのグラフで表されます

- 紫の線が「MACD」

- 緑の線が「シグナル」

- 黒の棒が「ヒストグラム」

特に重要なのは、「MACD」と「シグナル」です。

株価がトレンドを形成しながら上昇または下降する時、それに追随してまず短期の移動平均線(MACD)が動き、遅れて長期の移動平均線(シグナル)が動きます。

この際、両者の感応度の違いによりギャップが拡大します。

したがって、上昇トレンドの序盤から中盤にはMACDの値はゼロ付近ないしそれ以下から急速に上昇して、プラスの圏内で推移します。

下降トレンドはその逆になります。

株価の転換点では、短期の移動平均線が横ばいないしは反転するのに対し、長期の移動平均線は依然としてそれまでのトレンドを維持するために、急速にギャップが縮小して、やがてゼロに近づきます。

したがって、MACDのピークアウト、ボトムアウトをもってトレンド転換の早期信号と理解することも可能で、プラス、マイナスの符号の反転によりトレンド反転が確認されます。

MACDとは

- チャートにある2本の線の、基本となる線。

- MACD=短期EMA(指数平滑移動平均)-長期EMA 。

- 株価チャートが上昇すればMACDチャートも上昇する。

シグナルとは

- シグナル=MACDのEMA。

- シグナルはMACDの平均値をとり、遅れてチャートに軌道を記す。

ヒストグラム とは

- 棒グラフの長さで「MACD」と「シグナル」との距離がわかる。

長くなると、2本の線が離れていて、値動きに勢いがあるということ。 - 画像左下の青色。0ラインを境に、棒グラフが上に伸びていれば上昇トレンド。下に伸びていれば下降トレンド

- ヒストグラムはMACDからシグナルをマイナスした数値。

MACDの使い方

考案者のオリジナルでは、12日間の指数平滑移動平均(EMA exponential moving average)と26日間のEMAの差をMACDとしました。

さらに、この数値の9EMAを算出し、MACDのシグナル、またはシグナル線と称しました。

そして、MACDとシグナル線の交差を売買シグナルとしました。

EMAを用いたのは、通常の移動平均(単純移動平均)よりもEMAの方が現在に近い価格に高い比重が置かれ、早くシグナルが出るからです。

しかし、簡便法として対象期間を短縮して単純移動平均線同士のギャップを計算することにより、ほとんど同じタイミングで売買シグナルを得ることも可能です。

MACDとシグナル線の算出に用いる期間(パラメーターと呼ぶ)は、(12、26、9)というように表示されますが、銘柄ごとに、あるいはマーケットの状況により適切なパラメーターは変化します。

売買が活発でトレンドの長期化が難しい状況では、(9、17、7)のようにパラメーターを短縮して用いた方が有効な場合が多いです。

また、使用する時間枠も、コンピューターやソフトウェアの能力の許す限り、日、週、半日、1時間、15分、5分というように、自由に決定することができます。

MACDを使った売買シグナル

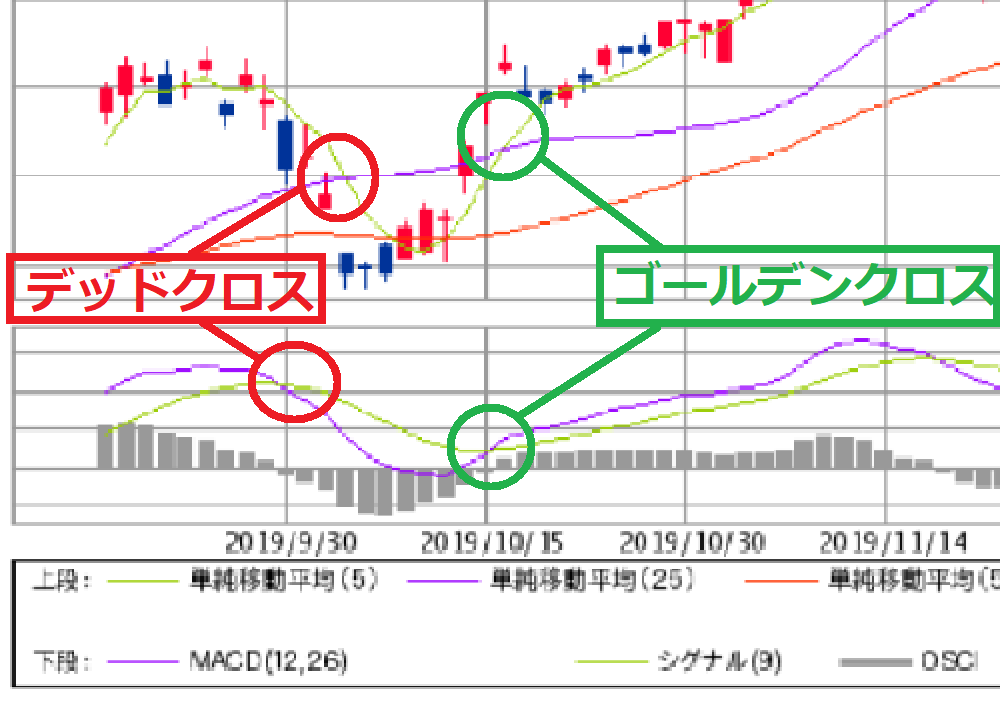

売買シグナルとしては、MACDとシグナル線の交差が筆頭に挙げられます。

しかし、パラメーターが短すぎないのであれば、MACDの向きの反転の方が短期の売買シグナルとしてはより重要です。

このほか、MACDの売買シグナルとして採用可能なものを列挙すると、MACD自体の方向性の変化、MACDとシグナル線の交差、シグナル線自体の方向性の変化、MACDのゼロラインとの交差(いわゆるゴールデンクロス、デッドクロス)などが挙げられます。

したがって、パラメーターを変化させた場合も含めると、MACDには数多くの売買シグナルが有ることになります。

また、他のオシレーターなどと同様に、株価とMACDの動きから、ダイバージェンス、コンバージェンスのパターンが発生している時は、非常に大きなチャンスになることが多いです。

買いシグナル

ゴールデンクロス

先行するMACDが、遅行する平均値であるシグナル線を上へ突き抜けた時をゴールデンクロスと言います。

相場の転換期、これからの上昇を予想させます。

売りシグナル

デッドクロス

先行するMACDが、遅行する平均値であるシグナル線を下へ突き抜けた時をデッドクロスと言います。

相場の転換期、これからの下降を予想させます。

0ラインを境に 相場の強弱

- 基本となるMACDが下降し、シグナルがMACDよりも上にある時、相場は弱い。

- MACDが0ラインの上に位置し、距離が離れるほど、その後に下降する余地が大きくなる。

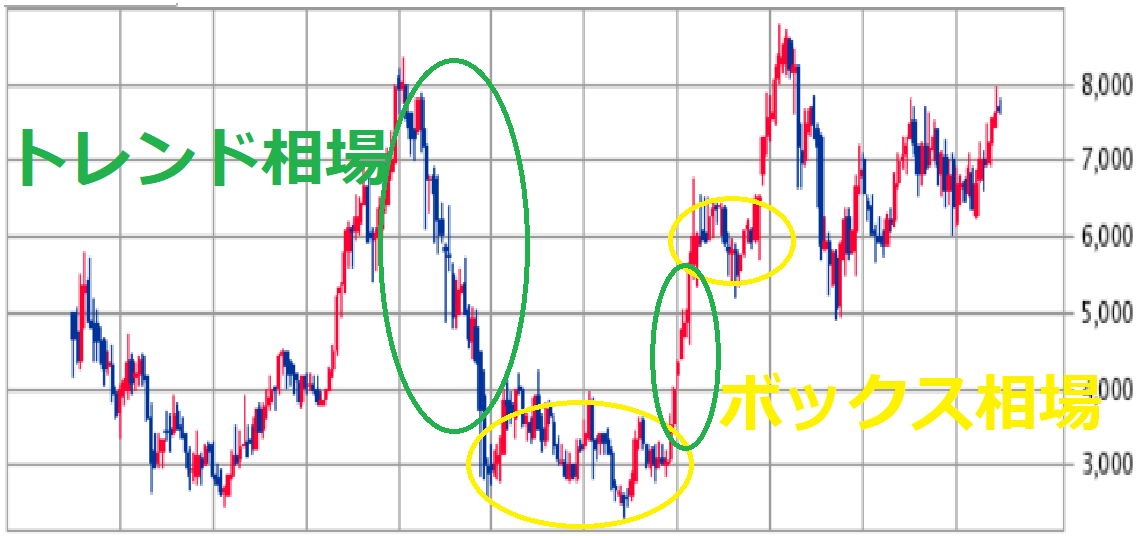

MACDの有効な相場

MACDはオシレータ系指標に分類されるテクニカル指標で、効果が発揮する相場は、

- ボックス相場

- ゆるやかなトレンド相場

に限ります。

株価がボックス相場でMACDのチャートにトレンドが現れているのが理想です。

急激な株のトレンド相場では、MACDが出すシグナルを信頼するのは禁物です。

MACDの計算式

3日間の場合

$$EMA=(1日目終値+2日目終値+3日目終値+3日目終値) \div (3日+1日)$$

MACDの計算期間

MACDでは、

- 短い期間に12日の指数平滑移動平均

- 長い期間に26日の指数平滑移動平均

- シグナルは9日の指数平滑移動平均

が一般的に使われている。

(EMA) 指数平滑移動平均 とは

指数平滑移動平均とは、過去の価格よりも直近の価格になるほど比重を置いて計算された平均値です。

古い価格ほどその影響が指数関数的に減少されるので、測定期間の数値を単純に平均した単純移動平均と比べて、直近の値動きに敏感に反応します。

MACDの注意点

MACDで失敗しやすい点は、株価の上昇、下落のペースは落ちたが、ジリ高、ジリ安のトレンドが続いているような場合です。

つまり、MACDが一時下向きとなってもゼロまで下がらずにプラス圏で横ばいになったり、その逆になったりするケースです。

プラス圏内維持は株価のトレンドがまだ上向きであり、マイナス圏内維持は下向きであることを意味するので、株価が高値または安値を更新した場合は株価のトレンドを優先させるべきです。

このほかにも、横ばい相場ではダマシのシグナル(ウィプソー)ばかり出て参考にならないことや、短期間での激しい株価の上下動はカバーできないこともMACDの弱点です。

相場の天井や大底付近では株価が1日に10%以上の動く場合があるので、MACDは移動平均をベースに使っているだけにこれに対応できません。

実践の中でこれらに対応する方法としては、より短い時間枠でMACDを使うことや極端な高値や安値であらかじめ注文を出しておくことが考えられます。

MACDは視覚的に分かりやすいうえに適用範囲が広く、致命的な失敗が少ないために多くのテクニカル愛好家に頼りにされていますが、小さなダマシは頻繁に発生するため、使い手の修練や工夫が求められます。

MACD まとめ

- ゴールデンクロス・デッドクロスあり、買いサインがわかりやすい。

- MACDチャートにトレンドが現れていないとサインが出ない。

- 株価がボックス相場でMACDチャートにトレンドが現れているのが理想。