住宅ローンは人生の中でも最も大きな借金の一つであり、返済に不安を感じる人も少なくありません。

家を持つことは一見幸せへの第一歩のように思われますが、ローンの返済計画が無理のあるものだと、家計を圧迫し、将来的な生活に大きな影響を及ぼす可能性があります。

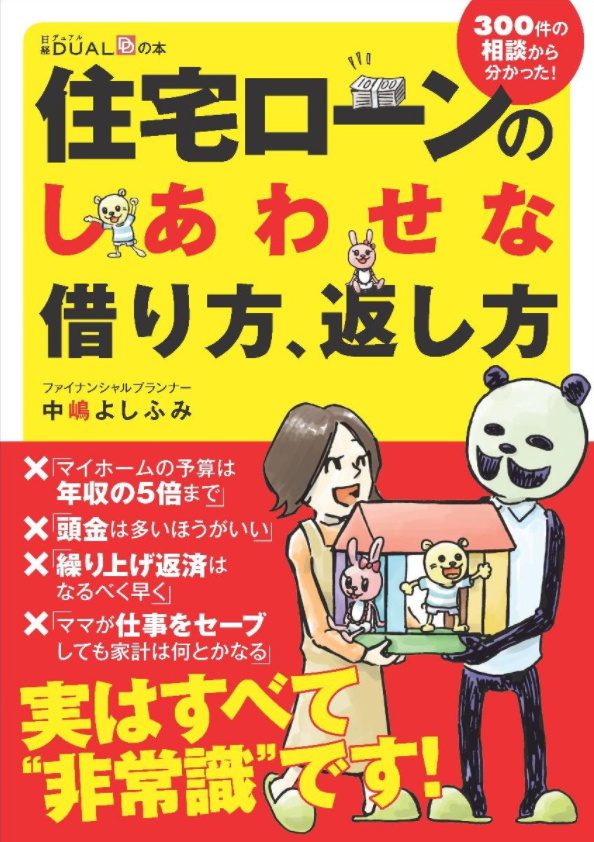

『住宅ローンのしあわせな借り方、返し方』は、無理なくローンを返済するための具体的なアドバイスをしています。

頭金の考え方、繰り上げ返済のタイミング、家計の見直し方法など、ローン返済の計画をサポートする内容が詰まっています。

合わせて読みたい記事

-

-

住宅ローンについて学べるおすすめの本 9選!人気ランキング 【2026年版】

住宅は非常に大きな買い物です。絶対に失敗したくないと考えている人が殆どでしょう。そのために必要なのは事前のリサーチです。この記事でおすすめする本は、住宅ローン・住宅購入で失敗しないための情報が詰まった ...

続きを見る

書籍『住宅ローンのしあわせな借り方、返し方』について

本書は、住宅ローンに関する一般的な誤解を解きほぐし、読者が安心して家を購入し、ローンを返済するための具体的なアドバイスをしています。

このセクションでは以下の項目について触れていきます。

- 著者・中嶋 よしふみのプロフィール

- 書籍の概要

- 本書の目的

- 人気の理由と魅力

それぞれ詳しく解説していきます。

著者・中嶋 よしふみのプロフィール

中嶋 よしふみ氏は、住宅ローンに関する豊富な知識と経験を持つファイナンシャルプランナーです。

彼は金融業界での長いキャリアを通じて、多くの人々が住宅購入やローンに関する問題で悩む姿を見てきました。

その経験をもとに、彼はローンに対する誤解を解き、誰もが安心してローンを組めるようにするためのアドバイスをしています。

また、中嶋氏は新聞や雑誌など、多くのメディアで住宅ローンに関するコラムを執筆しており、その的確なアドバイスは多くの読者に支持されています。

書籍の概要

書籍『住宅ローンのしあわせな借り方、返し方』は、住宅ローンを組む前に知っておくべき基本的な知識から、返済をスムーズに進めるための実践的なアドバイスまで網羅しています。

この本は、特に「家を急いで買うべきか?」「頭金をどれだけ用意するべきか?」「繰り上げ返済は本当に得なのか?」といった、多くの人が疑問に思うポイントに対して、明快な答えを示してくれています。

加えて、実際の相談事例をもとにしたケーススタディが多く紹介されており、読者は自分の状況に合ったアドバイスを得ることができます。

住宅ローンを賢く利用し、家計に無理のない返済計画を立てるための必読書です。

住宅ローンは単なる借金ではなく、長期的な生活設計の一部として考える必要があります。

この本は、ローンを利用しても生活が苦しくならないための具体的な方法を教えてくれます。

本書の目的

本書の主な目的は、住宅ローンを正しく理解し、無理なく返済していけるようにサポートすることです。

多くの人が「家を買うことは急ぐべき」「繰り上げ返済はできるだけ早く行うべき」といった常識を信じていますが、本書ではそれが必ずしも正しいとは限らないことを示しています。

家を購入するタイミングやローンの返済方法は、家計の状況や将来の生活計画によって異なります。

そのため、短期的な判断ではなく、長期的な視野でローンを計画することが重要だと強調しています。

本書は、こうした視点から、家計に優しいローン計画を立てるための知識と戦略を提供しています。

住宅ローンの返済計画は、一度決めたら終わりではありません。

ライフイベントや収入の変化に応じて柔軟に見直すことが成功の鍵です。

人気の理由と魅力

この書籍が多くの読者に支持される理由は、その実用性とわかりやすさにあります。

特に、住宅ローンという複雑で不安を伴うテーマについて、誰でも理解できるシンプルな説明をしている点が大きな魅力です。

さらに、実際の相談事例をもとにした具体的なアドバイスが豊富であり、読者は自分自身の状況に置き換えて考えやすくなっています。

また、繰り上げ返済や保険の見直しなど、通常は難しいとされる金融知識についても、具体的な数字や例を交えて説明しているため、初心者でも無理なく読み進められます。

本の内容(目次)

本書は、住宅ローンに関する様々な誤解を解消し、正しい知識を得るために構成されています。

各章では、住宅ローンを計画するうえで重要なポイントを丁寧に解説しています。

- 第1章 はじめに伝えたいこと

- 第2章 持ち家はお得なのか

- 第3章 お金はどこまで借りていいのか

- 第4章 ローンの繰り上げ返済どうする?

- 第5章 子育てしながらローンは楽に返せるのか

- 第6章 ローンを借りたら家計の管理はどうすればいいか

- 第7章 ローン返済のため保険はどう見直せばいいか

それぞれ詳しく解説していきます。

第1章 はじめに伝えたいこと

この章では、住宅ローンを考える上でまず知っておくべき基本的な心構えや、ローンを借りる際の重要なポイントを説明しています。

住宅購入は多くの人にとって人生で一番大きな投資ですが、家を持つこと自体が必ずしも幸福に直結するわけではないと著者は強調します。

家を買うことを急ぐのではなく、長期的なライフプランに基づいた冷静な判断が必要です。

たとえば、「家賃を払うのはもったいないから早く家を買うべきだ」と考える人も多いですが、この本ではその考えが必ずしも正しいわけではないことを説明しています。

急いで家を買うことが、結果的に大きな負担となる場合もあるからです。

住宅ローンを組む前に、自分が家を持つことが本当に必要かどうか、慎重に考えることが重要です。

急いで決断するのではなく、時間をかけて正しい判断を下しましょう。

第2章 持ち家はお得なのか

「持ち家が必ずお得」という考え方に一石を投じるのがこの章です。

家を購入することで得られる経済的なメリットは確かにありますが、それが全員にとってベストな選択ではありません。

家を買うかどうかは、家計だけでなく家族のライフスタイルや将来の計画によって決まるべきだと著者は述べています。

賃貸と持ち家の比較は多くの人が行いますが、それぞれにメリット・デメリットがあります。

たとえば、賃貸は固定資産税がかからないことや、住み替えがしやすい点がメリットです。

一方、持ち家は資産として残るという利点がありますが、固定資産税や修繕費などの追加コストがかかります。

この章では、単に「お金の面」での損得にとらわれず、自分たちのライフスタイルに合った選択をすべきだと提案しています。

持ち家を選ぶ理由が「お得だから」だけだと、後悔することがあります。

経済面だけでなく、ライフスタイルや将来の計画も考慮することが大切です。

第3章 お金はどこまで借りていいのか

住宅ローンを借りる際、多くの人が「いくらまで借りられるのか」を気にしますが、実際には「自分にとって無理のない借り入れ額はどれくらいか」を考えることが最も重要です。

この章では、住宅ローンを無理なく返済するための指針や、借りすぎによるリスクを避ける方法が解説されています。

一般的に「年収の5倍まで借りられる」と言われますが、これを鵜呑みにすると、返済に苦しむケースが多いです。

著者は、将来的な収入の変動や家族構成の変化を考慮し、今だけでなく将来の生活費や教育費などの支出も見越した計画を立てることが重要だと指摘しています。

また、住宅ローンの返済額を適切に設定するための具体的な計算方法や、ローンの種類ごとのリスクとメリットについても詳しく説明されています。

第4章 ローンの繰り上げ返済どうする?

多くの人が「繰り上げ返済は早めにした方が得」と考えますが、この章では繰り上げ返済にはデメリットもあることが説明されています。

繰り上げ返済を急ぐと、家計に必要な余裕資金がなくなり、予期せぬ出費に対応できなくなるリスクが生じます。

そのため、まずは生活に必要な貯蓄を確保した上で、余裕ができたタイミングで繰り上げ返済を検討することが推奨されています。

また、金利が上昇しても慌てずに対応するための準備や、繰り上げ返済を行う際に考慮すべきリスクについても触れられています。

無理な返済は、家計全体に悪影響を及ぼす可能性があるため、慎重な判断が求められます。

繰り上げ返済は家計に余裕ができてから。

無理に急ぐと、手元資金が不足して生活が圧迫されるリスクがあります。

第5章 子育てしながらローンは楽に返せるのか

住宅ローンの返済と子育ての両立は、特に家族を持つ人にとって大きな課題です。

この章では、子供の教育費や生活費が増加する中で、どのようにしてローンの返済を滞りなく進めていくかが詳しく説明されています。

教育費や妻の働き方が住宅ローンの返済計画に与える影響は大きく、これらを見越して返済計画を柔軟に調整する必要があります。

例えば、子供の進学先によって教育費が大きく変わるため、あらかじめ公立・私立のどちらを選ぶかによって予算を決めておくことが重要です。

また、共働き家庭の場合は、妻がフルタイムで働き続けるのか、パートタイムになるのかによって収入が変わるため、その変化に対応できる返済計画を立てる必要があります。

第6章 ローンを借りたら家計の管理はどうすればいいか

住宅ローンを組んだ後の家計管理は、非常に重要なテーマです。

この章では、家計を無理なく管理するための方法が具体的に説明されています。

家計簿をつけることが推奨されることが多いですが、著者は細かい支出に神経質になりすぎるよりも、大きな支出をしっかりコントロールすることが重要だと述べています。

つまり、家計の中で最も大きな支出項目を優先して管理することで、無理のない家計管理が実現できるという考え方です。

また、重要な支出と不要な支出を見極め、メリハリをつけてお金を使うことが、長期的な家計の安定に繋がるとされています。

家計管理は、無理のない範囲で行うことが大切です。

大きな支出に焦点を当て、家計全体のバランスを保つことが成功の鍵です。

第7章 ローン返済のため保険はどう見直せばいいか

この章では、住宅ローンと保険の見直しについてのアドバイスがされています。

多くの人は、医療保険や生命保険に加入していますが、その中には無駄な保険料を支払っているケースも少なくありません。

特に、積立型の保険や不要な医療保険は見直しの対象となり、無駄な出費を減らすことができます。

著者は、必要最低限の保険に絞り、無駄な保険料を削減することで、住宅ローン返済の負担を軽減できると提案しています。

また、家族のライフステージや収入に応じて、保険の内容を定期的に見直すことも重要です。

保険は必要最低限の内容に絞り、無駄な支出を削減することが重要です。

特に、積立型の保険や過剰な医療保険は、見直すことで大きな節約効果が得られます。

対象読者

この書籍は、住宅ローンに関する様々な疑問や不安を抱えている読者に向けたものです。

特に以下の4つの読者層を対象にしており、それぞれに向けた具体的なアドバイスや解決策が紹介されています。

- 住宅ローンを組む予定の方

- 住宅ローンに対する不安を抱えている方

- 繰り上げ返済を検討している方

- 子育てとローン返済の両立に悩む家庭

それぞれ詳しく解説していきます。

住宅ローンを組む予定の方

これから住宅ローンを組もうとしている方にとっては、何から始めればよいのか、どれだけの金額を借りるべきか、金利の種類はどうすべきかなど、多くの疑問が湧くものです。

特に、初めて住宅ローンを組む際には「年収の○倍まで借りられる」といった漠然とした目安に従うことが多いですが、本書ではそのような一般論に頼らない具体的なアプローチが紹介されています。

著者は、単に「多く借りられる=良い選択肢」とならないことを強調し、まずは自身のライフプランを明確にすることの重要性を述べています。

たとえば、将来的な収入の変動や、教育費などの大きな支出を見据えて借入額を決めるべきだとし、余裕のある計画を立てることが求められます。

ローンを組む段階でしっかりとした計画を立てることで、後々の返済負担を軽減できるという点が特に強調されています。

住宅ローンは、家計全体を考慮して慎重に計画を立てることが重要です。

焦らず、将来の支出も見据えて判断しましょう。

住宅ローンに対する不安を抱えている方

住宅ローンをすでに組んでいる方、またはこれから組もうとしている方の中には、「本当に返済していけるだろうか」という不安を抱えている人が多いでしょう。

この本では、そうした不安を解消するために、家計全体を見直して無駄な支出を削減し、ローン返済に充てる資金を増やす方法が提案されています。

特に、ローン返済が始まると家計に大きなプレッシャーがかかりますが、無駄な支出をカットすることで返済に余裕を持たせることが可能です。

また、家計管理が苦手な方でも簡単にできる「支出の見える化」方法も紹介されており、日々の生活費を効率的に管理できるようになります。

また、ローン返済に関する不安を軽減するためには、予期せぬ支出にも対応できる緊急資金を確保しておくことが重要です。

これにより、突然の出費があっても慌てることなく、ローンの返済に支障をきたさずに済みます。

繰り上げ返済を検討している方

住宅ローンの繰り上げ返済を検討している方にとって、この章は非常に参考になる内容です。

多くの人が「早く返済を終わらせたい」と考え、繰り上げ返済を優先しますが、実際にはそれが得策でない場合もあります。

繰り上げ返済は確かに利息を削減できる方法ですが、無計画に進めると手元に資金が残らず、急な出費や将来的な資金不足に陥るリスクがあります。

本書では、繰り上げ返済のメリットとデメリットをバランスよく解説し、どのタイミングで繰り上げ返済を行うべきかについて詳しく説明しています。

手元資金を確保するためのアドバイスや、緊急時に備えるために資金を残す必要性が強調されています。

特に、教育費や生活費の急な変動に対応できる柔軟な資金計画が推奨されています。

繰り上げ返済を急ぐのではなく、まずは手元に十分な資金を残すことが重要です。

計画的な返済が家計の安定に繋がります。

子育てとローン返済の両立に悩む家庭

子育てをしながら住宅ローンを返済することは、多くの家庭にとって大きな負担となります。

この本では、子育てにかかる費用とローン返済をどうバランスよく管理するかが重要なテーマとして扱われています。

特に、子供が成長するにつれてかかる教育費や生活費が増加するため、それに備えた資金計画が必要です。

たとえば、子供が小学校に入るまでの間は比較的支出が少なくても、中学・高校と進むにつれて教育費が大きく増える傾向があります。

このため、住宅ローンを返済しながらも、将来の教育費を積み立てるための計画を立てることが求められます。

さらに、妻が働く家庭では、フルタイムかパートタイムかで家計のバランスが変わるため、家族の収入に合わせた柔軟なローン返済計画を立てることが重要です。

また、教育費の負担を軽減するための奨学金制度の活用や、子供の進学先を公立にするか私立にするかといった選択肢も、家計に大きな影響を与えます。

この本では、こうした現実的な問題に対する解決策も具体的に示されています。

子育てしながら住宅ローンを返済するには、将来の教育費や妻の働き方を考慮した柔軟な計画が不可欠です。

家計を見直し、無理のない返済を心がけましょう。

本の感想・レビュー

タイトルの意味とその重要性

最初に手に取った時、タイトルの「しあわせな借り方、返し方」という言葉が心に引っかかりました。

住宅ローンに「しあわせ」なんて言葉がつくとは思っていなかったんです。

私にとって住宅ローンは、重くてプレッシャーのかかるもので、決してしあわせなイメージとは結びつきませんでした。

けれど、読み進めるうちにその意味がわかってきました。

この本では、ただ借りて返すという機械的なプロセスではなく、家計や生活全体を見据えながら、無理なく、そして安心して返済を続けられる方法を教えてくれます。

住宅ローンが「負担」ではなく、人生設計の一部としてしっかり組み込むことで、心の余裕を持ちながら生活を楽しむことができるんだ、と実感させられました。

タイトルには深い意味が込められていたんだなと感じます。

ローン返済に対する新しい考え方

今まで、ローンはできるだけ早く返してしまいたいものだと、ずっとそう思い込んでいました。

少しでも余裕ができたら繰り上げ返済して、早く借金から解放されたいって。

でもこの本を読んで、その考え方がかなり浅はかだったことに気づかされたんです。

無理して返済を急ぐことが、かえって家計を苦しくしてしまうこともあるんだって知ったとき、今までの焦りがすっと消えていきました。

無理なく返済していけるように、手元にちゃんと資金を残しておくのが大事なんだなって、改めて思い知らされました。

頭金の考え方が変わる理由

私が特に衝撃を受けたのは、頭金に対する考え方です。

多くの人が「頭金はできるだけ多く用意するのが良い」と信じていると思いますし、私もそう思っていました。

でも、この本では、手元に現金を残しておくことの重要性を説いていて、それが新鮮でした。

頭金をたくさん入れると、それだけ手元の資金が少なくなりますが、何か突発的な出来事が起きたときに、対応できる余裕がないというリスクがあるのだと気づかされました。

安全策としての頭金削減は、家計のバランスを保つために大事な考え方だと学びました。

繰り上げ返済のタイミングを学ぶ

繰り上げ返済は早ければ早いほど良いと思い込んでいました。

だからこそ、この本で「繰り上げ返済は焦らなくていい」という考えに触れたときは驚きました。

返済を急ぐあまり、手元に余裕がなくなると生活そのものが不安定になるという指摘にはハッとさせられました。

無理なく返済を進めていけるように、手元資金をしっかり残しておくことが、本当に安定した生活を送るための鍵なんだなと思います。

賃貸と持ち家の比較は意味がない?

「賃貸と持ち家、どちらが得か?」という議論にはよく耳を傾けていましたが、この本ではその議論自体があまり意味を持たないことを教えられました。

どちらが得かというよりも、自分のライフスタイルや将来設計に合わせた選択が大切だというのが著者の主張です。

この視点を持つことで、自分が選ぶべき選択が少し明確になった気がします。

持ち家は資産としてのメリットがありますが、必ずしも全員にとって最適な選択肢ではないことがわかりました。

保険の見直しとローンの関係

保険に関して、この本を読んで考えが大きく変わりました。

私はこれまで、保険に入れば入るほど安心だと思っていましたが、著者は「必要な保険だけに絞るべき」と説いていて、まさにその通りだと思いました。

特に積み立て型の保険については、見直すべきところがたくさんあり、保険にかけすぎたお金をローンの返済に回すことで、家計の余裕が増えると気づきました。

保険の整理がこんなに家計に影響を与えるとは思っていませんでした。

金利の選び方

金利の話もすごくためになりました。

正直なところ、固定金利と変動金利の違いすら曖昧だった私ですが、この本を読んでようやく「自分に合う金利の選び方」が分かってきました。

特に、将来の収入がどうなるか分からない場合のアドバイスは本当に役立ちました。

私は安定志向なので、変動金利のリスクを避けて固定金利が安心かなと思っていたんですが、実際は両者のメリット・デメリットをしっかり理解してから選ぶことが大事だと分かりました。

将来を見据えた家計管理

将来を見据えた家計管理についても、この本は具体的なアドバイスが多かったです。

私は、住宅ローンを組むことがゴールだと思っていたんですが、それはただのスタートに過ぎなくて、その後も家計をどう管理していくかが大事だと気づかされました。

特に、10年後、20年後を見据えて、ライフステージが変わっても無理なく返済を続けられるようにするという視点が、とても実践的で役立ちました。

まとめ

この記事の最後に、本書が読者に与える学びや住宅ローンを組む際に押さえておくべき重要なポイント、そして実際に次に取るべきステップをまとめて紹介します。

以下の3つのテーマで、それぞれの重要な知識と行動について詳しく説明していきます。

- この本で学べること

- 安心して住宅ローンを組むためのポイント

- 次に取るべきステップ

読者がこの記事を通じて得た知識を、どのように実生活に役立てるか、そして住宅ローンという人生における大きな決断に向けた準備を進めることができるように、具体的なアクションを提示します。

この本で学べること

本書では、住宅ローンに関するあらゆる疑問を解決するための知識が提供されています。

読者は、ローンを組む前に何を考慮すべきか、借入額の決定方法や金利の選択、そしてローンの返済における戦略まで、全ての重要なポイントを学ぶことができます。

特に、ローンの返済においては「繰り上げ返済」を急ぐのではなく、生活資金や将来の出費を見据えたバランスの取れた返済計画が重要だということが強調されています。

また、住宅ローンに関して多くの人が抱える誤解や疑問に対して、実際の事例を用いて分かりやすく説明されており、初心者でも理解しやすい内容になっています。

例えば、家を買うタイミングや、頭金を多く支払うことが必ずしも最善策ではないことなど、従来の考え方にとらわれない新しい視点が書かれています。

住宅ローンは、単なる借金ではなく、長期的な家計の管理や生活計画の一部です。

焦らず、全体像を把握してから最善の判断をすることが大切です。

安心して住宅ローンを組むためのポイント

住宅ローンを安心して組むためには、いくつかの重要なポイントがあります。

この本では、ローンを無理なく組み、将来にわたって安定した返済を続けるためのコツが紹介されています。

- 借りすぎない

多くの人は、銀行が提示する「借入可能額」に基づいてローンを組んでしまいますが、これでは生活費や将来の出費に余裕がなくなります。著者は、年収の5倍まで借りるという一般的なアドバイスではなく、家計の全体像を見た上での借入額を決定することを推奨しています。 - 金利タイプの選び方

変動金利と固定金利の選択には、将来的な金利の動向を見据えた慎重な判断が必要です。変動金利は金利が低い時期には魅力的ですが、将来の金利上昇リスクを考えると、安心してローンを返済するためには固定金利を選ぶのも一つの選択肢です。 - ローンを返済していく過程で、家計の見直しや無駄な支出の削減

著者は、細かく家計簿をつけるのではなく、大きな支出を管理することで、家計のバランスを保ちながら安定した返済ができると述べています。

次に取るべきステップ

この本を読み終えた後、次に取るべきステップとしては、まずは自分自身の家計や将来のライフプランをしっかりと見直すことです。

具体的には、家計の収支バランスを把握し、どれだけのローン返済が無理なくできるかを確認することから始めましょう。

もしすでにローンを組んでいる場合は、繰り上げ返済の計画や、保険の見直しを検討することも大切です。

保険に関しては、住宅ローンと併せて見直すことで、無駄な支出を減らし、ローン返済に回す余裕を作ることができます。

具体的なステップとしては、まず家計の大きな支出を整理し、その上で緊急資金の確保を優先しつつ、無理のない範囲で繰り上げ返済を進めることが推奨されています。

さらに、将来的な金利変動に備えて、固定金利や変動金利の見直しをすることも重要です。

ライフイベント(結婚、子供の進学、退職など)に応じて、定期的にローンの状況や家計をチェックすることで、家計のバランスを保ちながら安定した生活を送ることができます。

住宅ローンは長期的なプロジェクトです。

最初の計画だけでなく、定期的な見直しと柔軟な対応が、安心した生活を続けるために欠かせません。

住宅ローンに関するおすすめ書籍

住宅ローンに関するおすすめ書籍です。

本の「内容・感想」を紹介しています。

- 住宅ローンについて学べるおすすめの本!人気ランキング

- 図解入門ビジネス 最新 住宅ローンの基本と仕組みがよ~くわかる本[第4版]

- 金利が上がっても、住宅ローンは「変動」で借りなさい

- 住宅ローンで「絶対に損したくない人」が読む本

- 金利上昇でもあわてない住宅ローンの超常識

- 住宅ローンのしあわせな借り方、返し方