信用取引には「一般信用取引」と「制度信用取引」があります。

この記事では主に一般信用取引について解説していきます。

制度信用取引は、一般信用取引の知識があって理解できる制度ですので、まずはしっかりと一般信用取引を理解しましょう。

信用取引とは

信用取引とは、投資家が証券会社に一定の保証金(委託保証金)を担保として預け、証券会社から売付けに必要な株券や、買付けに必要な資金を借りて売買をする制度のことです。

最大預けた担保の評価額の約3.3倍まで株式の取引ができます。

※担保には「余力」だけでなく「株券」も含まれます

信用取引について良く分からない、怖いといったイメージを持たれている方がいるかもしれませんが、信用取引には現物取引にはない仕組みがあり、それが魅力につながっています。

信用取引を使えば、株価の下降トレンドでも利益を上げられますし、株価暴落の対策にもなります。

信用取引を利用することで投資の幅を広げることができます。

信用取引が必要な理由

現物取引しかできなければ、ある銘柄を買いたいときにお金がなければ買えません、またすでに株券を保有していなければ売ることもできません。

信用取引ができなければ、株式市場に参加できる人が限られ、わずかな売買高でも株価が大きく動く可能性が出てきます。

信用取引の制度があれば、手持ち資金や手持ち株券を担保にすることで株式を売買することができます。信用取引によって売買高が増加し、市場における公正な価格形成が促進されます。

信用取引の仕組み

信用取引は証券会社から現金や株券を借りてそれを元手に株式を売買する取引です。

信用取引には「お金を借りて株式を買付する」信用買いと「株券を借りて株式を売却する」信用売りの2種類があります。

信用買い

信用買いとは、株式銘柄の購入に際して手元資金が足りない場合に、証券会社に担保として委託保証金を預けることで、株式購入代金を融資してもらい、取引する方法です。

信用売り

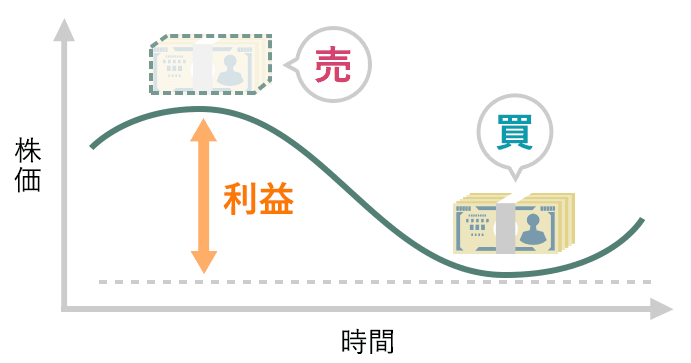

信用売りとは、証券会社から株券を借りて取引することです。

証券会社に保証金を委託し、それを担保に株券を借ります。手元に持ち株がなくても、株券を借りて、先に売りから入ります。

その後買い戻すことになりますが、売った時の株価よりも安ければ、その差額が利益になります。

このように「売り」から始めて、下げ相場でも利益が出せるのが大きなメリットです。

信用取引のメリット

信用取引には下記のメリットがあります。

①:約3.3倍のレバレッジ効果

②:「売り」から始められる

③:株主優待の獲得に活用できる

それぞれわかりやすく解説していきます。

①:約3.3倍のレバレッジ効果

信用取引が現物取引と大きく違うところは、「レバレッジ(てこの原理)効果」が利くことです。

例えば委託保証金率が30%の場合、30万円の保証金で100万円の売買が可能です。

つまり手持ち資金の約3倍の売買ができます。投資する自己資金は現物取引の30%でも、得られる利益は現物取引とまったく同じです。

この資金効率のよさは信用取引ならではの魅力です(ただし、レバレッジ効果は損失にも表れるので注意が必要です)。

②:「売り」から始められる

信用取引では「買い」からだけでなく、「売り」からも取引を始められます。

「買い」からしか取引を始められない現物取引の場合、相場下降局面では損失が出てしまいますが、信用取引では「空売り」をすることにより、収益チャンスに変えることが可能です。

この空売りでは株価が下がれば下がるほど利益が大きくなるため、株価の下降相場のときに効果を発揮します。

③:株主優待の獲得に活用できる

株主優待を目的に株式を買ったが、株価急落で株主優待の特典以上に損をしてしまうこともあると思います。

そんなときに便利なのが、「現物買い」+「信用売り」を行うという方法です。

この手法を活用することで、価格変動のリスクを抑えることができます。

この手法は「つなぎ売り」や「クロス取引」と呼ばれます。

手順は簡単です。

信用取引を使って株主優待を手にする手順

手順は下記の通りです。

step1

権利付最終日までに現物買い注文をする。

⇩

step2

step1後に、信用取引の新規売建注文をする。

⇩

step3

現物株式を現渡しして、信用取引の売り建玉を解消する。

信用取引にかかる費用

一般的な株式の現物取引ではかかる費用は「取引手数料」だけですが、信用取引では売買手数料のほかにも費用が発生します。

信用取引の費用は下記の通りです。

①:金利・貸株料

②:信用取引管理料

③:名義書換料

④:消費税

それぞれわかりやすく解説していきます。

信用取引にかかる金利・ 貸株料

信用取引では、証券会社から現金や株を借りて取引をするため、借りるためのコストとして金利や貸株料がかかります。

買建ての場合、証券会社から現金を借りるので、証券会社に所定の金利を支払います。一方、売建ての場合、投資家が証券会社から株を借りているので、指定された貸株料を支払うことになります。

【信用買い:金利】

信用取引の買いの場合、証券会社に委託保証金を預け、お金を借りて株を買います。お金を借りているので「金利」が発生します。証券会社によって、金利(利用料)に違いはありますが、制度信用では年利2.80%前後、一般信用では年利3.50%前後となっており、一般信用の方が高めに設定されていることが多いです

【信用売り:貸株料】

信用取引の売りは、売るための株を証券会社から借ります。株を借りる時の貸出し料が「貸株料」です。証券会社によって金利に違いはありますが、制度信用は年利 1.15%、一般信用は年利 1.40%です。

信用買いの「金利」より信用売りの「貸株料」の方が安いのが一般的です。しかし、信用売りでは「逆日歩」という思わぬ費用が発生する場合があります。

証券会社によって異なる「金利」・「貸株料」

信用取引の金利や貸株料は証券会社によって異なります。

| 証券会社 | 一般信用取引 | |

| 金利(信用買い) | 貸株料(信用売り) | |

| SBI証券 | 2.80% | 1.10% |

| 楽天証券 | 2.80% | 1.10% |

| マネックス証券 | 3.47% | 1.10% |

| 松井証券 | 4.10% | 2.00% |

| auカブコム証券 | 3.79% | 2.25% |

| SMBC日興証券 | 3.00% | 1.40% |

| ライブスター証券 | 2.75% | 1.10% |

信用買いに発生する金利よりも、信用売りに発生する貸株料の方が安いです。

信用取引の信用取引管理料

信用取引管理料とは、買建てで約定してから1ヵ月ごとに、買付けまたは売付け株数に応じて証券会社に支払う手数料のことです。

信用取引の名義書換料

名義書換料(権利処理手数料)とは、株を買付けている場合に、証券金融会社が預かっている株券の名義変更手続きにかかる費用のことです。

信用取引を始めるには

信用取引を始めるのは下記の流れになります。

step1

証券口座を開設

⇩

step2

信用取引口座に申込み

⇩

step3

審査

⇩

step4

口座開設完了

⇩

step5

保証金振込

以上のことをすると信用取引を始めることができます。

保証金(委託保証金)

保証金のことで知っておくべきことが下記の3つです。

①:最低委託保証金

②:委託保証金率

③:最低委託保証金維持率

それぞれわかりやすく解説していきます。

①:最低委託保証金

最低委託保証金とは、信用取引をするに当たって最低限の保証金額のことです。

法令で委託保証金の額は30万円以上と定められており、証券会社によって異なります。

②:委託保証金率

委託保証金率とは、信用取引において新規に取引を行うために必要な委託保証金の約定代金に対する割合のことです。

委託保証金率は、法令で約定代金の30%以上必要と定めらており、証券会社によって異なります。

例えば、信用取引で約定代金100万円の信用買いをする場合、約定代金の30%に相当する30万円を委託保証金としてある必要があります。

③:最低委託保証金維持率

証券会社で信用取引をする場合に、建玉を維持するために必要な委託保証金の割合のことです。

通常は委託保証金率より低めに設定されています。相場の変動などにより、この維持率を割り込んだ場合は、追い証を差し入れなければなりません。

最低委託保証金維持率は証券会社によって異なります。

代用有価証券とは

代用有価証券とは保有している現物株式などを時価評価し、保証金として加えることです。

現金とは異なり、代用有価証券(株式や債券など)には価格変動リスクがあります。

そのため、あらかじめ決められた掛け目(上場株式80%、国債95%など)を、時価に掛け合わせたものが、実際の代用有価証券の評価額となります。

どの金融商品が代用可能で、なん%の評価額なのかは証券会社によって異なります。

信用取引の追証とは

追証とは、追加で担保の差入れが必要となった状況です。

信用取引では、担保を差入れて現金や株式を借りるため、定められた担保率を維持する必要があります。

信用で買建てた銘柄の値下がり、または、売建てた銘柄の値上がりによって出る建玉の含み損や、担保の値下がりによる担保価値の低下などにより、担保率が最低維持率を下回った場合、定められた期日までに追加で担保を預け入れる必要があります。

これが追加保証金、いわゆる「追証」です。その後の相場の変動により担保率が上がっても、一度発生した追証は自然に減少・解消することはありません。

最低委託保証金維持率は証券会社によって異なります。

信用取引の逆日歩とは

逆日歩(ぎゃくひぶ)とは、「制度信用取引」で売建をしている方が支払うことがある追加コストです。

逆日歩は事前に想定できないコストです。信用売り残高が信用買い残高を上回り、株式の貸し方である証券金融会社が、貸し出せる株の不足を補うために、機関投資家などから株を借りる際に調達費用として発生します。

一般信用取引では発生しないのでここでは割愛します。

信用取引の配当・株主優待

信用取引で買った場合には配当と株主優待は貰えるの?という疑問について解説していきます。

信用取引で配当金は貰えるの?

買建の場合は配当相当額を受取り、売建の場合には配当相当額を支払うことになります。

配当がある場合、権利落日に配当相当額だけ株価が下落しますが、現物株式を保有している場合、配当金が受取れるため理論的には損失になりません。

信用取引では配当金の受払いはないため、そのままでは買建玉(かいたてぎょく)を保有する場合は損となり、売建玉(うりたてぎょく)を保有する場合は益となります。

その分を調整するため、株主総会等での配当確定後、通常、決算日の2〜3か月後に「配当相当額」を売り方が買い方に支払うことで調整されます。

信用取引で株主優待は貰えるの?

信用取引では、実際の株券についての取引が行われていないため、株主優待を取得することはできません。

信用取引の慣用句

信用取引では、株式の現物取引では使われない慣用句が存在します。

数は少ないのですぐに覚えることができると思います。

信用買いのことを「カラ買い」あるいは「買建(かいだて)する」などといいます。

信用売りのことは「カラ売り」または「売建(うりだて)する」といいます。

信用取引した時点の株価のことを「建値(たてね)」といいます。

株数のことを、「建株(たてかぶ)」あるいは「建玉(たてぎょく)」などといいます。