ストキャスティクスはテクニカル指標の一つで、オシレーター系指標に分類されます。

⇒テクニカル分析を始める前の基礎知識 これを知らずに指標を扱うのは無理

ストキャスティクスとは

ストキャスティクス(Stochastic Osillator)は近年、注目度が高まっているオシレーター系テクニカル分析です。

ジョージ・レーンが1957年に開発しました。

Stochasticとは、「推計学的な・・・」という意味ですが、テクニカル分析でのストキャスティクスとは、価格の終値の位置と定められた日数の価格範囲を比較するモメンタムオシレータのことをいいます。

この分析手法は、価格が上昇するにつれて、終値が価格変動幅の上限に近づくとの観測に基づいており、逆に相場の下降局面では、終値が変動幅の下限に近づくというものです。

ストキャスティクスの特徴は下記のとおりです。

株価の「買われすぎ」「売られすぎ」を判断する指標です。

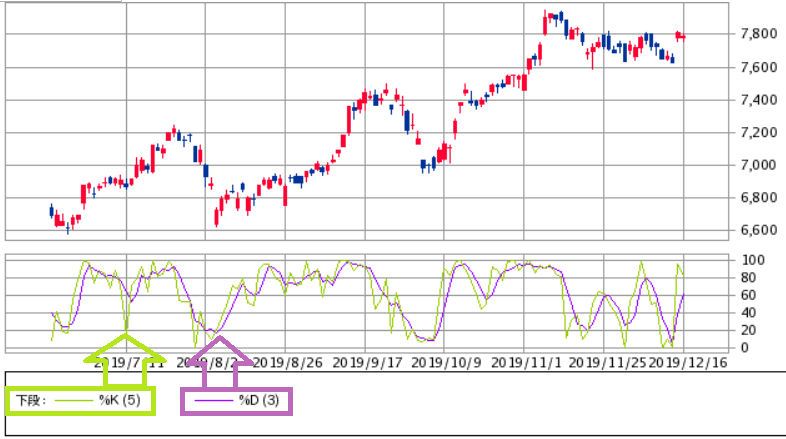

「%K」「%D」「Slow%D」と言う3つの数値を使用する。「Slow%D」は「%SD」や「SD」と表記されることもあります。

変化に対する敏感さは、「%K」>「%D」>「Slow%D」

「%D」を基準にし、「%K・%D」のセット。「%Dとslow%D」の組み合わせで使われます。

「%K・%D」の組み合わせを「ファースト・ストキャスティクス」といいます。

「%D・slow%D」の組み合わせを「スロー・ストキャスティクス」といいます。

ストキャスティクスの見方

スロー・ストキャスティクスとファーストストキャスティクスの見方を解説していきます。

ファースト・ストキャスティクス

ファーストストキャスティクスの見方は下記のとおりです。

- 中央値の50を境に、「50~100が買われすぎ」「0~50が売られすぎ」

- ファースト・ストキャスティクスは「%K」と「%D」の2本の線で表されます

- 先行する「%K」を%Kを移動平均化した「%D」が遅行します

ファーストストキャスティクスは、%Kと%Dと名付けられた2本のラインから構成されており、%Dは%Kの平均線です。

%Kは実線で、%Dは破線で示します。

このうち%Dラインがより重要で、主要な相場転換のシグナルを発するものです。

ストキャスティクスの意味するところは、一定期間の価格レンジの中で直近の終値が相対的にどのレベルに位置するかを見ることにあります。

また、パラメーターは9日間という期間が最も一般的に使用されますが、先物市場では期間を短くした5日ベースが使われるなど、投資スタンスによってその期間を短くしたり、長くしたりして使用します。

スロー・ストキャスティクス

スロー・ストキャスティクスの見方は下記のとおりです。

- 中央値の50を境に、「50~100が買われすぎ」「0~50が売られすぎ」

- スロー・ストキャスティクスは「%D」と「Slow%D」の2本の線で表されます

- 先行する「%D」を%Dを平均化した(一般的に3日)「Slow%D」が遅行します

動きの速いファーストストキャスティクスより、一般的には動きを遅くしたスローストキャスティクスが使用されます。

この方式では、敏感な%Kラインは使用せず、本来の%Dラインをもって新しい%Kラインの代わりとします。

そして、このスピードの遅い%Kラインの3日間の移動平均線を新たな%Dラインとします。

これらの%Kと%Dをそれぞれスロー%Kライン、スロー%Dラインと呼び、動きの速いファースト%Kラインやファースト%Dランと区別します。

ストキャスティクスの使い方

ストキャスティクスの使い方を解説していきます。

買いサイン

- 「%K」「%D」「Slow%D」が20以下の水準から、20以上に上昇したとき。

- 下にある「%K」又は「%D」線が、上にある「%D」又は「Slow%D」線をを上回ったとき。(ゴールデンクロス)

売りサイン

- 「%K」「%D」「slow%D」が80以上の水準から、80以下に下降したとき。

- 上にある「%K」又は「%D」線が、下にある「%D」又は「Slow%D」線を下回ったとき。(デッドクロス)

2つのチャートを使い分ける

ファースト・ストキャスティクスは相場の動きに素早く反応するため短期売買向きです。

しかし、ダマシも多いのでスロー・ストキャスティクスのチャートにも目を通すことをおすすめします。

一般的にスロー・ストキャスティクスを利用する人が多いです。

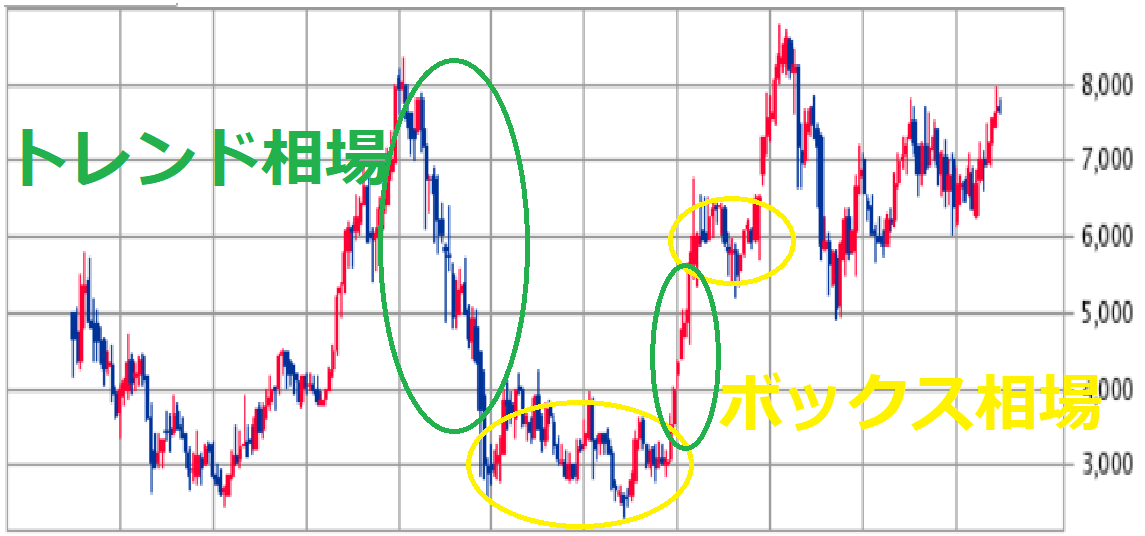

ストキャスティクスの有効な相場

ストキャスティクスのはオシレータ系指標に分類されるテクニカル指標ですので、効果が発揮する相場は下記のとおりです。

- ボックス相場。

- ゆるやかなトレンド相場。

株価がボックス相場でストキャスティクスにトレンドが現れているのが理想です。

急激な株のトレンド相場では、ストキャスティクスが出すシグナルを信頼するのは禁物です。

ストキャスティクスの計算式

3つのストキャスティクスの計算式を解説してきます。

%Kの計算式

| $$%K={(C−L9)÷(H9−L9)}×100%$$ |

- C:当日終値

- L9:過去×日間の最安値。xは14、9、5などが使われることが多い

- H9:過去x日間の最高値

%Dの計算式

| $$%D=(H3÷L3)100%$$ |

- (C−L9)のy日間合計。(C−L9)の単純移動平均。yとしては3が使われることが多い

slow%D計算式

| $$Slow%D=%Dのz日単純移動平均$$ |

- zとしては、3が使われることが多い

ストキャスティクスの注意点

ストキャスティクスだけではなく、オシレーター系のテクニカル分析全般に言えることですが、ボックス相場のような一定のレンジ内における価格の変動時やトレンドの転換時に、ストキャスティクスは非常に高いシグナルを発します。

しかし、値動きが明確な上昇トレンドや下降トレンドを描いている場合には、ダマシが発生しやすいことに注意が必要です。

明確な上昇トレンドが形成される場合、ストキャスティクスによる売りシグナルが、押し目買いのタイミングとなってしまうことや、わずかな調整のあと高値を更新する場合などがあります。

反対に、明確な下降トレンドが形成されている場合、ストキャスティクスによる買いシグナルが、戻り売りのタイミングとなっていしまうことや、再度、安値を更新する場合があります。

まとめ

- 「3本の線」・「2つのチャート」を使うことによって、より精度の高いテクニカル分析が可能です。

- ゴールデンクロス・デッドクロスがあり、売買サインがわかりやすいです。

- 株価がボックス相場で、ストキャスティクスのチャートにトレンドが現れているのが理想です。

- ファースト・ストキャスティクスは株価に敏感に反応するため、ダマシに気をつける必要があります。