これから説明する市場を趨勢(すいせい)する分析は、どの市場の売買が活況かを知る手法です。

株式市場では、景気が低迷するなどして株式投資が活発でない場面では、発行済み株式数が少なく時価総額も小さい小型株市場がにぎわいます。

少ない資金でも株価が上下するので、値上がり益を得られる可能性が高いからです。

しかし、景気が好転するなどして運用資金量の大きい大口投資家が売買に参加するようになると、小型株市場では資金を吸収しきれません。

小型株の売買代金に比べて大口投資家の運用金額は大きいので、大口投資家が必要数量を買おうとすれば自分の注文で価格が上がり、売ろうとすれば価格が下がるということが起こります。

そこで、売買の中心は主力株に移り、大型株式市場がにぎわうようになります。

このような活況市場の移り変わりは、先進国市場と新興国市場、あるいは先進国同士の間、新興国同士の間でも起こります。

市場全体を見通して、趨勢的に上昇傾向にあるのか下降傾向にあるのかを知ろうとするのが市場を趨勢する分析です。

英語では”Market Breadth”といい、直訳すれば「市場の幅」ですが、意味としては「物色対象の広範さ」のことです。

移動平均上位銘柄比率(AMAI:Above Moving Average Issues)

移動平均上位銘柄比率(AMAI)の考案者は不明ですが、日本人の可能性があります。

AMAIは、同一市場に上場している銘柄のうち、終値が移動平均を上回っているものが全銘柄のうちどれだけあるか、割合で示したものです。

例外的な事例をのぞけば、終値が移動平均を上回っているということは、上昇トレンドにあることを意味します。

反対に、終値が移動平均を下回っているということは、下降トレンドにあることを意味しています。

つまり、市場全体のどのくらいの銘柄が上昇トレンドにあるのかを表しています。

この比率が高ければ、市場は全体的に上昇傾向が強いことになり、比率が低ければ、下降傾向が強いことになります。

計算方法

$$AMAI=終値が単純移動平均を上回っている銘柄数÷上場銘柄数×100$$

移動平均の計算期間は日足なら20日や25日、週足なら26週など、代表的な数値を用いります。

50%をまたぐタイミングに注意

AMAIは、指数の推移と市場全体の価格動向を表す株価指数の動きを相互に比較して判断します。

AMAIと株価指数が揃って上昇傾向にあるときは、市場全体の上昇傾向が強くなっており、強気相場に入ったと判断します。

一方、AMAIと株価指数がともに下落傾向にあるときは、市場全体の下落傾向が強くなっており、弱気相場に入ったと判断します。

また、株価指数が高値を更新しているにもかかわらず、AMAIがピークを更新しないネガティブ・ダイバージェンスが起こった場合や、AMAIが下降に転じた場合は、相場が天井をつける前兆である可能性があります。

一方、株価指数が安値を更新しているにもかかわらず、AMAIがボトムを更新しないポジティブ・ダイバージェンスが起こった場合や、AMAIが上昇に転じた場合は、相場が底を打つ前兆である可能性があります。

新値レシオ(NH-NL Ratio:New High-New Low Ratio)

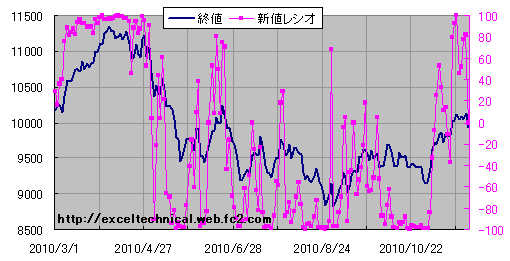

出典:Excelでテクニカル計算

考案者は不明です。

海外では、過去52週間における最高値を更新した銘柄を新高値銘柄、最安値を更新した銘柄を新安値銘柄といいます。

日本では似た概念の年初来銘柄を使います。

1~3月については前年の1月から当日までの高値を更新した銘柄、4~12月についてはその年の1月から当日までの高値を更新した銘柄を年初来高値銘柄といいます。

同様に安値を更新した銘柄を年初来安値銘柄といいます。

年初来銘柄は4月になると参照期間が急に短くなるので、銘柄数は急増しやすいという欠点があります。

計算方法

$$新高値比率=新高値銘柄数÷上場銘柄数×100$$

$$新安値比率=新安値銘柄数÷上場銘柄数×100$$

$$新値レシオ=(新高値銘柄数-新安値銘柄数)÷上場銘柄数×100$$

新値レシオは、新安値銘柄数が少なくなると新高値銘柄数がそれほど多くなくても比率が高くなってしまいます。

反対に新高値銘柄数が0だと、新安値銘柄数の大小にかかわらず指標は0になってしまいます。

したがって、新高値銘柄の比率と新安値銘柄の比率の両方を把握した方がよさそうです。

株価指数との逆行に注意

景気が好転すると業績が改善する企業が増え、新高値を更新する銘柄が増えるので、新高値比率は上昇します。

一方、景気が後退に転じると業績が悪化する企業が増え、新安値を更新する銘柄が増えるので、新安値比率は上昇します。

したがって、新高値比率が高水準で新安値比率が低水準の場合は、強気相場と判断できます。

反対に、新安値比率が高水準で新高値比率が低水準の場合は、弱気相場と判断できます。

また、株価指数が上昇を続けているにもかかわらず、新値レシオがピークアウトするときは、相場が天井をつける前兆である可能性があります。

反対に、株価指数が下降を続けているにもかかわらず、新値レシオが上昇に転じるときは、相場が大底をつける前兆である可能性があります。

株価指数と新値レシオが逆行するときは、相場の転換が接近している可能性があります。

市場動態指数(MDI:Market Dynamics Index)

AMAIや新値比率は、個人で計算するには手間がかかります。

市場動態指数(MDI)は、すでに紹介した株価トレンド指数と需要トレンド指数を組み合わせたものです。

価格が上昇する局面では、多くの場合で出来高も増加します。

このようなときは、価格がこれから上昇すると考えて市場に参入する投資家が増加していることが示唆され、初心者投資家が市場に参加しても比較的リスクが小さい時期といえます。

一方、価格が下落する場面では、多くの場合で出来高も減少します。

このようなときは、価格がこれから下落すると考えて手控える投資家が増加していることが示唆され、初心者投資家は市場から退散した方がよい時期です。

また、価格が上昇していても出来高が減少傾向となるようなら、相場が早晩下落に転じることを警戒して手控える投資家が増えている可能性があります。

価格推移と出来高の推移の関係から、個別銘柄の市場動向を探ろうという指数です。

計算方法

週足や月足で計算する場合は、時間のデータとして日付で代用してもかまいません。

しかし、日足の場合は土日や祝日の休みが入り、時間が等間隔ではありません。

そこで、1,2,3・・・nという時間の代わりとなる数列を用意します。

$$MDI=CORREL(価格の範囲:出来高の範囲)×100$$

計算期間は任意です。

他の投資家の動向を探る

MDIが50以上のときは、価格が上昇するときに出来高が増加し、価格が下落するときには出来高も減少する、連動性が強いことを表します。

一方、MDIが-50以下のときは、価格が上昇するときに出来高は減少、価格が下落するときに出来高が増加する、逆行性の強いことを表します。

MDIが±50にあるときは、強い関係性はないと判断します。

トレンド指標が上昇トレンドを示唆し、MDIが上昇に転じた場面が買いポジションを持つチャンスになります。

上昇トレンドが続いていてもMDIが減少傾向にあるときは天井をつける可能性があるので注意が必要です。