住宅は非常に大きな買い物です。絶対に失敗したくないと考えている人が殆どでしょう。

そのために必要なのは事前のリサーチです。

この記事でおすすめする本は、住宅ローン・住宅購入で失敗しないための情報が詰まった物ばかりです。

ローンを組む前に知っておくべき情報を得て、損のない買い物をしましょう。

1位 図解入門ビジネス 最新 住宅ローンの基本と仕組みがよ~くわかる本[第4版]

書籍『図解入門ビジネス 最新 住宅ローンの基本と仕組みがよ~くわかる本[第4版]』は、住宅ローンについての基礎から応用まで幅広く網羅した一冊です。

住宅ローンを初めて利用する人や、借り換えを検討している人、または不動産や金融業界での知識を深めたい人に向けて、分かりやすい解説が施されています。

続きを読む+ クリックして下さい

本書では、住宅ローンの基本的な仕組みを学ぶことから始まり、金利のタイプやそれぞれの特徴、またどのようにローンを選ぶべきかを詳しく説明しています。

たとえば、「変動金利」と「固定金利」については、それぞれのメリットとデメリットが図解とともに解説されています。

変動金利は、金利が低い時期に有利ですが、金利が上昇すると支払額も増えてしまうリスクがあるのに対し、固定金利は一定期間中の返済額が安定しているため、将来的な金利上昇を避けたい場合に適しています。

ガイドさん

金利の種類を選ぶ際は、自分の収入や生活費、将来の支出計画を考慮して、リスクを最小限に抑えられる選択を心がけましょう。

変動金利が魅力的でも、長期的な視点で判断することが重要です。

また、本書では住宅ローンの審査基準についても触れており、年収や借入額、返済比率などの具体的な審査項目が説明されています。

審査基準を理解することで、どのようなローンが自分にとって無理のない選択なのかを判断できるようになります。

さらに、フラット35などの長期固定金利ローンの特徴や、借り換えや繰り上げ返済の際のメリット・デメリットについても詳細に説明されています。

ガイドさん

住宅ローンの審査は、収入や勤務先、過去の信用履歴など多岐にわたります。

自分の信用情報に問題がないか、事前に確認しておくことも大切です。

必要ならば、信用情報機関で自分の情報をチェックしてみましょう。

住宅購入の際には、頭金やローン審査に必要な書類、購入時にかかる諸費用などがありますが、具体的な手続きや準備事項も本書でカバーされています。

特に、頭金の額や借入額の目安については、家計全体のバランスを考慮しながら、無理のない資金計画を立てるためのアドバイスが充実しています。

たとえば、頭金を多めに用意すると、毎月の返済額が減り、結果的に総返済額も少なくなります。

しかし、頭金を多く準備しすぎると、手元の資金が不足し、他の生活費や急な出費に対応できなくなるリスクもあるため、バランスを考えることが重要です。

ガイドさん

頭金はできるだけ多く用意する方がよいと言われますが、無理をしてすべての貯金を頭金に回すと、緊急時に対応できなくなってしまいます。

手元に十分な生活資金を残しておくことも大切です。

さらに、住宅購入後もローン返済に対する注意点が書かれています。

例えば、繰り上げ返済の方法として、返済期間を短縮する「期間短縮型」と、毎月の返済額を減らす「返済額軽減型」の2種類があります。

期間短縮型は、返済期間を短くして総利息を減らす効果が高い一方で、毎月の負担額が変わらないため、生活費への影響が少ないというメリットがあります。

これに対して、返済額軽減型は、毎月の負担を減らせる反面、返済期間が変わらないため、総返済額がそれほど減らないというデメリットもあります。

ガイドさん

繰り上げ返済を考える際は、自分のライフイベント、たとえば子どもの教育費や将来の医療費などを見据えながら、最適な方法を選びましょう。

毎月の負担が減る「返済額軽減型」でも、無理のない返済が可能です。

金利の動向にも注意が必要です。

近年、超低金利時代が続いていますが、将来的に金利が上昇する可能性もあります。

そのため、金利が上がる前に固定金利でローンを組むか、変動金利で支払額が増えても対応できる家計の余裕を持っておくか、慎重に判断する必要があります。

さらに、金利上昇に伴って住宅価格や賃貸物件の家賃がどう変動するかを予測し、購入や借り換えのタイミングを見極めることが求められます。

ガイドさん

金利が低いうちに借り換えや繰り上げ返済を検討することは、将来的なリスクを回避するための有効な手段です。

住宅ローンの金利は、経済状況や政策の影響を受けて変動するため、常に最新の情報をチェックしましょう。

本書では、住宅ローンの知識を得ることはもちろん、ライフプラン全体を見据えた資金計画の重要性も説かれています。

住宅ローンは一度借りたら終わりではなく、その後も家計の中で大きなウエイトを占める支出です。

将来の家族構成や収入の変化、社会情勢に応じて、柔軟に返済計画を見直していくことが求められます。

ガイドさん

住宅ローンを利用することで得られる「安心」と「自由」は、しっかりとした計画と知識によって支えられています。

無理のない返済計画と、将来のリスク管理を心がけましょう。

総じて本書は、住宅ローンに関する幅広い知識を身につけ、賢く活用するためのガイドブックとして非常に役立つ内容となっています。

住宅ローンは、多くの人にとって一生に一度の大きな選択です。

正しい知識を持って、無理のない返済計画を立てることで、将来にわたって安心して暮らせる家計を実現するための第一歩を踏み出しましょう。

本の感想・レビュー

この本を手に取ってまず驚いたのは、図解の多さです。

住宅ローンというと、文字ばかりの難しい内容が多いというイメージがありましたが、この本は違いました。

各章のポイントや仕組みを図で示してくれているので、頭の中にスッと入ってきます。

特に、金利の変動について説明しているページでは、数字だけでなく、グラフを使って視覚的に理解できるようになっていました。

自分は数字に弱いので、こういった視覚的な情報が多いのはとても助かります。

読んでいるうちに「なるほど、こういうことか」と自然に納得できました。

他8件の感想を読む+ クリック

正直言って、私は住宅ローンのことなんて全然知らなかったんです。

家を買う時にローンを組むっていうのは知っていたけれど、具体的にどんな種類があって、どこで借りられるのかなんて全く分からなかった。

でも、この本を読んだら、まるで「住宅ローン入門講座」を受けたみたいに、いろんな知識が身に付きました。

フラット35とか、変動金利と固定金利の違いとか、以前は「それって何?」って感じだったけど、今では「これってこういうことだよね」と自信を持って説明できるようになりました。

知識を持つことで、なんだか少し大人になった気がします。

変動金利と固定金利って、どっちが得なのか悩んでいる人は多いと思います。私もその一人でした。

銀行の人に相談しても、結局は「どちらにもメリットとデメリットがあります」と言われてしまって、「どっちなんだよ!」って心の中で叫びたくなりました。

でも、この本を読んで、その違いがハッキリと理解できました。

変動金利は金利が下がればお得だけど、将来的に上がるリスクもある。固定金利は安定しているけど、最初の金利がちょっと高め。

自分のライフプランに合わせて選ぶべきだということが分かって、なんだか肩の荷が下りた気がします。

知識を持つと、決断がしやすくなるものですね。

「今は低金利だからいいけど、金利が上がったらどうしよう」という不安、正直言ってありました。

ニュースで「将来的に金利が上昇するかも」なんて報道を聞くたびに、「やっぱり今のうちに固定金利にしておいたほうがいいのかな」とか、いろいろ考えちゃうんですよね。

でも、この本を読んで、その不安が少し軽くなりました。

金利が上がった時の対策として、繰り上げ返済のやり方とか、固定金利への切り替えのタイミングとか、具体的な方法が書かれていて、「なるほど、こういう選択肢もあるんだな」と思えました。

未来のことは誰にも分からないけれど、今できることを考えられるだけで、安心感が違います。

本の中で特に感心したのは、実際にどう行動すべきかのアドバイスがとても具体的だったことです。

「住宅ローンの申し込みに必要な書類」とか、「返済比率をどう考えるか」とか、まるでマニュアルのように細かく説明されていました。

自分は数字に弱いので、書類を揃えるとか返済計画を立てるとか、考えただけで頭が痛くなります。

でも、この本を読みながら手順を一つずつ確認していけば、「あ、これならできそうだ」と思えるんです。

こういう実務的なアドバイスがあると、「やってみよう」という気持ちになりますね。

住宅を買うというのは一生に一度の大きな買い物だと思っているので、失敗したくないという気持ちが強かったんです。

でも、どこに注意すればいいのか、何を優先して考えればいいのか、なかなか分かりませんでした。

この本には、一戸建て、マンション、中古物件、それぞれで注意すべきポイントが丁寧に解説されていて、とても参考になりました。

例えば、中古物件なら「耐震基準を満たしているかどうか」など、これまで自分では考えもしなかった視点を教えてもらえました。

これを知っているだけで、安心感が全然違います。

実は、すでに住宅ローンを組んでいるのですが、金利が低い今のうちに借り換えた方がいいのか悩んでいました。

この本には、借り換えをする際のポイントが詳しく書かれていて、「これは知っておくべき情報だな」と思いました。

特に、どのタイミングで借り換えるのがいいのか、借り換えのメリット・デメリットが具体的に説明されていて、非常に参考になりました。

これを読んで、今のローンをどのように見直すべきか、自分の中で整理がつきました。

こういった具体的なアドバイスは、実生活に役立ちますね。

フラット35という言葉は聞いたことがあったものの、正直なところ、どういう仕組みなのか全く理解していませんでした。

でも、この本では、フラット35の特徴やメリット、デメリットが非常にわかりやすく解説されていて、「なるほど、こういうものなんだ」と納得できました。

35年間の長期固定金利ということで、毎月の返済額が変わらず安心できる一方で、最初の金利が少し高めだというデメリットもあるということを知りました。

これから家を購入する際には、この選択肢も考慮に入れることができそうです。

知識が増えると、選択肢も広がるんだなと実感しました。

この本の巻末には、返済早見表がついていて、これがまた便利なんです。

例えば、借り入れ金額や金利ごとに毎月の返済額がパッと分かるので、実際に家を買った場合の支払いイメージがしやすいです。

私は計画性がないタイプなので、こういうツールがあると、「あ、月々の支払いはこれくらいになるんだ」と視覚的に理解できてとても助かります。

返済の計画を立てる際に、「これならいけそう」とか、「もう少し予算を抑えたほうがいいな」といった判断がしやすくなりました。

特に、初めて住宅ローンを組む人や、お金の計算が得意でない人にとっては、この早見表を使うことで自分の収入と支出のバランスを具体的に把握できるので、とても心強い味方になってくれるはずです。

こんな細やかな配慮がある本は、やはり読んでいてありがたいなと感じました。

2位 金利が上がっても、住宅ローンは「変動」で借りなさい

住宅ローンを選ぶ際、あなたが最も気にしていることは何でしょうか?

「金利が上がったらどうしよう」「変動金利は不安定じゃないの?」――こんな不安を抱えているなら、塩澤 崇氏の書籍『金利が上がっても、住宅ローンは「変動」で借りなさい』が最適なガイドになります。

この本は、モルガン・スタンレー証券で住宅ローンの専門家として活躍した著者が、今だからこそ知っておきたい「変動金利の真実」を明かしています。

従来の常識とは異なる、変動金利が実は有利である理由を、わかりやすくかつ論理的に解説しています。

続きを読む+ クリックして下さい

この本の最大の魅力は、変動金利に対する漠然とした不安を払拭し、データとシミュレーションを使って、変動金利のメリットを具体的に示している点です。

例えば、利上げが数回行われたとしても、変動金利が総返済額で有利になるケースを紹介しています。

読者は、変動金利のリスクを恐れるのではなく、リスク管理を行いながら、最大限に活用する方法を学べます。

ガイドさん

「変動金利は不安」という声がよく聞かれますが、正確なデータと戦略をもってすれば、実際には大きな節約につながることが多いのです。

また、住宅ローン減税や団体信用生命保険(団信)の活用法も詳しく解説されており、これらを組み合わせることで、総返済額をさらに抑えることができる仕組みが紹介されています。

団信は、ローン契約者が万が一の事態に陥った際、ローンの残債が免除される保険で、家族を守る大きなメリットがあります。

このような「保険」としての機能を理解することで、より安心してローンを組むことが可能です。

ガイドさん

団信は単なる付帯条件ではなく、家族の生活を守るための大切な保険です。

ローンと保険の組み合わせが家計を守る力を持つことを理解しておきましょう。

さらに、この本はすでに住宅ローンを組んでいる人にも役立ちます。

著者は、借り換えのタイミングや、繰上げ返済の是非についても詳しく触れており、「今のローンを見直す」ことの重要性を強調しています。

金利の状況が変わる中で、借り換えによって返済総額を数百万円単位で節約できる可能性があることを具体例を交えて説明しています。

これを読むことで、すぐに実行できる具体的なアクションが見えてきます。

ガイドさん

住宅ローンは一度組んだら終わりではありません。

常に金利の状況を把握し、最適な借り換えのタイミングを探すことが賢い選択です。

本書、『金利が上がっても、住宅ローンは「変動」で借りなさい』は、住宅ローンを「借金」と捉えるのではなく、資産形成のための強力なツールとする視点を提供しています。

住宅購入は人生の大きな決断ですが、この本を読めば、理論に基づいた賢い選択ができるようになるでしょう。

あなたもぜひ、この本を手に取り、住宅ローンに対する考え方を一新してみてはいかがでしょうか?

本の感想・レビュー

正直、住宅ローンってただの「お金を借りるだけ」だと思ってました。

でも、この本を読んで、全然違うことに気づかされたんです。

ローンって単に借金じゃなくて、上手く使えばむしろ得になるものなんだって知って、驚きました。

経済や金融についても触れられてて、ニュースで聞く「インフレ」とか「金利上昇」っていう言葉の意味がやっと実感としてわかった気がします。

今まで知らずに損していたんじゃないかって思うほど、目から鱗の内容でした。

他7件の感想を読む+ クリック

この本を読むまでは、「固定金利が安定していて安心」という漠然とした印象を持っていました。

しかし、著者はデータをもとに変動金利が実は長期的に有利であると説得力を持って説明しています。

特に、固定金利が有利になるためには何度も利上げが行われる必要があり、その可能性が極めて低いことを知り、目から鱗でした。

自分の中で固定金利を選んでいた理由が、実は単なる「安全志向」から来るものだったことに気づかされ、将来の金利動向に対する考え方が大きく変わりました。

団体信用生命保険(団信)については、正直それほど重要視していませんでしたが、この本を読んで団信のメリットが非常に大きいことに気づかされました。

特に、自分に万が一のことがあった場合でも家族にローン返済の負担を残さないという安心感は非常に大きいです。

しかも、病気の際にもカバーされる「疾病対応型」の団信の存在を知り、これからローンを選ぶ際には必ず確認すべきポイントだと感じました。

団信の仕組みや選び方の重要性がわかりやすく解説されており、この点でも住宅ローン選びに対する考え方が一歩前進しました。

新時代のお金の常識についての章は、特に今後の日本経済を見据える上で重要だと感じました。

デフレからインフレへと移行する中で、持ち家を選ぶことが長期的に有利になる理由や、現金の価値が下がるリスクに対する備えが丁寧に説明されています。

このような具体的な戦略を学べることで、ただローンを返済するだけでなく、インフレの時代にどうやって資産を守り増やしていくか、深く考えさせられました。

著者が強調する「不動産がインフレ時代に強い資産である」という指摘も非常に納得できました。

特に興味深かったのが、固定金利と変動金利の徹底的なシミュレーションです。

このシミュレーションが非常に詳細で、自分がどの金利タイプを選ぶべきかが明確になりました。

何パターンもの将来予測に基づいて、具体的にどれくらいの金利変動が返済額に影響を与えるのか、具体的な数字で示されているので、直感だけでなく、データに基づいた判断ができるようになった気がします。

金利が少し上がるだけで支払いがどれほど変わるかを見て、変動金利のリスク管理についても、しっかりと計画を立てていくべきだと思いました。

日本人は住宅ローンに対して、「長期的に借金を抱えること」への不安が根強いと感じますが、本書ではその固定観念を覆されました。

著者は「住宅ローンは有利な金融商品であり、正しく利用すれば儲かる」と強調しています。

特にローン減税や、変動金利による低コストでの借り入れがいかに有利かを具体的に説明しており、これを知らなければただ損をしていたかもしれないと思いました。

この点を読んで、自分の中でローンに対するネガティブなイメージが変わりました。

今まで「ローンなんてできるだけ早く返さないと」と思っていました。

でも、本書を読んで「ローンは長期的に借りることで得られるメリットがたくさんある」と知って、自分の考え方が間違っていたと気付きました。

住宅ローン減税や低金利の恩恵を受けて、逆に手元資金を増やすことができるなんて、目から鱗でした。

焦って返済するよりも、資産運用しながら賢く返すほうが、結果的に得になるんだと実感しました。

借り換えについても、この本を読んでから視点が変わりました。

特に、金利差が0.5%以上ある場合には、借り換えを考えるべきだという指摘は、私にとって非常に実践的なアドバイスでした。

借り換えによってどれくらいの返済額を削減できるかが具体的にシミュレーションされているので、今のローンが本当に最適かどうかを考えるきっかけになりました。

何となく現在のローンに満足していた自分が、しっかりと数字で判断するようになったのも、この本のおかげです。

3位 住宅ローンで「絶対に損したくない人」が読む本

書籍『住宅ローンで「絶対に損したくない人」が読む本』は、住宅ローンを選ぶ際に避けるべき落とし穴や、正しい判断をするための知識を提供するガイドブックです。

特に、家を購入しようとしている人や、すでに住宅ローンを検討中の人に向けて、複雑なローン選びを分かりやすく解説しています。

この本は、ローンの種類や返済計画の立て方、さらには営業マンや銀行が教えたがらない「本当のリスク」についても詳しく触れており、長期的な家計の安定に貢献するための知識が詰まっています。

続きを読む+ クリックして下さい

住宅ローンは、単に金利が低いから選ぶという単純なものではありません。

金利が低くても、将来的な変動や他の条件によっては、結果的に損をしてしまうことがあります。

本書では、こうした一般的な誤解を正し、金利以外にも注目すべきポイントを読者に伝えています。

たとえば、共働き夫婦に特有のリスクや、ローンの返済が困難になった際に取るべき対策についても、具体的なアドバイスが豊富に含まれています。

ガイドさん

住宅ローンは、数十年にわたって返済が続く大きな契約です。

短期的な利益だけでなく、長期的な視点を持つことが必要です。

さらに、本書では固定金利と変動金利の違いや、フラット35などの公的融資制度についても詳しく解説しています。

たとえば、変動金利は一見すると低い金利が魅力的に見えるものの、将来的な金利上昇リスクがあり、長期の返済計画において不安定な要素になり得ます。

固定金利は安定していますが、当初の金利が高いため、短期的には負担が大きくなることがあります。

ガイドさん

金利タイプの選択は、返済計画に大きな影響を与えます。

自分のライフプランに合わせて慎重に選ぶことが大切です。

また、営業マンが勧めてくる「提携ローン」についても注意が必要です。

提携ローンは、銀行と不動産業者が提携して提供するものですが、必ずしも借り手にとって最も有利な条件ではないことが多いです。

銀行や不動産会社の利益を優先した商品が勧められるケースもあり、こうした背景を知った上で冷静に判断する力が求められます。

ガイドさん

営業トークに惑わされず、自分で情報を整理して判断する力が、住宅ローン選びで失敗しないための鍵となります。

この本は、読者が自分自身で最適なローンを選ぶための知識を身につけ、安心してローン契約を進められるように構成されています。

本の感想・レビュー

住宅ローンを考えるときにまず気になるのは、金利のタイプですよね。

私も、変動金利と固定金利の違いは知っていたものの、どちらが自分に合っているのかよくわからず迷っていました。

でも、この本を読んでようやくその違いを徹底的に理解することができました。

固定金利は安定していて安心感がある反面、変動金利は将来の金利変動に左右されるリスクがありますが、逆に低金利の恩恵を受けられる可能性もあります。

著者は、これらの特徴をただ説明するだけでなく、具体的なライフプランに合わせた選び方を提案してくれました。

たとえば、若い夫婦でこれから子供の教育費がかかる場合や、早期完済を目指している場合など、異なる状況に応じたアドバイスが満載でした。

他7件の感想を読む+ クリック

返済方法に「元利均等返済」と「元金均等返済」があることさえ、実はこの本を読むまで知りませんでした。

月々の支払いが同じならそれでいいや、と思っていたんです。

でも、この本を読んで返済方法がどれだけ将来の支払い額に影響するか、深く考えるようになりました。

元利均等だと月々の負担が一定で楽だけど、総返済額が多くなる。

元金均等だと最初は負担が大きいけど、最終的には総返済額が抑えられるんだなって、この本で初めて知りました。

実際、自分にとってどちらがいいのか考えさせられて、今では「返済方法ってこんなに大事だったんだ」と実感しています。

この本の素晴らしいところは、単に一つの世代に向けたアドバイスだけでなく、若い世代と年配の世代、両方に向けた具体的なアドバイスがしっかりと充実している点です。

私はまだ若いので、長期的なローンを組むことに対して不安がありましたが、著者が「若い世代にこそ今の金利の恩恵を受けて計画的にローンを組むべき」という意見を読んで安心しました。

また、年配の方に向けては、収入が減少するリタイア後の生活を見据えたローン選びの重要性も強調されています。

それぞれのライフステージに応じたローン戦略が詳しく解説されており、どの年齢層でも役立つ内容だと思いました。

離婚なんて考えたくないことですが、実際に離婚した場合、家のローンはどうなるんだろう?っていう不安はありました。

この本では、離婚が現実になった場合のローンの扱いについても触れていて、「もしそうなったらどうなるの?」という疑問が解消されました。

共有名義でローンを組んだ場合のリスクや、離婚時の財産分与に関する知識がとても具体的に書かれているので、万が一のリスク管理ができるようになった気がします。

考えたくはないけど、知っておくことは大切なんだなと実感しました。

住宅ローンの審査って、本当に不安ですよね。

「自分が審査に通るのか?」と心配していた私にとって、この本の審査基準に関する情報はとても助けになりました。

収入や勤続年数、借入状況など、審査で何が見られるのかが細かく解説されていて、自分がどこに注意すればいいのかがわかりやすかったです。

特に、どうすれば審査に通りやすくなるのか、そのために今できる準備が具体的に書かれていたので、安心して審査に臨むことができました。

これを読んでからは、審査が怖くなくなりました。

住宅ローン控除ってお得な制度だということは知っていましたが、具体的な控除の上限や条件までは詳しく理解していませんでした。

この本では、控除を最大限に活かすためのポイントが非常にわかりやすく書かれていて、上限を超えないための対策や、どうすれば控除額をしっかり受けられるかを学ぶことができました。

知らないままだと損をしてしまうような細かい部分までフォローされていて、これからローンを組む人にとっては必読だと思います。

控除をしっかり計算して、最大限のメリットを得られるように備えたいと思います。

住宅ローンを組む際、営業マンの言うことをそのまま信じてしまうことが多いですよね。

私も最初は「これがいいですよ」と勧められたローンにそのまま乗るつもりでした。

でも、この本を読んで、営業マンの勧めるローンには彼らの利益が優先されている可能性があることを知り、自分で慎重に判断しなければならないと気づきました。

著者は具体的に、営業マンの話を聞く際にどこに注意すべきか、どうやって自分にとって本当に有利なローンを見つけるかを教えてくれて、営業トークに惑わされないためのコツを学びました。

共働き夫婦として住宅ローンを組もうと考えていた私たちにとって、この本は本当に役立ちました。

共働きだと、収入が二人分あるのでローン返済も問題ないだろうと安易に考えていましたが、実は共働き夫婦特有のリスクがあるんです。

たとえば、どちらかが仕事を辞めた場合や、病気で働けなくなった場合、急にローンの返済が難しくなるケースが具体的に書かれていて、将来に備えておくべきことが明確に理解できました。

共働きだからこそ注意すべきポイントがしっかりと書かれていて、夫婦でしっかり話し合ってローンを決める大切さを実感しました。

4位 金利上昇でもあわてない住宅ローンの超常識

住宅ローンを抱えていると、金利が上昇するというニュースを耳にしただけで不安になりますよね。

「自分のローンは大丈夫なのか?」「今、借り換えを検討すべきなのか?」そんな悩みを抱えている方にぴったりの一冊が『金利上昇でもあわてない住宅ローンの超常識』です。

この本は、金利上昇時に直面する不安や疑問を解消し、具体的な対策を知ることができる実践的なガイドです。

続きを読む+ クリックして下さい

この本は、金利上昇に伴う住宅ローンのリスクを回避し、どんな状況でも安心してローンを管理するための具体的なアドバイスが満載です。

例えば、変動金利と固定金利の違いに悩んでいる方は多いでしょう。

それぞれの特徴やメリット・デメリットをしっかり理解しないまま選んでしまうと、金利が急上昇した際に思わぬ負担を抱えることになります。

しかし、本書を読めば、それぞれの金利タイプがどのような場合に有利なのか、そしてあなたの状況に最適な選択肢はどれかが明確になります。

これは、まさに不安を解消するための第一歩です。

ガイドさん

金利選びに迷う場合、重要なのは長期的なライフプランを考慮すること。

今の収入だけでなく、将来の変動や支出も見据えて最適な選択をしましょう。

また、本書が他の住宅ローンに関する書籍と一線を画すのは、実践的なアプローチが豊富に紹介されている点です。

金利が上昇した際の借り換えのタイミングや、繰り上げ返済をどのタイミングで行うべきかといった具体的なアドバイスが詳細に解説されています。

借り換えを行う際にかかる手数料や条件のチェックポイントも丁寧に説明されており、自分の状況に合わせた最適な決断ができるようになります。

例えば、今すでに変動金利でローンを組んでいる方にとって、金利が上昇し始めると固定金利への借り換えを検討することが多いでしょう。

本書では、その場合にどのくらいの金利差があれば借り換えを検討する価値があるのか、また借り換え手数料がどの程度ならメリットが大きいのかが、具体的なシミュレーションを交えながらわかりやすく解説されています。

ガイドさん

借り換えを検討する際は、単に金利差だけでなく、手数料や将来の家計見通しを考慮することが重要です。

長期的なメリットを計算してから行動しましょう。

さらに、この本では住宅ローンの返済を超えて、資産運用やライフプランに関する知識も学ぶことができます。

退職金をどう使うか、繰り上げ返済に充てるのか、それとも資産運用をして利回りを狙うのか。

こうした判断を誤ると、後々の生活に大きな影響を与えることになりますが、本書ではこれらの選択肢を整理し、自分に合ったベストな選択をわかりやすく指南しています。

これにより、退職後も安定した家計管理を実現するための準備が整うのです。

ガイドさん

繰り上げ返済は魅力的な手段ですが、手元に資金を残しておくことも重要です。

全額を返済に回すと、将来の急な出費に対応できなくなるリスクがあります。

『金利上昇でもあわてない住宅ローンの超常識』は、すでにローンを組んでいる方はもちろん、これから住宅を購入しようとする方にも大変有用です。

これからローンを組む方であれば、変動金利や固定金利の選び方だけでなく、無理のない借入額を設定するための方法や、ライフプラン全体を見据えた借り入れ計画を学ぶことができます。

今後の収入見通しやライフイベントを考慮しながら、どれくらいの借入額が適切なのかをシミュレーションし、安心してローンを組むための知識が手に入るでしょう。

住宅ローンは、多くの人にとって人生で最大の借金となるものです。

それをいかにして賢く管理し、金利上昇という外部要因に対してどれだけうまく対応できるかが、今後の生活を左右します。

本書を手に取ることで、住宅ローンに関する不安を解消し、冷静で計画的なローン管理ができるようになるでしょう。

ガイドさん

住宅ローンは長期にわたる重要な決断です。

金利の動向を常に把握し、適切な対策を取ることで、安心して返済を続けられるようになります。

住宅ローンを賢く管理し、安心した生活を送りたいと考えているなら、今すぐ『金利上昇でもあわてない住宅ローンの超常識』を手に取り、その知識を実生活に活かしましょう。

本の感想・レビュー

この本の中でも特に役立ったのは、金利上昇に対する備えが非常に具体的でわかりやすい点でした。

金利が上がるという意見を聞くたびに不安になり、どう対処すればいいのか頭を悩ませていたのですが、本書を読んでその不安がかなり軽減されました。

例えば、変動金利を利用している場合、金利が上がった時にどのように影響を受けるのかを詳細にシミュレーションしてくれている部分はとても参考になりました。

自分の状況を本書に書かれているシミュレーションに当てはめて考えることで、具体的な対策が頭に浮かび、ただ漠然とした不安から行動に移すための第一歩を踏み出せた感じです。

以前は、「金利が上がったらどうしよう」と漠然と考えていましたが、この本のおかげで実際に何をすれば良いのかが具体的に理解できたのが大きな収穫です。

他8件の感想を読む+ クリック

金利が上昇するたびに「借り換えた方がいいのかな?」と迷うことが多かった私にとって、この本の借り換えに関するアドバイスは本当に役立ちました。

今までなんとなく「金利が上がったら借り換えかな」と思っていましたが、この本では借り換えの判断基準がとても具体的に示されています。

例えば、金利差がどのくらいであれば借り換えが得になるのか、手数料はどれくらいかかるのかなど、数字を交えてわかりやすく説明してくれているので、今すぐに借り換えるべきかどうかを冷静に判断できるようになりました。

おかげで、無駄に焦らずにすみ、自分のペースで計画を立てられそうです。

繰り上げ返済について、この本を読むことで大いに学べました。

私はこれまで「お金に余裕があれば繰り上げ返済をすればいい」と漠然と思っていたのですが、実際には繰り上げ返済には適切なタイミングや戦略があることを初めて知りました。

例えば、繰り上げ返済をすることでどれだけ返済総額を減らせるのか、またどのタイミングで繰り上げ返済を行うべきかなど、具体的な数字を交えた解説が非常に役立ちました。

また、繰り上げ返済による家計への影響も考慮すべきというアドバイスを受け、自分にとって無理のない範囲で繰り上げ返済を計画することができました。

この本を読んだことで、ただ闇雲に返済額を減らそうとするのではなく、長期的な視野で計画を立てられるようになりました。

住宅ローンを抱えていると、どうしても金利の動向に一喜一憂してしまいます。

私もその一人で、金利が上がるというニュースを聞くたびに不安でいっぱいでした。

でも、この本を読んで、ただ金利だけを見るのではなく、家計全体や将来のライフプランを考慮した長期的なローン戦略を立てることが大切だと気づかされました。

金利が上がっても、ライフイベントに備えてどう資金を配分するか、どのタイミングで繰り上げ返済を進めるべきかなど、ローン返済を管理するための戦略がしっかりと説明されています。

これからは、単に金利だけに振り回されるのではなく、長い目でローンを管理していく自信がつきました。

この本のQ&A形式はとても親しみやすく、実際に読者が抱きがちな疑問にしっかりと答えてくれているのが好印象でした。

特に私が良いと思ったのは、「金利が上がったら固定金利に借り換えればいいですよね?」「変動金利0.645%で借りています。 12年後に退職金で一括返済します。 0.296%に借り換えて メリットがでるでしょうか? 」といった質問に対して、実際に数字を使ってわかりやすく解説されているところです。

住宅ローンについては、どうしても専門的な用語や仕組みが複雑で戸惑うことが多いですが、この本ではその難しい部分をかみ砕いて解説してくれているので、初めて住宅ローンを考える人でもすぐに理解できる内容になっています。

専門用語があまり使われていないので、読み進めるのがとてもスムーズでした。

すでに住宅を購入している私でも、これから購入を考えている人にこの本を勧めたくなるほど、金利上昇時の住宅購入に関するアドバイスが具体的で役立つ内容でした。

たとえば、「金利が上昇している時、住宅ローン商品選びで気をつけることは?」という疑問に対して、具体的なシミュレーションや返済計画の立て方を提案してくれているので、これから家を買おうとしている人にとっても参考になる内容です。

無理のない借入額の設定や、住宅購入のタイミングについても的確なアドバイスがあり、今後のライフプランを考える際にも役立ちました。

資産運用とローン返済のバランスについても、非常に考えさせられる内容でした。

私は以前、繰り上げ返済を優先すべきか、それとも資産運用をすべきか迷っていたのですが、この本を読んで初めて、自分のライフステージに合った資産運用とローン返済のバランスをどう取るかがわかりました。

例えば、資産運用による利回りがローン金利を上回る場合には、無理のない範囲で資産運用に資金を回す方が得策だという考え方など、具体的なアドバイスが非常に役立ちました。

また、全額を繰り上げ返済に使ってしまうリスクについても触れていて、余裕資金は生活費や将来のライフイベントに備えて残しておくべきだという点も学びました。

これにより、焦って返済を進めるのではなく、資産運用とローン返済をバランスよく進めていく重要性を理解できました。

この本のおかげで、長期的な視点でローンを管理しながら資産を増やすという両方の視点を持つことができたのは、私にとって大きな収穫です。

平井美穂さんの豊富な経験が、この本の随所に反映されていて、本当に説得力があります。

不動産業界と金融業界で長年にわたって多くの顧客と向き合ってきた彼女だからこそ、読者が本当に知りたいことを的確に伝えてくれているのだと思います。

特に、住宅ローンの借り換えや繰り上げ返済のタイミングについて、理論的な話だけでなく、実際に多くの相談を受けてきた平井さんが提案する実践的な方法は、本当に参考になりました。

私自身も、彼女の豊富な経験を信頼して、ローンの見直しや今後の資金計画を進めることができました。

彼女のアドバイスには、単なる金融知識を超えた「現場の知恵」といった深い安心感があるのが大きなポイントです。

初めて住宅ローンを利用する人にとって、この本はまさに「お守り」のような存在だと感じました。

私もそうでしたが、住宅ローンを組むというのは人生で一番大きな借金を背負うこと。

そんなプレッシャーを抱えながら、不安でいっぱいだった私にとって、この本は心の支えになりました。

特に、初心者にもわかりやすく、専門用語をかみ砕いて説明してくれているところがありがたかったです。

住宅ローンについて何もわからない状態からでも、基本的な知識からしっかりと学べるので、私もローンに関する自信がつきました。

これから家を買う人、初めてローンを組む人にとって、この本は必読の一冊だと思います。

5位 住宅ローンのしあわせな借り方、返し方

書籍『住宅ローンのしあわせな借り方、返し方』は、住宅ローンに関する多くの誤解や不安を解消し、正しい選択と計画を促すために書かれた本です。

住宅を購入することは多くの人にとって人生の一大決断ですが、そのプロセスにおいて誤った情報や感情に基づく判断が多く見られます。

本書は、実際の相談例や具体的な数字を用いながら、どうすれば無理なく住宅ローンを組み、返済していくことができるかを丁寧に解説しています。

続きを読む+ クリックして下さい

まず、著者は家を急いで買う必要はないことを強調しています。

「家賃がもったいないからすぐに家を買うべき」という考えは誤解であり、タイミングを誤らず、しっかりと計画を立ててから家を購入することが重要だと述べています。

例えば、頭金をたくさん入れることが必ずしも得策ではないという点についても、一般的な誤解を解消しています。

頭金は多く入れるよりも、将来的な繰り上げ返済や生活費に余裕を持たせるために、手元に資金を残す方が有利な場合が多いのです。

ガイドさん

家賃を払っている間に損をしていると感じるかもしれませんが、タイミングを誤るともっと大きな損をする可能性があります。計画的な購入が最善です。

繰り上げ返済についても、本書では「早く返済を終わらせた方が得」という誤解に対して、慎重な対応を提案しています。

貯金が十分にたまってから繰り上げ返済を行うことで、急な出費や生活の変化に備えられるようにすることが推奨されています。

このように、本書は単なる返済方法の説明に留まらず、長期的なライフプランを見据えた家計管理の視点を持つことの大切さを教えています。

ガイドさん

繰り上げ返済は急がず、十分な貯蓄がある状態で行うのがベスト。

まずは生活費や将来の出費に備えることを優先しましょう。

また、教育費や家族構成の変化による家計の負担についても触れられており、特に子育てをしながら住宅ローンを返済する家庭向けに具体的なアドバイスが盛り込まれています。

住宅ローンの返済が大きな負担にならないよう、無理のない計画を立てることの重要性が繰り返し強調されています。

ガイドさん

教育費や生活費が増える中で、住宅ローンが家計を圧迫しないように計画を立てることが、家族の安心に繋がります。

最後に、保険の見直しについても具体的な提案がなされています。

多くの人が加入している医療保険や生命保険の中には、住宅ローン返済に合わせて削減できるものも多く、本書では無駄な保険料を減らし、ローン返済に充てるための方法を紹介しています。

これにより、家計を無理なく管理し、安心して生活を送るための知識が得られます。

ガイドさん

保険は定期的に見直すことで、不要な支出を減らし、住宅ローン返済に回せる余裕を作りましょう。

総じて本書は、住宅ローンを検討している方やすでにローンを組んでいる方にとって、家計全体を見据えた無理のない返済計画を立てるための実践的なガイドです。

住宅購入という大きな決断を後悔しないために、読み手に正しい選択を促す一冊となっています。

本の感想・レビュー

これまで私は、繰り上げ返済は少しでも早く行うべきだとずっと信じていました。

早く返済すれば、利息も少なくなるし、借金という重荷を早く下ろせると思っていたからです。

でも、この本を読んでその考えが間違っていたことに気づかされました。

無理して繰り上げ返済をするよりも、まずは生活に余裕を持たせることが何より大事だということを教えてくれます。

手元に十分な資金を残しておくことが、将来の不安や突発的な出費にも対応できる「しあわせな暮らし」への鍵だという考えに、すごく納得しました。

他の5件の感想を読む+ クリック

子育てと住宅ローンの両立って、本当に大変です。私も、子供が大きくなるにつれて、教育費とローン返済のバランスをどう取ればいいのか悩んでいました。

この本を読んで、著者が自分の経験から語る「子育てしながらのローン返済戦略」がとても参考になりました。

たとえば、子供の進学先や働き方に応じてローン返済を柔軟に調整していく方法など、実践的なアドバイスが満載です。

読んでいるうちに「これなら私にもできるかも」と感じて、すぐに家計の見直しを始めました。

子育てしながらでも、無理なくローン返済ができる道筋が見えてきた気がします。

この本を読むまで、ローン返済は最優先事項だと考えていました。

でも、著者の言う「返済を優先しすぎると、家計全体が崩れてしまう」という考えに触れたとき、ハッとしました。

確かに、無理して返済を優先させることで、他の生活費や将来のための資金が足りなくなることがあるんですよね。

この本では、バランスよく家計を管理し、無理のない返済を続けていくことの大切さを教えてくれます。

そのおかげで、私も生活全体を見直しながら、余裕を持って返済できるようになりました。

将来のリスクに備えることは、実はずっと頭の片隅にあった不安でした。

もしも突然の収入減や予期せぬ出費があったらどうしようって。

この本では、そういうリスクに備えて、あらかじめ計画的に資金を確保しておくことの大切さが強調されていました。

それを読んで、自分でもまずは「緊急資金」を準備しなきゃと気づき、すぐに行動に移しました。

今では、いざというときに頼れる資金があると思うと、気持ちにもかなり余裕ができました。

住宅ローンを組む際、金利選びは大きな悩みでした。

でも、この本では、固定金利と変動金利の選び方や、そのリスクについてわかりやすく解説されていて、金利選びで失敗しないためのポイントがはっきりと理解できました。

著者の経験談も交えたアドバイスが具体的で、自分がどちらを選ぶべきかが明確になりました。

金利は単に低ければいいわけではなく、長期的な安定性も考慮すべきだという視点は、とても役立ちました。

教育費についても、この本は具体的なアドバイスをたくさんくれました。

特に公立と私立の進学先をどう選ぶか、そしてそれに伴う教育費をどう準備するかについての考え方が印象に残りました。

私も、子供の進学先について迷っていたのですが、公立進学を視野に入れることで、将来の教育費を現実的に考えることができるようになりました。

無理なく教育費を準備するためには、ローン返済と並行して計画を立てることが必要だと実感しました。

6位 住宅ローン 借り方・返し方 得なのはどっち

予算の決定、金融機関の選び方、借入れ方法、返済プラン……堅実・有利な住宅ローンを組むための、最良の選択がわかる本です。

制度の大幅な変更や各金融機関のローン金利の変化も反映した最新版になります。

レビュー・口コミ

住宅ローンは、個人別の状況によって、ケースバイケースであることがほとんどです。

だからわかりやすい住宅ローンの本はなかなか見られません。

この本は、金融と不動産会社での現場経験のある著者平井美穂さんならではの着眼点があり、素晴らしいですね。

大きくカテゴリー別に分類してケースを想定し、ABどっちが得なのかというスタイルで貫かれています。

初めて住宅を買う場合の初心者の方にお勧めですね。

辞書のように使えるかもしれません。

ちなみに、自己資金(ありVSなし)、修繕費の比較(戸建VSマンション)、住宅トーン控除に関する契約面積、特定疾病保障のあたりが、興味深かったです。

住宅ローンコンサルタント経験20年超、相談件数5000件以上の実績を持つ専門家ならではの知見がたくさん詰まっている良書です。

著者はファイナンシャルプランナーでもあり、家計のバランスを考慮した住宅ローンの組み方についても、分かりやすく書かれています。

住宅ローンの本をお探しの方に自信を持っておすすめできる良書です。

住宅ローンの本は数あれども、これほど実践的に書かれている本はそう無いと思います。しかも、知りたいところだけパッと読める構成も便利。

うちは、夫婦でローンを借りることを検討していたので、とても役に立ちました。気になるローン審査のお話も具体的で助かります。

【残り3件の口コミを見る クリック】

住宅ローンの借り方、返し方が5項目(予算の判断、物件選び、金融機関選び、ローン審査、返済プラン)ごとに分けられ、「得なのはどっちか?」を45件もの2択でのQ&A方式で分かりやすく解説されている。

住宅ローンを組む上ではもちろん、既に組んでいる人にもそれぞれ知りたい内容が網羅されていると言っていいだろう。

特に繰り上げ返済についてのテクニックは、具体的な利息軽減効果の比較があり分かりやすかった。

他では中々知ることができないプロの知恵だと思った。

家を買う時は、物件選びに集中してしまい、住宅ローンや資金計画について後回しになり、つい不動産業者や金融機関の言われるがままになってしまいがちだ。

でも金融機関が貸してくれる金額と無理なく返済できる金額とはイコールではない。

正しい知識を持ち、正しい選択をすることでかなり得をすることがわかった。

住宅ローンの返済困難者にならないために、これから住宅を買う人も、既に住宅ローンを組んでいる人も必読すべき良書である。

住宅ローンコンサルタント経験20年超、相談件数5000件以上の実績を持つ専門家ならではの知見がたくさん詰まっている良書です。

著者はファイナンシャルプランナーでもあり、家計のバランスを考慮した住宅ローンの組み方についても、分かりやすく書かれています。

住宅ローンの本をお探しの方に自信を持っておすすめできる良書です。

借りられる金額と借りて良い金額は違う。

低金利の今だからこそ、特に気をつけないといけない大切な視点など、ご自身の経験を踏まえた内容も盛りだくさんで、大変分かりやすい内容でした!

7位 住宅1年生の「ローンの教科書」

「今の収入でいくらお金が借りられる?」

「定年前に完済できるプランは?」

「低金利のローンの選び方は?」

1000人を診断した、ファイナンシャルプランナー竹下さくらさんの住宅ローンマニュアル決定版!

どこよりもわかりやすい、素朴な疑問を徹底解説。

レビュー・口コミ

住宅ローンについて詳しく知りたいために購入。

良くも悪くも教科書で基本的な解説書です。

何か特別なテクニックが知りたいといった希望には沿えないと思います。

また、固定が良いか変動がよいかなどについては、どちらが良いと結論を書いたりはしていません。

当たり前ですね。住宅ローンは一種の金融商品です。投資判断は自己責任になります。

しかし、そもそもそんなテクニックがあるような分野でもないでしょうからこれでいいのだと思います。

住宅ローンを組む際に参考にさせて頂きました。

お陰で、1・3%の提案を0・2%引き下げ、1・1%で組むことが出来ました。

(金利が高いのは地方銀行で、組んだからです)

8位 成功する住宅購入の教科書: 不動産のプロが自ら実践した最適な選び方

散々悩んで買ったあげく「こんなはずじゃなかった」と後悔しないため、基本的な知識とポイントを分かりやすく解説。

これまで自分が購入する気持ちで多くのお客さまの家探しをサポートしてきた著者が、失敗しないノウハウを大公開!!

便利な「住宅購入のチェックシート」を付録しています。

第1章 家を購入する前にやっておくこと

第2章 失敗しない家探し

第3章 失敗しない業者選び

第4章 失敗しない住宅ローンの選び方

第5章 失敗しない中古物件リノベーション

第6章 マイホーム購入のよくある質問にお答えします!

付 録 住宅購入のチェックシート

レビュー・口コミ

失敗しない家の購入について、購入者目線で注意点が書かれています。

カーナビに例えてみたり、病院に例えてみたり、わかりやすい表現で説明されています。不動産購入前に一読しておくと、大変参考になると思います。

住宅を検討していて読みました。

内弁慶な私には難しそうな内容も一部ありましたが、「不動産屋さんが家を買う際に実践した内容」が多く、とても参考になりました。

自分の身は自分で守れる、その為の教科書と感じました。

店頭で類似本をパラパラめくってみて、1番読みやすそうだったこちらの本を選びました。スラスラと読み終わる感じです。

探している段階で気をつけるべきポイントや購入を決めた後の手続きなどがわかりやすくまとまっていて、中でも成功と失敗の実例が大変参考になりました。

自分なりに勉強はしていたものの知らないことも意外とあったので購入前に読んで良かったです。

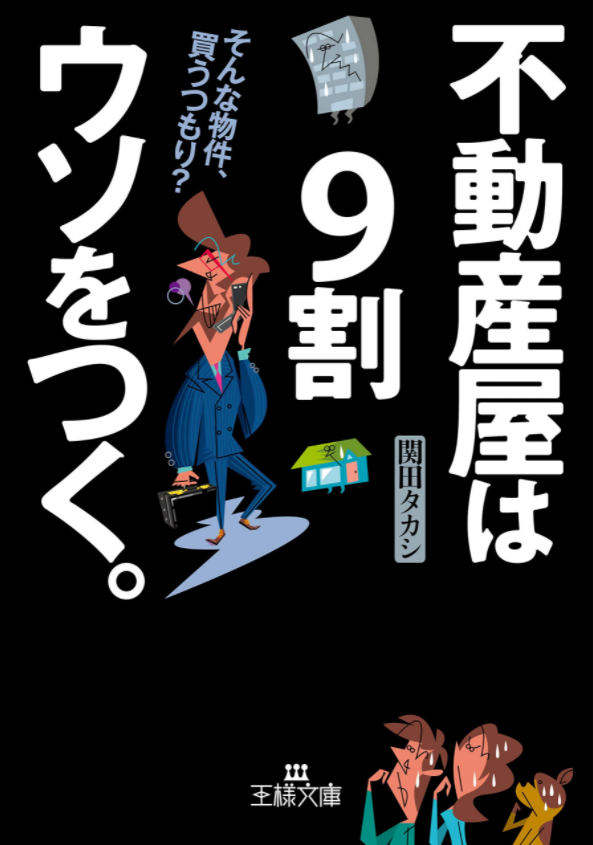

9位 不動産屋は9割ウソをつく。そんな物件、買うつもり?

ひとり暮らしを始める、マイホームを検討する……一生のうちに何度かは「不動産のプロ」たちと接します。

そんなとき、「ホントはもっといい物件があるのではないか」「ここで決めてしまっていいのか」……そんな不安や疑念があるでしょう。

その答えは「不動産屋はみんな嘘つき」だと思ってつき合うことです。

「嘘」の真実を知って、上手に嘘を見抜き、利用してこそ気持ちのいい住まいがあなたのものになるのです。

レビュー・口コミ

読み始めは、著者が出会った濃いキャラクターの人について書かれており、「あれっ?この本って確か不動産についてだよね…」と思いましたが、中身はしっかり不動産のお話でした。どんな風に物件をすすめるかや不動産関連で働く人の肩書などが説明されていました。

私が個人的に勉強になったと思ったのは「地面師」の話でした。「地面師グループによる事件」が報道されたことがありました。そのニュースを聞くまで「地面師」ということばは知りませんでした。本著ではそれが紹介されており、あらためてあの事件はこういうことだったのかとわかりました。

住宅展示場やモデルルームなどチェックしておくべきことにも触れられているので、賃貸も含め、これから何かしらで不動産屋に行く可能性がある人、とくにはじめて不動産屋に行く人には参考になる点がある本だと思います。

タイトルほど過激な内容が書かれているわけではなく、その内容は、殆どの人があり得るなと感じる事柄が多いようです。

ただ、売る側、購入する側、借りる側の双方の目線で書かれているので、その点が目新しいかなと思います。

ともかく不動産は、一般の人にとって生涯で一番大きな買い物であることは確かですから、不動産屋の甘言に騙されることなく、冷静な目が必要であることは確かです。

私個人の思い出としては、父親がICUで危篤状態の時、住〇不動産販売・・財閥系の大手です・・が、契約に最後の判が必要だからといって、医師の制止を振り切って突入しようとしたことが忘れられません!!

また本書には出てきませんが、地面師というか詐欺師の問題もあります。

私も隣接地が更地になった時、私の土地と更地の部分を統合してビルを建てる計画があるので、私にすべてを任せてほしいといってきた男がいました。設計事務所も決まっているとのことでしたが、やはり真っ赤な嘘!!できればこんな話を聞かせて欲しかったな!!

【残り1件の口コミを見る クリック】

日本で家に住んでいる人なら、不動産に関わらない人はいないですよね。だからこそ、こういった類の本は読んでおくにこしたことはないと思います。カバチタレやウシジマくんに出てくる人とじぶんは絶対に関わることはないと思っていませんか。

そんなこといつ起こるかわかりません。台風で家が潰されるかもしれないし。

また新たに不動産を購入する必要が出てくるかもしれません。

だからこそ、こういった知識を持っておいて損はないと思います。