ETFってなに?って方のために記事にしました。

ETFは金融商品で「20世紀最大の発明」といわれる程優れたものです。ETFのメリット・デメリット、配当(分配金)や種類をわかりやすく記事にしています。

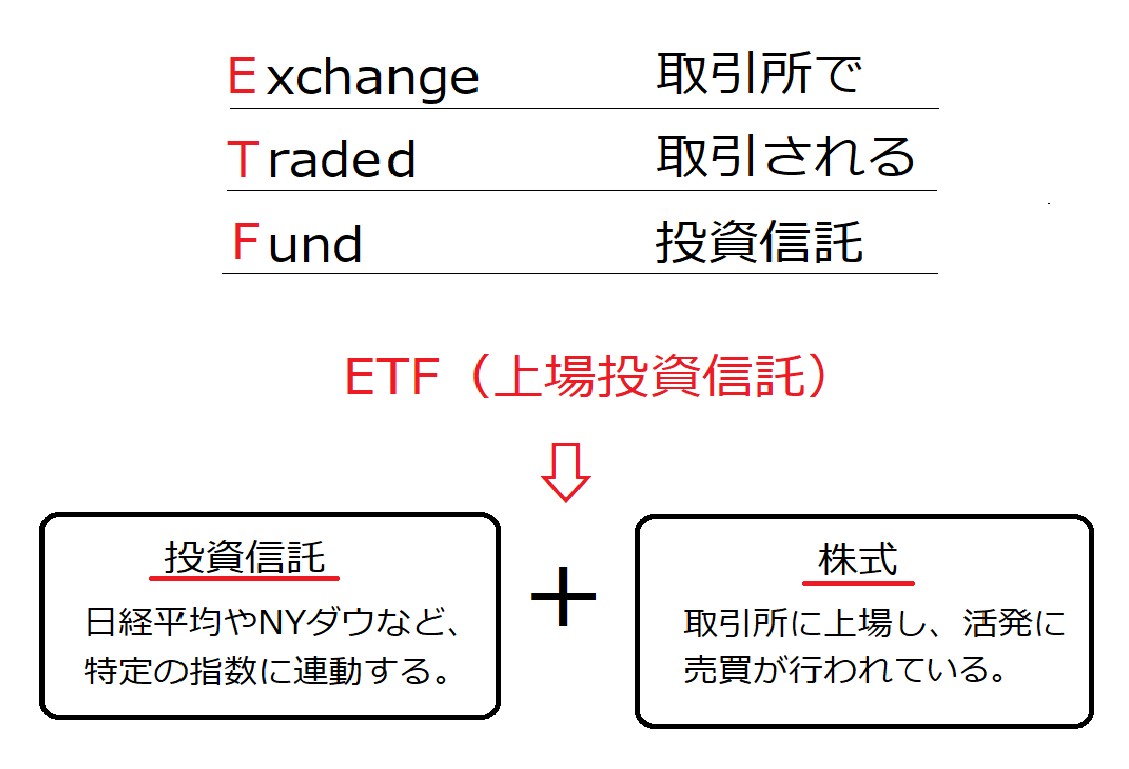

ETFとは

ETFは「投資信託」と「株式」の良さを兼ねそろえた商品です。

ETFとは、証券取引所に上場し、株価指数などに代表される指標への連動を目指す投資信託で、「Exchange Traded Funds」の頭文字をとりETFと呼ばれています。

たとえば、ETFの代表的な商品として、「東証株価指数(TOPIX)」に連動するETFがあります。

TOPIXとは、東京証券取引所によって発表される、東証第1部の全銘柄の動きを反映した株価指数のこと。このTOPIXに連動するETFは、TOPIXの値動きとほぼ同じ値動きをするように運用されます。

つまりこのETFを保有することで、TOPIX全体に投資を行っているのとほぼ同じ効果が得られます。

引用:投資信託協会(一般社団法人)

ETF メリットとデメリット

ETFは「投資信託」と「株式」の良いとこ取りです。

| 投資信託 | ETF | 株式 | |

| 上場の有無 | 非上場 | 上場 | 上場 |

| 信託報酬 | 安い~高い | 安い | なし |

| 販売会社 売買手数料 |

なし~高い | なし | なし |

| 証券取引所 売買手数料 |

なし | 安い | 安い |

| 取引の値段 | 特定日の基準価額 | リアルタイム | リアルタイム |

| 取引の時間 | 販売会社による | 証券取引所が 開いている時間 |

証券取引所が 開いている時間 |

| 取引の場所 | 証券会社・銀行・郵便局 | 証券会社 | 証券会社 |

| 分散投資 | 小額の資金で可能 | 少額の資金で可能 | 大きな資金が必要 |

| 最低取引金額 | 100円程度~ | 2000円程度~ | 5万円程度~ |

| 信用取引 | 不可 | 可能 | 可能 |

| 配当・分配金 | ある | ある | ある |

| 自動積立 | 可能 | 不可 | 不可 |

| 分配金再投資 | 可能 | 不可 | 不可 |

ETFは「証券取引所に上場」することによって、「投資信託」と「株式」の良いところを兼ねそろえることに成功しています。

上場していることによって色々なメリットがあります。

ETF 信託報酬が安い理由

ETF1番のおすすめポイントは、「投資信託でありながら信託報酬が安い」という点です

ETFは、一般的な投資信託と比べ信託報酬が安いです。

ETFの信託報酬が安い利用は、「販売会社手数料」がないからです。

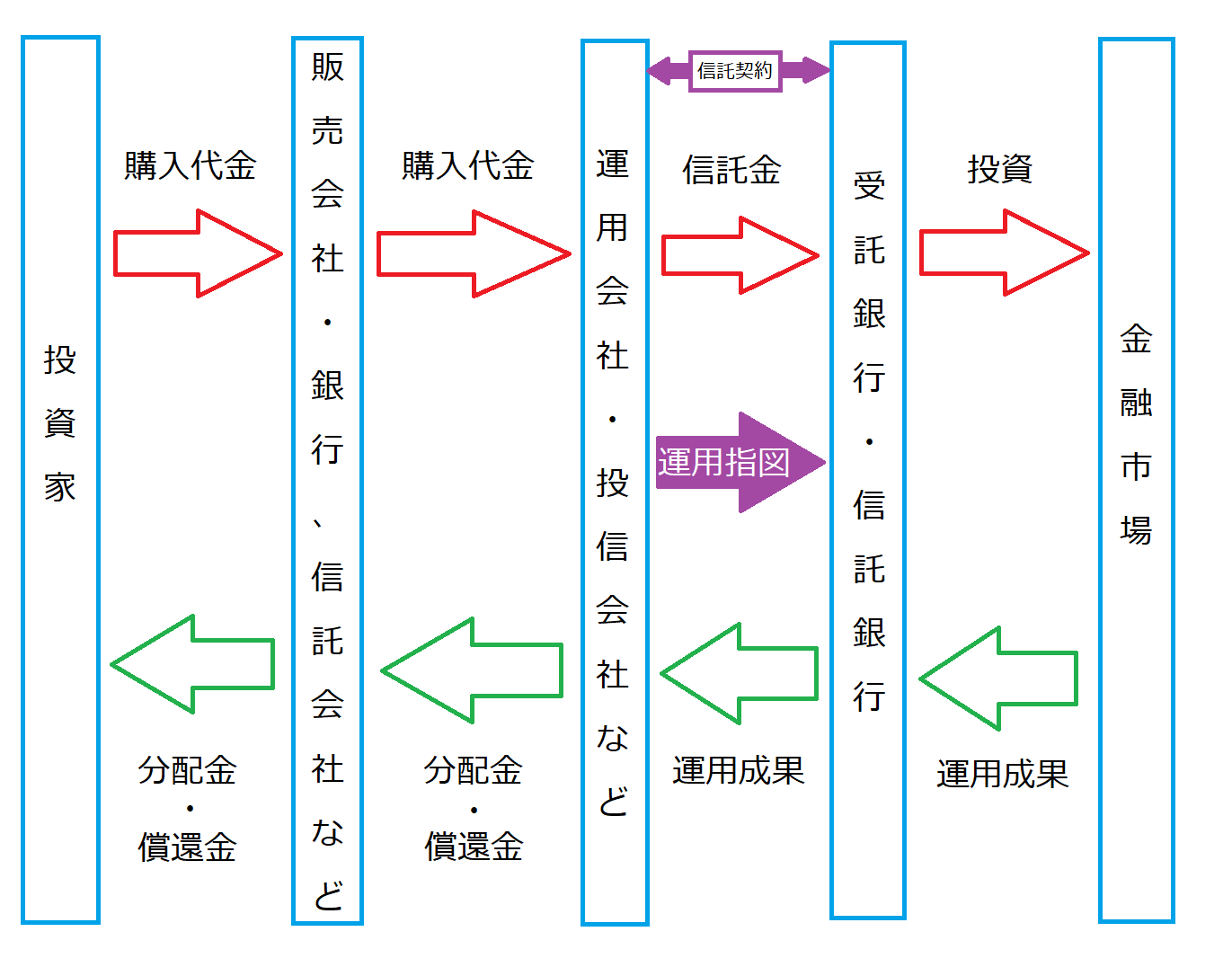

一般的な投資信託の仕組み

投資信託は投資家から集めた資金を元に「販売会社(窓口)」「運営会社(運用)」「受託会社(保管・管理)」の3つの会社が役割を分担し、運用しています。

ETFは上場しているため、販売会社を必要とせずファンドを運営できるのです。

投資信託について詳しく知りたい方は下記の記事をご覧ください。

-

-

投資信託とは?投資信託の詳細をわかりやすく解説

「投資信託」ってなに?って方のために、わかりやすく記事にしました。投資信託の概要、仕組み、商品購入にかかる費用、扱っている商品まで詳しく解説。証券口座の開設のし方、開設の流れまでもわかりやすく解説して ...

続きを見る

投資信託の販売手数料は2つある

販売会社が投資信託を売って手にする販売手数料は2つあります

【1:購入時手数料】

購入時手数料は投資信託によって決められますが、目論見書などには「上限」の手数料が記載されています。

つまり、証券会社や銀行、郵便局が自由に割引していいことになっています。

ですので、店頭で対応する必要のないネット証券の方が購入時手数料が安いことが多いのです。

【2:信託報酬】

意外と思われるかもしれませんが、販売会社も信託報酬を受け取っています。

投資信託の目論見書には、信託報酬は「受託会社・販売会社・信託会社」に分配されます。

ETFは市場で自由に取引されているものを買うので、販売会社への報酬は不要です。

なので信託報酬の中から販売会社の手数料がなくなるので、一般的な投資信託よりもETFの方が信託報酬が低くなるのです。

ETF 購入時の費用

ETFの購入は販売会社を通さないので販売手数料はかかりません。

いっぽうで、各証券会社で約定代金に対して「手数料」がかかります。

が、販売手数料に比べ格安になっています。

ETF 取引の値段

ETFは投資信託でありながら証券取引所に上場しているので「基準価額」が常に変動しています。

割安なタイミングで購入できれば利益を上げやすくなります。

一般的な投資信託の基準価額は、その日に1つです。

ETF 取引の時間

ETFは投資信託でありながら証券取引所に上場しているので、取引所が開いている時間「9:00~11:30」「12:30~15:00」 でしたらいつでも売買できます。

一般的な投資信託は販売会社によります。頻繁に売買はできません。

ETF 分散投資

後で説明しますが、ETFはインデックス型の投資信託になりますので、少額で分散投資が可能です。

株式で満足な分散投資をしようとすると、時間とお金が必要になります。

ETFは手軽に分散投資によってリスクマネジメントをすることができます。

ETF 信用取引

ETFは投資信託でありながら証券取引所に上場しているので、信用取引が可能です。

信用取引とは、自己資金にレバレッジをかけた取引ができ、保有していない銘柄を借りて売ることもできる取引です。

投資家が「資金」または「株式」を借りて売買を行う取引です。

信用取引には「信用買い」と「信用売り」の2つがあります。

一般的な投資信託は信用取引ができません

信用取引についてし詳しく知りたい方は下記の記事をご覧ください。

ETF 配当金(分配金)

ETFも一般的な投資信託と同じように分配金があります。

- 分配金が支払われる頻度は、年1~4回と銘柄によって異なります。

- ETFは税法により、決算期間中に発生した利子や配当などの収益から信託報酬などの費用を控除した金額を分配します。

- ETFの分配金を受け取るにはETFの決算日(権利確定日)にそのETFを保有している必要があります。

- ETFの分配金の支払いは、ETFの決算日(分配金支給基準日)から40日後となっています。

ETF デメリット 自動積立・分配金再投資

ETFが一般的な投資信託よりも劣る部分がこの2つです。

- 投資信託には自動積立ができるものがあります。

毎月1万円などを設定しておけば口座にお金を入れておけば自動的に買い付けができ、ドルコスト平均法(積立)を実行することができます。 - また、投資信託は配当金の再投資を設定できたりするので「複利」の恩恵を受けることができます。

ETFは市場での売買になりますので、「自動積立」や「分配金再投資」といった条件をつけることができません。

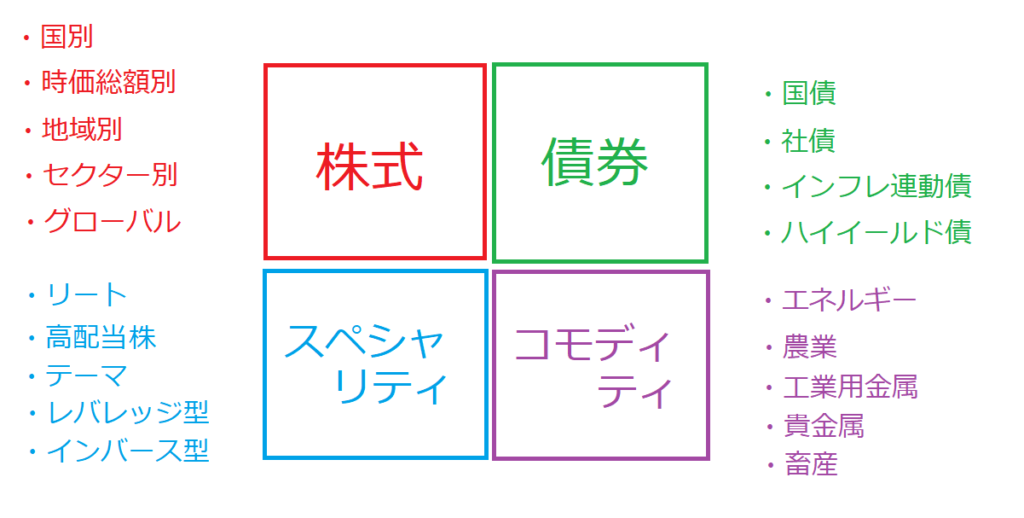

ETFの種類① 投資対象

ETFはインデックスファンド

インデックスファンドとは、日経平均株価やTOPIX、NYダウなどといった、基準価格がある指数(インデックス)と同じ動きを目指す運用をする投資信託のことで、パッシブファンドともいわれます。

下記の物はETF商品の一部です。さまざまな指数のETFが有ることがわかります。

| 分類 | 銘柄コード | 名称(指数) | |

| 国 内 株 式 |

総合 | 1306 | TOPIX上場投信 |

| 1319 | 日経300上場投信 | ||

| 1321 | 日経225上場投信 | ||

| 規模別 | 1311 | TOPIX Core 30上場投信 | |

| 1312 | ラッセル野村小型コアETF | ||

| テーマ別 | 1480 | 企業価値ETF | |

| 1489 | 日経高配当株50ETF | ||

| 1577 | 日本高配当株70ETF | ||

| 2529 | 株主還元70ETF | ||

| 業種別 | 1613 | 電気機器上場投信 | |

| 1615 | 銀行業上場投信 | ||

| レバレッジ型 インバース型 |

1357 | 日経ダブルインバース指数ETF | |

| 1470 | JPX日経400レバレッジ指数ETF | ||

| 1471 | JPX日経400インバース指数ETF | ||

| 1472 | JPX日経400ダブルインバース指数ETF | ||

| 先進国株式 | 1545 | NASDAQ-100ETF | |

| 1546 | NYダウ30ETF | ||

| 2513 | 外国株式(為替ヘッジなし)ETF | ||

| 2514 | 外国株式(為替ヘッジあり)ETF | ||

| 新興国株式 | 1309 | 中国株式・上証50ETF | |

| 1323 | 南アフリカ連動型上場投信 | ||

| 1324 | ロシア株式指数・RTS連動型ETF | ||

| 2520 | 新興国株式(為替ヘッジなし)ETF | ||

| 国内債券 | 2510 | 国内債券ETF | |

| 外国債券 | 2511 | 外国債券(為替ヘッジなし)ETF | |

| 2512 | 外国債券(為替ヘッジあり)ETF | ||

| 2554 | 米国社債1-10年(為替ヘッジあり)ETF | ||

| 新興国債券 | 2519 | 新興国債券(為替ヘッジなし)ETF | |

| REIT(リート) | 1343 | 東証REIT指数ETF | |

| 2515 | 外国REIT(為替ヘッジなし)ETF | ||

| コモディティ | 1328 | 金価格連動ETF | |

| 1682 | プラチナ先物ETF | ||

| 1699 | 原油先物ETF | ||

インデックス投資は分散投資

インデックスファンドに投資すると、その指数を構成する銘柄群に分散投資することになるので、リスクマネジメントを考えた資産運用ができます。

例えば日経平均株価だと、日本の各業界を代表する企業225社の銘柄に分散投資した事と同じ効果を得られます。

インデックスファンドは業績不振銘柄にも投資する

インデックスファンドは「指数」を形成するすべての銘柄に分散投資をすることになるので、業績が落ちると思われている銘柄にも投資することになります。

ETFの種類② レバレッジ型・インバース型・併用型

ETFには豊富な種類があります。

レバレッジ型・インバース型のETFは短期の値幅取りや、保有株の下落リスク回避などに向いたETFです。

レバレッジ型ETFとは

レバレッジ型とは、その名の通り投資額にレバレッジが利いたETFになります。

例えば、日経225を指数にしたETFがあるとします。

日経平均が500円値上がりしたとすると、普通のETFは日経225と同じようなチャート軌道を記します。

しかし、2倍のレバレッジが利いたETFの場合、基準価額が1000円程度上昇することになります。

上記とは逆に、指数が下落した時の値下がり幅も大きくなるので注意が必要です。

つまり、レバレッジ型ETFのチャート軌道は、基準とした指数よりも上下の値動きが大きくなります。

インバース型ETFとは

インバース型ETFとは、基準となる指数と反対の値動きをするETFになります。

例えば、日経225を指数にしたETFがあるとします。

日経平均が1000円値上がりしたとすると、普通のETFは日経225と同じようなチャート軌道を記します。

しかし、インバース型ETFの場合、基準価額が1000円程度下がることになります。

上記とは逆に、基準となる指数が値下がりしたときインバース型ETFは値上がりします。

併用型 インバース型にレバレッジが利いたETF

併用型ETFとは、インバース型ETFにレバレッジが利いたETFになります。

例えば、日経225を指数にしたETFがあるとします。

日経平均が500円値下がりすると、普通のETFは日経225と同じようなチャート軌道を記します。

しかし、インバース型にレバレッジが利いたETF(併用型)になると1000円程度値上がりすることになります。

上記とは逆に、基準となる指数が値上がりしたとき、併用型ETFは基準指数の値上がり幅の2倍程度値下がりすることになります。

ETF 世界で大人気 日本では知名度ひくい

世界の金融市場で、ETF(上場投資信託)が急拡大しています。

2019年12月、世界の運用資産は6兆ドルを超えています(約650兆円)。

世界で大人気のETF 20世紀最大の発明

ETFは金融商品で「20世紀最大の発明」ともいわれ、2019年12月ETF残高は650兆円と14年末の300兆円から倍増しています。

ヘッジファンドの運用資産が360兆円ですので、今やETFは市場の主役となっています。

海外では年金や保険など機関投資家の活用が急増しています。

米連邦準備制度理事会(FRB)によると、ETFは今年の9月までの約5年で米国株を40兆円以上買い越したといわれています。

債券市場でもETFが普及が著しく、11月までで債券型ETFへの流入額が50兆円程と株式型ETFを上回っています。

また、企業が発行した社債やローン債を組み込むETFが増え、企業が資金調達をしやすくなりました。

日本で知名度が低い理由

日本でのETFの普及はいまいちです。日本のETF市場は「金融政策によって行われている」日本銀行の購入が大半です。

これは日本のETFと海外のETFに違いがあるわけではありません。

問題は日本のETFではなく、日本の金融業界にあると思っています。

結論からいうと、ETFは販売会社が儲からないからです。

売り手の利益が減るので、周知・販売が進まないのです。

私は、ここ数年、金融機関に対し「顧客本位の業務運営」をしてくださいと一貫して申し

上げてきました。企業が顧客のニーズに応える良質な商品・サービスを提供し続けること

が、信頼に基づく顧客基盤を強固なものにし、供給者である企業の価値向上につながる

ことは、金融機関のみならず、およそ全ての企業に当てはまる原則だと思います。

(中略)

しかしながら、現実を見ると、顧客である消費者の真の利益をかえりみない、生産者の

論理が横行しています。特に資産運用の世界においては、そうした傾向が顕著に見受け

られます。

(後略)

引用:森金融庁長官基調講演(日本証券アナリスト協会第8回国際セミナー)

ETF 人気過ぎて市場ショックの引き金に?

ETFは売買が容易なぶん資金を動かしやすく、悪くなると急激に資金の流出が始まる可能性があります。

米連邦準備制度理事会 (FRB)はETF市場の拡大が米企業の債務に関連するリスクになり得るとみています。

仮にETFの解約が殺到し、債券が売られれば価格が急落。債務を増やした企業の資金繰りが悪化しかねません。

そんな心配もよそに、世界の取引所は有望商品として育成に躍起になっています。

2019年はデンマークやカザフスタンの取引所が初めてETFを上場させました。

世界から中国への資金流入もETFや指数連動の投資で増えています。

利便性が高く市場の拡大は続く一方、潜在的なリスクも高まっています。

まとめ

ETFは費用を抑えて簡単に分散投資ができ、いつでも売買ができる「20世紀最大の金融商品の発明」です。

老後2000万円問題といわれる現代。公的支援だけでは将来の不安を拭えない方も多いのではないでしょうか。ETFは投資初心者にも手を出しやすい投資です。

金融機関はアクティブファンドばかり売っていないで、ETFの利点も顧客に周知して欲しいです。

-

-

投資の必勝法はある 4つを守ればお金は増やせる

お金を増やしたいけど「投資は怖い・資産を減らしたくない」という方が多いのではないでしょうか?この記事に書いてある4つのことを実践すれば、ゆっくりだが高確率で資産を増やしていくことが可能です。 投資の必 ...

続きを見る

-

-

通常NISA・つみたてNISA・ジュニアNISA メリットとデメリット

お金欲しくないですか?NISA口座を利用すれば誰でも約20%の得をすることが可能です。制度を活用し、税金を抑えて無駄のない投資をしましょう。この記事を読めば、NISAの制度を理解することができます。 ...

続きを見る