お金欲しくないですか?

NISA口座を利用すれば誰でも約20%の得をすることが可能です。

制度を活用し、税金を抑えて無駄のない投資をしましょう。

この記事を読めば、NISAの制度を理解することができます。

NISA(ニーサ)とは

NISA(ニーサ・少額投資非課税制度)とは、国民の資産形成を後押しするために創設された税制優遇制度です。

名称の由来は、イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルにした日本版ISAなので、NISA(ニーサ・Nippon Individual Savings Account)と付けられました。

メリット

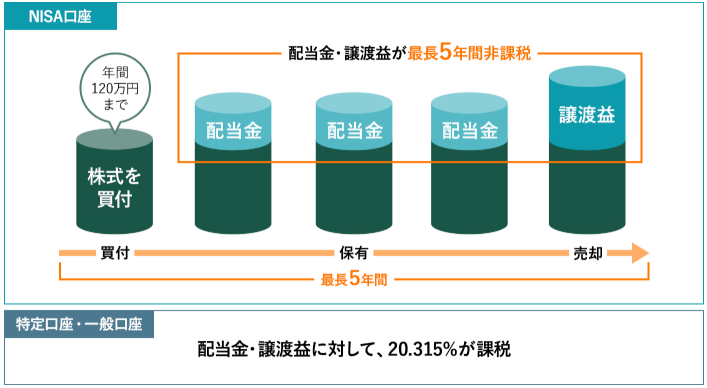

通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。

しかし、「NISA口座(非課税口座)」で購入すると、金融商品から得られる利益は非課税になります。

デメリット

NISAには下記のデメリットがあります

①:一人一口座

②:損益通算できない

①:一人一口座

一般の総合証券口座は複数保有できますが、NISA口座は一人一口座に限定されています。

開設する金融機関は1年単位で変更できますが、投資をする場合、投資枠が残っていても翌年になるまで他の金融機関に変更はできません。

②:損益通算できない

NISA口座で損益が出た場合、他の口座との損益通算ができません。

NISA口座で損失を出していて、他の口座で利益が出ていても損益通算ができず、課税対象となります。

また、損失の翌年以降への繰り越しもできません。

3種類のNISA

NISAと名のつく制度は、下記の三種類です。

①:通常のNISA

②:つみたてNISA

③:ジュニアNISA

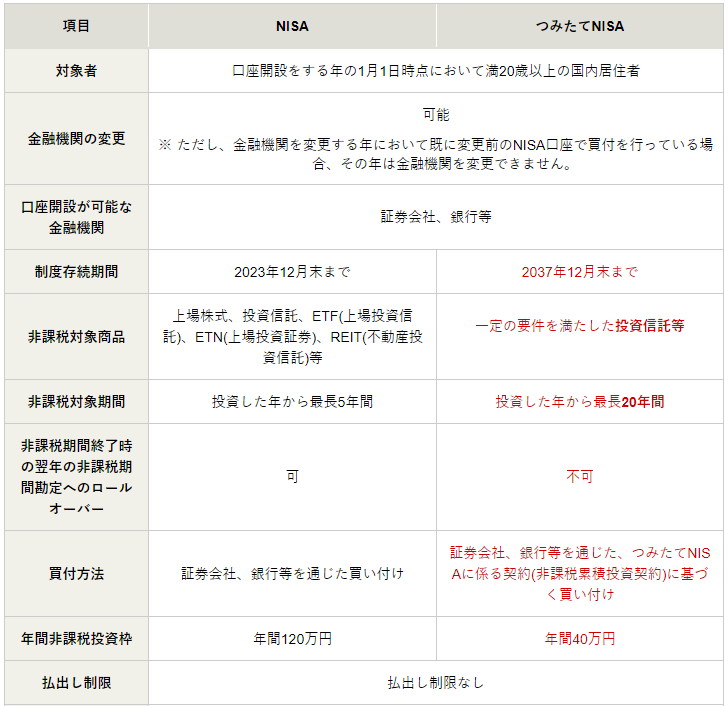

NISA・つみたてNISAは開設する年の1月1日時点で日本国内在住の満20歳以上の方であれば、ご利用が可能です。

ジュニアNISAは開設する年の1月1日時点で日本国内在住の満19歳未満の方であれば、ご利用が可能です。

なお、「通常のNISA」と「つみたてNISA」の併用はできません。

通常のNISA

通常のNISAの概要は下記の通りです。

①:毎年120万円まで、非課税期間5年

②:新規投資は2023年まで

③:ロールオーバー

④:投資対象

①:毎年120万円まで、それぞれ5年間非課税

NISAでは毎年120万円の非課税投資枠があります。

120万円の枠以内で買付した株式などから得られる売買益や配当金・分配金が非課税になります。

また、買付した年から最大で5年間までの利益が非課税になります。

②: 新規投資は2023年まで

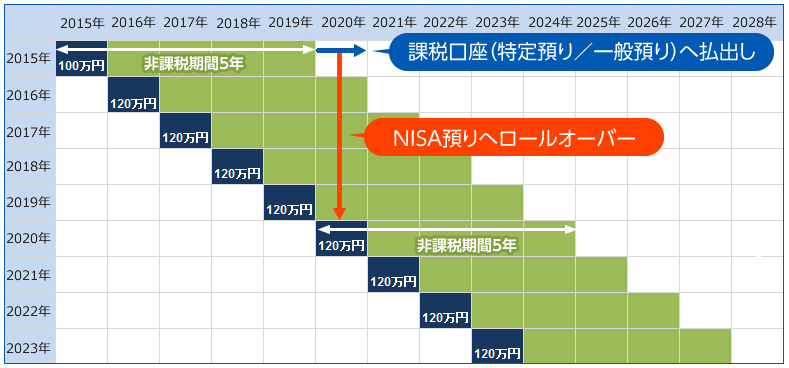

新規に投資できるのは2023年までです。

2023年に購入した金融商品は2028年まで非課税口座で運用が可能です。

③:ロールオーバー

NISAで金融商品を保有したまま5年の満了期間を迎える場合、下記の3つの選択肢があります。

- 売却する

- 課税口座に移す

- ロールオーバーする

ロールオーバーとは、5年間の非課税期間が終わったあと、翌年の投資枠に乗り換えてさらに5年間、非課税期間を延長する制度のことです。

つまり、ロールオーバーをすると最大10年間非課税で運用できるようになります。

ロールオーバー利用には下記の条件が必要です。

- 利用中の金融機関

- 期限までに所定の手続き

④:対象の金融商品

通常のNISAで購入できる金融商品は下記の通りです。

- 国内株

- 外国株

- 株式投資信託

- 国内ETF

- 海外ETF

- ETN(上場投資証券)

- 国内REIT(J-REIT)

- 海外REIT

- 新株予約権付社債(ワラント債)

つみたてNISA

つみたてNISAの概要は下記の通りです。

①:年間40万円まで最長20年間非課税

②:同一金額のつみたて

③:投資対象

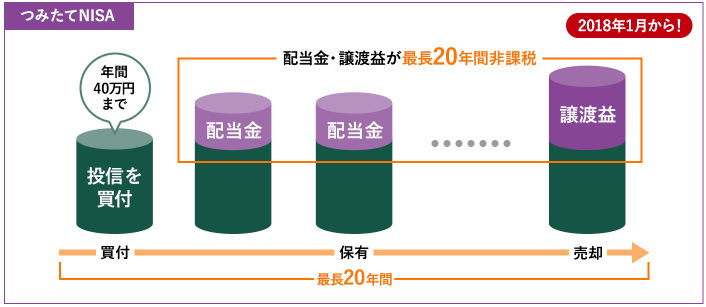

①:年間40万円まで最大20年間非課税

一般NISAと比べると年間投資上限額が小さくなりますが、非課税投資期間を長くすることにより、長期・分散投資に適した投資方法となります。

つみたてNISAの非課税投資枠は年間40万円、非課税期間は20年間です。

②: 同一金額のつみたて

非課税投資額枠が40万円ですので、12ヵ月の場合1ヵ月に積立てられる上限金額は33,333円までとなります。

③:対象の金融商品

つみたてNISAの対象商品は、手数料が低水準、頻繁に分配金が支払われないなど、長期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されています。

一般NISAとつみたてNISAの違い

「通常のNISA」と「つみたてNISA」はどちらか1つしか選択できません。

以下の選択基準がおすすめです。

株式にも投資したい人は「一般NISA」

コツコツ積立てたい人は「つみたてNISA」

ジュニアNISAとは

ジュニアNISAの概要は下記の通りです。

①:20歳未満のための非課税制度

②:年間80万円まで最大5年間非課税

③:18歳になるまで払出しに制限

④:金融機関の変更には厳しい条件

①:20歳未満のための非課税制度

ジュニアNISA口座では、親権者が運用管理者となり、子供や孫に代わって資産運用をします。

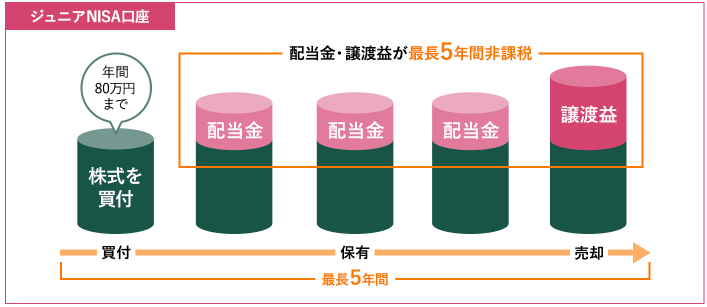

②:年間80万円まで最大5年間非課税

通常の投資の場合、売買の利益や配当金に対して20%程度の税金がかかりますが、ジュニアNISA口座で投資した場合は税金がかかりません。

③:18歳になるまで、払出しに制限

18歳になるまで、災害などやむを得ない場合以外には払出しができません。

20歳以降は自動的にNISA口座が開設されます。

④:金融機関の変更

利用している金融機関を変えるには条件があります。

金融機関を変更する場合は、現在の口座を閉鎖する必要があります。

閉鎖するには払出しをする必要があるのですが、その場合、過去にさかのぼって生じた利益に課税されます。

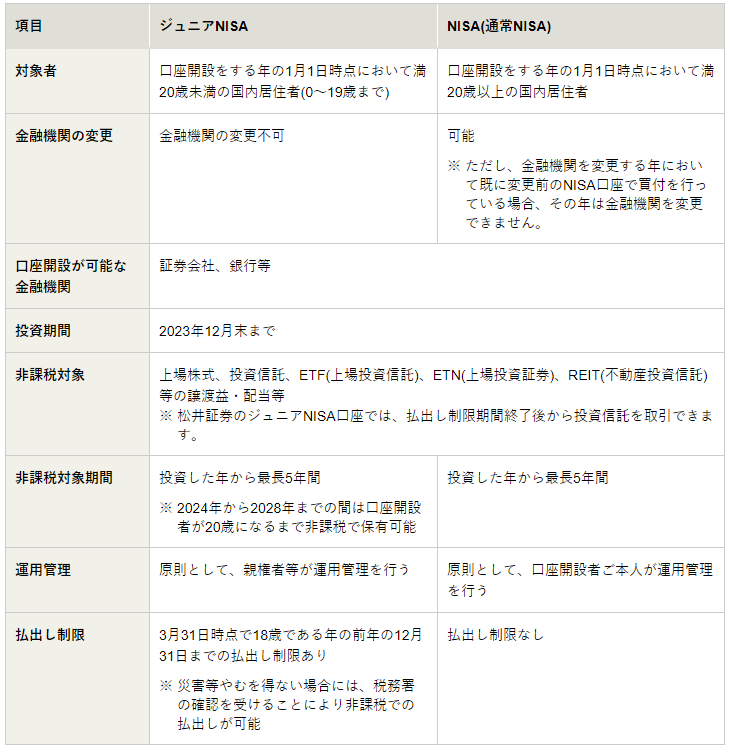

ジュニアNISAと一般NISAの違い

ジュニアNISAと一般NISAの違いは下記の通りです。

-

-

NISA・iDeCoについて学べるおすすめの本5選【2024年版】

『貯蓄から投資へ』。日本政府は投資をすることを国民に推奨しています。そのために、NISA(ニーサ)やiDeCo(イデコ)と言った、非課税制度を用意しました。投資で利益を出した場合、利益部分に税金がかか ...

続きを見る