テクニカル分析は、株やFXの売買で使われるテクニックです。

企業の財務状態を材料に判断するファンダメンタル分析とは違い、主にチャートの形で判断するテクニカル分析は個人投資家にとって悪くない戦法といわれています。

企業の財務状態の情報を手に入れるスピードは個人投資家では機関投資家にはなかなか勝てません。

しかし、チャートの情報を手に入れるスピードは、個人投資家も機関投資家も変わりません。

この記事は、テクニカル分析について解説していきます。

テクニカル分析とは

テクニカル分析とは、価格などについて過去の推移から将来の方向や水準を予想する手法の総称です。

対語であるファンダメンタル分析では、企業などの本質的価値を分析して、そこから理論的に妥当な価格を算出します。

そして、理論価値と市場で取引されている価格を比較して、市場の価値の方で高ければ割高なので「売り」、低ければ割安なので「買い」と判断します。

一方、テクニカル分析では本質的な価値は考慮しません。

市場の取引価格を割安と判断する投資家が多ければ買われ、投資家が妥当と考える水準まで価格が上昇するはずです。

逆に割高と判断する投資家が多ければ売られ、妥当な水準まで価格が下がるはずです。

投資家の判断は投資行動(売買取引)に反映されており、価格推移や出来高の推移として記録されています。

したがって、それらを分析すれば、将来の価格が推測できるのではないか。

テクニカル分析は、そのような考えに基づいています。

このほか、経済指標等のファンダメンタルズ(経済の基礎的条件)の動向を分析することをファンダメンタルズ分析と呼ぶことがあります。

この分析では、しばしば過去の推移から将来の推移を予想するテクニカル分析の手法が使われています。

しかし、その名からテクニカル分析ではないと誤解している人も多いようです。

非常に紛らわしいです。

チャートの種類

テクニカル分析では、価格推移を直感的に理解するため、グラフを多用します。

このグラフのことをチャートといい、古くは足取り(あしどり)や罫腺ともいわれました。

チャートに記録する時間間隔には、1日、1週間、1ヵ月、1年などがあり、それぞれ日足(ひあし)、週足(しゅうあし)、月足(つきあし)、などと呼びます。

また、描き方の種類を表すときにも「○○足」といういい方をします。

チャートに記録する価格には、始値(はじめね)、高値、安値、終値(おわりね)の4種類があり、まとめて4本値といいます。

始値は寄付(よりつき)ともいい、取引開始後に最初に約定(やくじょう=売買が成立したこと)した価格です。

終値は大引(おおびけ)ともいい、取引終了前に最後に約定した価格です。

描き方の種類は下記の5つです。

- ローソク足

- バーチャートと棒足(ぼうあし)、錨足(いかりあし)

- カギ足

- 新値足

- ポイント・アンド・フィギュア

それぞれ詳しく解説していきます。

1.ローソク足

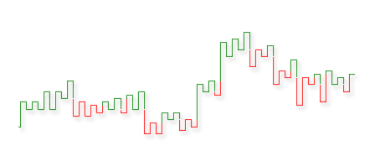

ローソク足とは、明治時代に考案されたチャートで、海外でもキャンドルスティックとして広く使われています。

本間宗久が江戸時代に考案したとする説がありますが俗説です。

国立国会図書館の近代デジタルライブラリーで明治時代に発行された書物を調べると、本間宗久が用いたカギ足に似た手法に関する記述は複数見つかりますが、本間宗久がローソク足を用いたとする記述は見当たりません。

ローソク足が蝋燭引(ろうそくびき)の名で登場するのは1920年の井上広吉による『足取の原理』が最初で、図に示されたのは1924年に安田与四郎が著した『株式罫腺講習録』が最初のようです。

テレビやラジオのない時代ですから、情報が伝わるのに時間がかかったはずです。

ローソク足は、明治時代に考案されたのかもしれませんが、一般に認知されたのは大正に入ってからだというのが真相だといわれています。

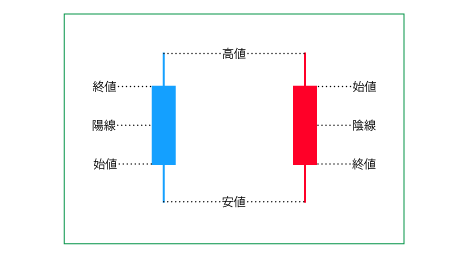

ローソク足の描き方を日足で説明すると、まず、始値と終値を結んで四角形で表し、実体と呼びます。

始値よりも終値の方が高ければ黒枠白抜きとして陽線といいます。

反対に終値の方が安ければ黒く塗りつぶして陰線といいます。

陽線を赤枠白抜き、陰線を青で塗りつぶす場合もあります。

高値や安値が始値と終値の範囲から外れていれば、実態からその価格まで垂直線を引きます。

高値までの線を上影(うえかげ)、安値までの線を下影(したかげ)といいます。

俗にヒゲともいいます。

ローソク足は、その日についた4本値と日々の暴落が一目瞭然となり、情報が多いのが特徴です。

2.バーチャートと棒足(ぼうあし)、錨足(いかりあし)

錨足

バーチャートと棒足(ぼうあし)、錨足(いかりあし)は、リチャード・シャバッカーが1932年に"Technical Analysis and Stock Market Profits"で紹介しました。

当初は高値、安値、終値だけを記録し、始値は記録しませんでしたが、最近では始値も表示することがあります。

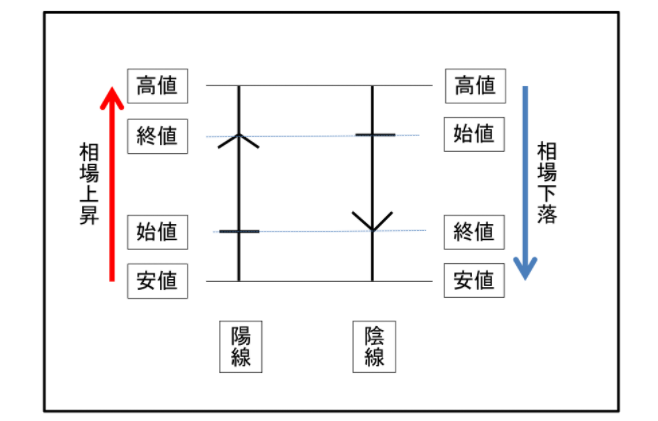

描き方は、まず、高値と安値を結んで1本の縦線を引きます。

次に、終値の位置に短い横棒を立て腺から右側へ引きます。

始値を表示する場合は、始値の位置に短い横棒を縦線から左側へ引きます。

騰落は分かりにくいので、陽線を青色、陰線を赤色で色分けして見やすくする場合もあります。

バーチャートは、日本の棒足と似ています。

棒足は、ローソク足が普及する前の昭和中期頃まで主流だったチャートです。

高値と安値を結んで縦線を引き、その縦線上の始値の位置に〇印を、終値の位置に横棒を引きます。

騰落の方向がわかりやすいように、横棒の代わりに「<」を記入するスタイルを錨足といいます。

始値と終値の間を太い矢印で描くスタイルもあって、これがローソク足のもとになったとされています。

3.カギ足

漢字で書くと「鍵足」ではなく「鉤足」で、チャートの形状に由来します。

考案者は不明ですが、1909年に早坂豊蔵が著した『株式期米相場経済学』によると、本間宗久の薫陶を受けた葛岡五十香は足取法の大家で、カギ足の一種を使っていたようです。

したがって、成立は江戸時代だと思われます。

描き方は、まず、どのくらい逆行したら反転したとみなすかという転換値幅を決めます。

通常は1~5%程度のキリの良い値幅にします。

価格の上昇局面では、高値を更新するたびに垂線を延長し、転換値幅未満の反落は無視します。

転換値幅以上下落したら、横線を引いて列を右へ移し、下げた価格まで垂線を下ろします。

下落局面では安値を更新するたびに垂線を延長し、転換値幅未満の反騰は無視します。

転換値幅以上上昇したら横線を引いて列を右へ移し、その根まで線を引くという繰り返しです。

新値を更新しなければ何もしません。

転換値幅が、意味のない小動きを排除するフィルターとなっています。

4.新値足

新値足は、井上陽三郎が1910年に著した『定期相場高低罫腺推理法』で紹介されました。

おそらく、井上陽三郎が考案したものです。

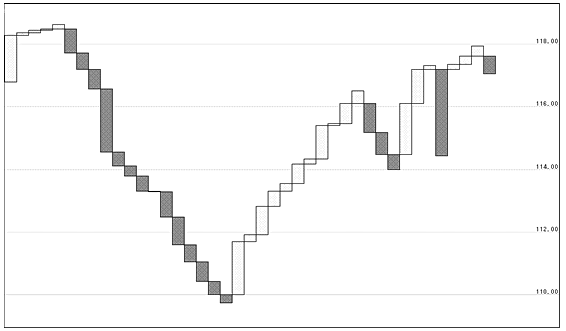

描き方は、まず、何本前の値を超えたら反転させるかという転換本数を決めます。

通常は3本です。

価格が上昇している場合は、高値を更新するたびに列を右隣りへ移し、直前の高値から新しい高値まで黒枠白抜きの四角形(陽線)を描きます。

3本前の安値以内の反落は無視します。

3本前の安値を下回ったら列を右隣へ移し、直前の安値から新しい安値まで黒く塗りつぶした四角形(陰線)を描きます。

下落に転じたら、安値を更新するたびに列を右隣りへ移し、1本前の安値から新しい安値まで陰線を描きます。

3本前の高値以内の反発は無視します。

3本前の高値を超える上昇があったら列を右隣りへ移し、陽線を描くという繰り返しです。

新値を更新しなければ何もしません。

直近3本分の値幅が、意味のない小動きとみなして無視するフィルターの役をしています。

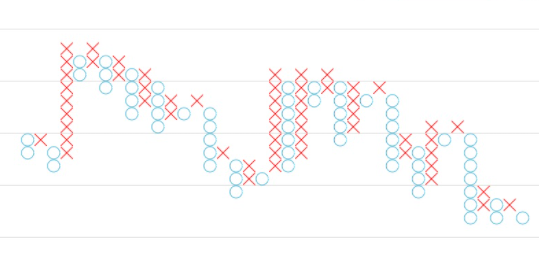

5.ポイント・アンド・フィギュア

ポイント・アンド・フィギュアは、1800年代末にチャールズ・ダウが使っていたブックメソッドが原点だといわれています。

これはマス目に価格を数字で記録していくものでしたが、数字を×印に置き換えて、ビクトール・ド・ビリエがポイント・アンド・フィギュアと名付けました。

その後、A.W.コーエンが上昇時は×印、下落時は〇印で記録することにし、3枠転換、価値幅観測など、現在の体系にまとめました。

日本ではあまり見かけませんが、欧米では現在も使われています。

描き方はカギ足に似ています。

まず、枠の大きさを決めます。通常は2~10%程度のキリの良い値幅にします。

価格の上昇局面では、直近の枠の価格から1枠以上上昇するたびに×印を記入します。

1枠未満の上昇や3枠未満の反落は無視します。

3枠以上下落したら列を右に移し、記入できる枠まで〇印を描きます。

下落局面では、直近の枠の価格から1枠以上下落するたびに〇印を記入します。

1枠未満の下落や3枠未満の反発は無視します。

3枠以上上昇したら列を右隣りへ移し、記入できる枠まで×印を記入するという繰り返しです。

分析手法の種類

投資は、投資する期間によって短期投資、中期投資、長期投資に分けられます。

このとき、それぞれの投資期間に適合する変動に注目して、売り買いを判断するのが基本です。

チャートは、価格推移を図形化して、過去の推移からみた現在の位置と将来を示唆します。

しかし、価格推移には、長期的な変動、中期的な変動、短期的な変動、意味のない不規則な変動が含まれており、日々の動きがどれに由来するのか分からないことがります。

出来高は、価格推移よりもはるかに日々の増減が激しいので、さらに傾向をつかみにくいものです。

そこで、価格推移や出来高の推移を直接観察するのではなく、それらの動きを少し加工して変化の傾向をつかみやすくする手法が考案されました。

1.トレンド分析

価格は、さまざまな要因によって小幅の上昇と下落を繰り返しています。

しかし、長い目でみると、価格は傾向的に上昇していたり下降していることがよくあります。

トレンドとは価格が推移する方向のことで、上昇傾向なら「上昇トレンド」、下落傾向なら「下降トレンド」、横ばいなら「横ばいトレンド」といいます。

価格推移に傾向があることを「トレンドがある」といい、価格の変化率が大きければ「トレンドが強い」、横ばいに近ければ「トレンドが弱い」といいます。

横ばいトレンドを指して「トレンドがない」ということもあります。

価格が上昇トレンドにあれば、価格が安いときに買い、値上がりしてから売却すれば利益が得られます。

反対に下降トレンドのときは、価格が高いときに売り、値下がりしてから買い戻せば利益が得られます。

したがって、投資をする場合には、トレンドの方向に逆らわないことが重要です。

これを指して、欧米では「トレンドはフレンド」といい、日本では、「相場は相場に聞け」といったりします。

しかし、トレンドがいつ発生したか、あるいは、いつ終わったかを判断するのは簡単ではありません。

そこで、これらを知る目的で様々な手法が考案されました。

トレンドの有無や強さ、方向を調べる手法などがありますが、総称してトレンド分析といいます。

2.オシレーター分析

トレンドの方向に沿って投資することは大切ですが、現在のトレンドがいつまで続くのか、事前に知る方法はありません。

しかも、価格は常に上下を繰り返しているので、今、価格が下げ始めたとしても、それが気まぐれ的な下げなのか、下降トレンドに転じた初期なのか、判断に迷うことも多いものです。

そこで、トレンドが転換したかどうか、あるいはトレンドの転換時期が近づいているかどうかを知る手法が考案されました。

それをオシレーター分析といいます。

オシレーターは、一定の範囲内で、あるいは1つの値を中心として往復運動をするように作られています。

そこで、上限に近づいたときには下降トレンド入り接近のシグナル、下限に近づいたときは上昇トレンド入り接近のシグナルとします。

計算で求める手法が多く、主観が入らないので人気があります。

3.サイクル分析

価格は、周期的に上昇と下降を繰り返している場合があります。

このような、価格変化の周期性を調べる手法をサイクル分析といいます。

たとえば、ある企業の株価は、その業績に連動しており、利益が増大すれば株価は上昇し、減少すれば下落します。

その企業業績は、景気変動の影響を受けて好況では業績が拡大し、不況では低迷します。

景気は周期的に変化するので、株価も周期的に変化することになります。

あるいは、株価などの月間騰落率を長期間にわたって調べてみると、傾向的に利益が出やすい月とそうでない月があります。

多くの投資家が知っていますが、同じ傾向が毎年のように繰り返されるのは何なぜでしょう。

理由のわからない経験則のことをアノマリーといいます。

2000年頃になると、物理学の知識を応用して雑音的変動を取り除き、本質的なトレンドを抽出することも行われるようになりました。

このような周波数分析もサイクル分析に含めて扱われます。

4.出来高分析

売買は、売り注文と買い注文の価格と数が一致しないと成立しません。

買手が買いたい価格と、売手が売りたい価格が離れていれば売買は成立しませんし、買い注文と売り注文が一致していない場合は、少ない方の数量しか取引は成立しません。

買い注文は、この先価格が上昇すると考える強気の投資家が多ければ増えますが、下がると思う弱気投資家が多ければ減ります。

反対に売り注文は、価格の先行きに弱気の投資家が多ければ増えますが、強気の投資家が多ければ減るかもしれません。

つまり、売買が成立した数量である出来高は、売手を欠いての思惑を反映して増減するはずです。

したがって、価格の推移と出来高の推移を注意深く監視すれば、投資家の大勢が価格の先行きをどのように考えているかを探ることができるかもしれません。

こうして生まれたのが、出来高分析です。

5.市場趨勢分析

株式市場が活況で多くの銘柄が上昇しているときは、特筆するような好材料がない銘柄でも悪材料がなければ、市場平均並みに上昇することが多々あります。

このような場面では、普通の銘柄さえ選べば、市場平均程度の比率の値上がり益が得られると期待されます。

つまり、投資の初心者でも利益を得やすい時期といえます。

反対に、市場全体が低迷しているときは、普通の銘柄はすべて一様に価格が低迷し、値上がり益は期待できません。

このようなときに株価が上昇するのは、特別な良い材料を持っている銘柄だけです。

したがって、株式投資をする場合は、市場全体が活況なときを選らんだ方が成功する確率が高く、市場全体が低迷しているときは避けたほうが賢明でしょう。

そこで、市場全体が活況なのかどうかを知る目的で考案された手法が市場趨勢分析です。

市場に上場している全銘柄の動向を監視するので、個人自宅で独自に計算するのは難しい手法です。

6.パターン分析

株価などの価格推移を長期間観察すると、特徴的なパターンが見つかります。

たとえば、、大きな山を2つか3つ形成した後に下降相場に入る。

反対に、大きな谷を2つか3つ形成した後、上昇相場に入る。

あるいは、短期の上昇と下降を繰り返すなか、徐々に下値は切り上がり、高値は切り下がって収束し、その後、急騰または急落するなどです。

価格が、過去に大勢が反転する節目となった価格に接近してくると、再びその水準で折り返すことを期待する投資家と、突破することを期待する投資家の思惑が交錯します。

結局、どちらかの期待は裏切られ、思惑が外れた方の手仕舞いによって、その後の動きは加速されます。

価格推移が、特徴的なパターンの形成過程を連想させるようであれば、パターンが形成した場合と失敗した場合に、相場がどのように動くかを事前に想定できます。

そのとき自身の投資をどうすべきか、事前に心積もりをしておくために使います。

7.伝統的理論

a.ダウ理論

「ウォールストリート・ジャーナル」を創刊したチャールズ・ダウの考えを、彼の死後にまとめたものです。

テクニカル分析の原点ともいえる理論ですが、現在の相場にはそぐわないものも含まれています。

平均株価はすべて織り込む:価格に影響のある材料はすべて評価され、価格に織り込まれるという考え方です。

トレンドは3種類:ダウは、株価の変動を波の動きになぞらえ、大きなうねりのような長期トレンド、寄せては返す波のような中期トレンド、ほとんど意味のないさざ波のような短期トレンドがあると考えました。

トレンドには3段階:第1段階は先見の明がある人が動き始める時期、第2段階は多くの投資家を巻き込んで活況を呈する時期、第3段階は投資に関心のない素人までが熱狂し、先見の明がある人達は手仕舞い始める時期。

この3段階があると考えました。

平均株価は相互に確認される:工業が活況の時は原材料や製品の輸送も活況であるはずだという考えから、工業株平均と輸送株平均は連動すると考えました。

トレンドと出来高は連動する:株価がトレンド方向に動くときは出来高が増え、逆行する時は減ると考えました。

転換が明らかになるまでトレンドは続く:根拠もなく安易に相場観を変えるなという意味です。

b.エリオット波動原理

ダウ理論の信奉者だったラルフ・ネルソン・エリオットが提唱した理論で、価格推移をジグザグの波形に簡略化して相場動向を分析します。

トレンドの方向に沿った波動を推進波、逆行する波動を修正波といいます。

つまり、上昇局面では上昇波が推進波、下降波が修正波になりますが、下降局面では下降波が推進波、上昇波が修正波になります。

サイクルの1波動は、上昇1波と下降1波の2波で構成されます。

このサイクルを細かく観察すると、上昇1波は上昇・下降・上昇・下降・上昇の5波で構成され、下降1波は下降・上昇・下降の3波の合計8波で構成されます。

この細分化された上昇波と下降波を観察すると、さらに微小な5波と3波の8波で構成されるフラクタル構造を持っていると考えました。

構成する波の数を強い差異順にならべると1,1,2,3,5,8…となり、フィボナッチ級数になります。

隣り合うフィボナッチ級数の比率は、下位が約0.618倍、上位が約1.618倍となりますが、この比率(黄金比としても知られています)は隣り合う波動の大きさの比率に近似すると考えました。

これらをもとに、現在がどの局面の何番目の波動に相当するかを考え、将来の価格推移の方向や水準、到達時期を予想します。

波動の山や谷の選択に分析者の主観が入りやすく、フラクタル構造の例外が多いという批判もあります。

C.一目均衝表

昭和初期に一目山人こと細田悟一氏が提唱したもので波動論、時間論、値幅観測論から構成されています。

チャートでは、価格(終値、均衝表では実践という)のほかに、基準線、転換線、先行スパン1、先行スパン2、遅行スパンの5本の線を引き、それらの位置関係から、相場の方向や強弱を判断します。

先行スパン1と2の間は抵抗帯になりやすいとされ、網掛け表示するので、俗に「雲」と呼ばれます。

波動論では、上昇(下降)の1波だけのI波動、上昇・下降(下降・上昇)の2波からなるV波動、上昇・下降・上昇(下降・上昇・下降)の3波構成となるN波動を重視します。

すべての価格推移は基本的にこれらの組み合わせであると考えました。

時間論では、相場の基調が変化しやすい時期を予想します。

直近の山や谷を起点として、基本数値(9,17,26,33,42,65,76,129,172など)の日数が経過した頃に相場の基調が変化しやすいと考えました。

また、直近の山や谷を起点として、過去の節目から経過日数と同じ日数が経過した頃に基調が変化しやすいと考え、これを対等数値といいます。

N計算値、E計算値、V計算値、NT計算値などがあります。