出来高は、需要(買い注文)と供給(売り注文)が折り合った数量を表しています。

しかし、株式などは、工業製品ではありませんから、需要が増えたからといって製造設備を増強して供給量を増やすということはできません。

買い人気が高まると買い手は指値を上げ、自分の注文に対当する売り手が現れるのを待ちます。

こうして価格は上昇しますが、その要因は買い手にあります。

価格が下落に転じると、大きく値下がりする前に持ち株を売却したいという売り手が増えますが、買手は減ります。

仕方がないので売り手は指値を下げ、自分の注文に対当する買い手が現れるのを待ちます。

こうして価格は下落しますが、その要因は売り手にあります。

価格の上昇局面では、単位株数当たりの売買代金は増加します。

その主因は買手で代金の払い手ですから、資金が流入する局面といえます。

反対に価格の下落局面では、売買代金は減少します。

その主因は売り手で代金の受け取り手ですから、資金が流入する局面といえます。

以上のように考えてくると、価格の水位が上昇局面にあるのか、下落局面にあるのか。

また、今後、上昇に転じそうなのか、下落に転じそうなのかは、出来高の増減や、資金流入と資金流出のバランスの変化を監視していればヒントが得られそうです。

このような発想で考案された手法が出来高分析ですが、種類はあまり多くはありません。

チャイキン・オシレーター(CO:Chaikin Oscillator)

出典:ADVFN

チャイキン・オシレーター(CO)は、マーク・チャイキンが考案しました。

マネーフロー乗数(MFM)は、日中安値から終値までの上昇幅を上昇圧力、日中高値から終値までの下落幅を下落圧力と考えて、日中高安に対する比率で批較したものです。

MFMは、陽線のときはプラス、陰線のときはマイナスの値になります。

マネーフロー出来高(MFV)は、MFMに出来高を乗じたもので、これは市場への資金流入量と流出量の差を表しています。

資金流入/資金流出(A/D)は、MFVを累積したもので、指数平滑移動平均にすることで、変化を滑らかにしています。

CDは、A/Dの長短移動平均の差で、プラスの値なら資金流入の傾向にあります、マイナスの値なら資金流出の傾向にあります。

計算方法

$$マネーフロー乗数(MFM)={(当日終値-当日安値)-(当日高値-当日終値)}÷(当日高値-当日安値)$$

$$マネーフロー出来高(MFV)=MFM×当日出来高$$

$$A/D=MFV+前日のA/D$$

$$A/Dの3日EMA=前日の3日EMA+α1×(当日のA/D-前日の3日EMA)$$

$$A/Dの10日EMA=前日の10日EMA+α2×(当日のA/D-前日の10日EMA)$$

$$CO=A/Dの3日EMA-A/Dの10日EMA$$

α1=2÷(3+1)

α2=2÷(10+1)

資金流入と流出に注目

価格が上昇トレンドにあるときにCOが増大しつつあれば、強い上昇局面にあると考えられます。

しかし、COが減少に転じた場合は騰勢が弱まり始めた兆しになり、反落に転じる予兆の可能性があります。

一方、価格が下降トレンドにあるときにCOが減少しつつあれば、強い下降局面にあると考えられます。

しかし、COが増加に転じた場合は、売りの勢いが弱まり始めた兆しになり、遠からず反発に転じる予兆の可能性があります。

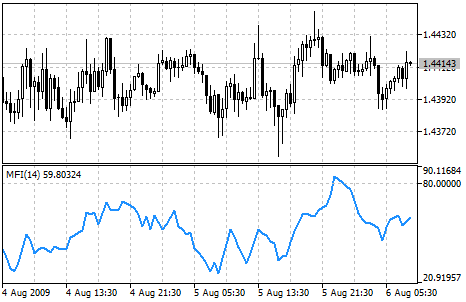

マネーフロー指数(MFI:Money Flow Index)

出典:Meta Trader5

マネーフロー指数(MFI)は、ジーン・クオンとエイブラム・サウダックが1989年に発表した手法です。

発表されたときは出来高加重RSIと呼ばれていました。

計算式がワイルダーのRSIとよく似ているからです。

1日1つの値で代表したいとき、日本では終値や中値(高値と安値の平均)を用います。

一方、欧米では高値・安値・終値の平均値であるティピカル値(TP:Typical Price)をよく用います。

そして、TPに出来高をかけたものをマネーフロー(MF)としました。

売買代金の概算値に相当します。

一定期間におけるMFを、前日比で値上がりした日と値下がりした日に分けて別々に集計し、全体のMFに対する割合を見たものがMFIです。

計算方法

$$TP=(高値+安値+終値)÷3$$

$$マネーフロー(MF)=TP×出来高$$

$$ポジティブ・マネーフロー(PMF)=前日比でTPが上昇した日のMFのn日計$$

$$ネガティブ・マネーフロー(NMF)=前日比でTPが上昇しなかった日のMFのn日計$$

$$マネーレシオ(MR)=PMF÷NMF$$

$$MFI=100{100÷(1+MR)}$$

nは任意ですが、考案者は14日を使っていました。

出来高の要素を加味したRSI

MFIは0と100の間で推移し、MFIが80以上のときは価格は天井をつけ、20以下のときに底をつけます。

また、MFIが80以上の水準で天井をつけて下げたものの80を割り込まずに再び上昇に転じ、直前の天井に到達せずに再度下落に転じて80を割り込んだ場合は、相場の大勢が下落に転じた可能性が高いとされています。

同様に、MFIが20以下の水準で底をつけたものの20を上回らずに下降に転じ、直前の底を割り込まずに再び上昇して20を超えてきた場合は、相場の大勢が上昇に転じた可能性が高いとされています。

このように、天井がM字型、底がW字型となり、後の山や谷が最初の山や谷を超えられないことをフェイラー・スイングといいます。

このほか、価格が高値を更新しているのにMFIがピークを更新しない場合や、価格が安値を更新しているのにMFIがボトムを更新しない場合をダイバージェンスといい、やはり、相場反転の強いシグナルとされています。

需要トレンド指数(DTI:Demand Trend Index)

価格は、値幅制限といって、直前についた価格から極端に離れた価格はつかないようになっています。

しかし、出来高にはそのような制限はありません。

その結果、出来高は日々大きく変わることがあり、出来高の変化の傾向は分かりづらいことがあります。

そこで、時間と出来高の推移の相関係数を計算して、出来高の傾向を客観的につかもうとしたものが需要トレンド指数(DTI)なのです。

計算方法

週足や月足で計算する場合は、時間のデータとして日付で代用してもかまいません。

しかし、日足の場合は土日や祝日の休みが入り、時間が等間隔ではありません。

そこで、1,2,3・・・nという時間の代わりとなる数列を用意します。

$$DTI=CORREL(出来高の範囲:時間の範囲)×100$$

計算期間は任意です。

DTIは出来高のトレンドの有無を示している

DTIは-100から100の間で推移します。

50を超えて100に近づくほど、出来高は時間とともに増加する傾向が強いことを意味します。

このとき、価格も上昇トレンドにあるのなら、強い上昇相場に入っていることが示唆されます。

一方、価格が下降トレンドなら、価格が下げ過ぎで、反発が近いことを期待する買い注文が増えて出来高が増加している可能性があります。

逆に、-50を下回り-100に近づくほど、出来高は時間とともに減少する傾向が強いことを意味します。

このとき、価格の下降トレンドにあるのなら、強い下降相場に入っていることが示唆されます。

一方、価格が上昇トレンドにあるときは警戒感の表れで、価格の上昇ペースが早すぎることに対する警戒感の場合と価格水準が高過ぎることに対する警戒感の場合があります。

前者は短期の下落もしくは横ばい相場の後、再び上昇に転じる可能性があります。

しかし、後者は大勢が反転に転じる前兆である可能性がありますから注意が必要です。

DTIは確認シグナルとして用い、他の指標で買いシグナルが出ているときにDTIも増加傾向なら、買いの追認シグナル、あるいは他の指標で売りシグナルが出ているときにDTIも減少傾向なら売りの追認シグナルとして用いるのが基本です。