価格推移は、上昇や下降のトレンドの中でも上下動を繰り返しています。

価格と回帰直線の関係を見ると、ある時、価格は回帰直線を上回って上昇するものの、ある程度の離れると下降に転じ、回帰直線を割り込みます。

今度はしばらく下降が続くものの、ある程度離れると再び上昇に転じ、回帰直線を上回ります。

この繰り返しです。

そこで、価格はどのくらい基準値から離れたら反転するのか、あるいは、すでに反転したのかどうかを調べるための指標が考案されました。

このジャンルの指標は、ある値を中心として上下に往復運動をするので、オシレーターと呼ばれます。

オシレーターは馴染みのない言葉ですが、「振動するもの」という意味で、指標の動きにちなんだものです。

一般にオシレーターは、70~80%の位置に上方水準線を引いて、これを上回れば買われ過ぎと判断します。

同様に、20~30%の位置に下方水準線を引き、これを下回れば売られ過ぎと判断します。

買われ過ぎになれば空売り、売られ過ぎになれば買い、数日で手仕舞う短期売買の逆張りの指標として使われます。

しかし、オシレーターを順張りの指標として利用することもできます。

この場合には週足や月足を用い、指標が底打ちして売られ過ぎ水準を下回ったときに手仕舞います。

-

-

テクニカル分析の勉強におすすめの本 7選!人気ランキング【2026年】

株式投資やFX、仮想通貨など、あらゆる金融商品のトレードにおいて重要なスキルのひとつが「テクニカル分析」です。チャートの動きから相場のトレンドや売買のタイミングを見極める力は、初心者から上級者まで、す ...

続きを見る

RSI(Relative Strength Index)

RSIは相対力指数ともいいます。

J.ウェルズ・ワイルダ-Jr.が1978年に発表した指標で、古い指標ですがコンセプトがわかりやすいので人気があります。

ワイルダーは機械エンジニアでしたが、のちに商品先物トレーダーに転じ、さまざまなテクニカル指標を考案したことで知られています。

価格は前日比で上昇したり下降したりしますが、一定期間の日々の騰落幅の合計と比較した場合、上昇幅の合計の割合はどのように変化しているかを示すのがRSIです。

上昇局面では値上がりする日が多いですので、RSIは100%に近づきます。

反対に、下降局面では値下がりする日の方が多いですので、RSIは0%に近づきます。

すべての日が上昇ならRSIは100%、すべての日が下降なら0%になります。

実際には0%や100%になることは稀ですが、その間を往復運動します。

通常は70%か80%の位置に線を引き、この水準を上回れば買われ過ぎと判断します。

また、20%か30%の位置に線を引き、この水準を下回れば売られ過ぎと判断します。

計算方法

$$RSI=終値が前日比で上昇した日の値上がり幅の合計÷終値の前日比値上がり幅と値下がり幅の合計×100$$

ワイルダーは14日間で計算していました。

彼は、すべての価格推移には28日周期の変動があり、RSIはその半分の14日で計算するのがよいと考えていました。

28日は1ヵ月という意味でしょうから、現在なら10日程度で計算するのがよいのかもしれません。

計算期間を長くすると、上昇や下落が連続する割合は低くなりますから、RSIは買われ過ぎ水準や売られ過ぎ水準に到達しにくくなります。

反対に、計算期間を短くすると頻繁に買われ過ぎや売られ過ぎのシグナルが出るようになります。

分析対象に合わせて計算期間を調節した方がよいでしょう。

逆張り指標として使う場合、70~80%を超えたら空売り、20~30%を下回れば買い参入という判断になります。

しかし、上昇トレンドの勢いが強い場合は連騰となるので、RSIが高水準のまま価格の上昇が続くことがあります。

逆に、下降トレンドの勢いが強い場合は続落となるので、RSIが低水準のまま価格の下落が続くことがあります。

逆張り指標として使う場合には、強いトレンドが発生していないことを確認する必要があります。

一方、順張りに用いることもできます。

RSIが低い水準で底を打った後、20~30%を超えてきたら買い参入し、RSIが上昇して高い水準で推移した後、70%、80%を下回ってきたら手仕舞います。

空売りをする場合は、買いを手仕舞うタイミングで参入し、買い参入するタイミングで空売りを清算します。

50%をまたぐときはトレンドが転換

このほか、RSIには50%を超えたら買い、50%を下回ったら売るという順張りの使い方があります。

RSIが50%ということは、計算期間中の前日比値上がり幅の合計と値下がり幅の合計が同じだったということを意味します。

このときのトレンドは横ばいです。

上昇トレンドでは、値上がり幅の合計の方が、値下がり幅の合計より大きいはずです。

逆に、下降トレンドでは値下がり幅の合計の方が、値上がり幅の合計よりも大きいはずです。

つまり、RSIが50%の水準を超えるということは、トレンドが下降から上昇に転じたことを意味します。

50%を下回る場面は、トレンドが上昇から下降に転じたタイミングです。

これが、RSIが50%をまたぐタイミングが順張りのシグナルになる理由です。

ストキャスティクス(Stochastics)

投資教育を行っていたラルフ・ダイスタントのグループが開発し、その一員だったジョージ・レーンが1957年に発表しました。

当初は%Kと%Dを使いましたが、変化が激しすぎるので、1978年にslow%Dが追加されました。現在は%Dとslow%Dの組み合わせで用います。

ドンチャン・チャンネルとは正反対の発想で、過去の高値に接近すれば買われ過ぎで、相場の天井が近いと判断します。

また、過去の安値に接近すれば売られ過ぎで、相場の底入れが近いと判断します。

当然のことながら、強い上昇トレンドではストキャスティクスは連続して買われ過ぎ圏で推移し、強い下降トレンドでは連続して売られ過ぎ圏で推移します。

逆張り指標として使う場合には注意が必要です。

計算方法

$$%K=(終値-n日間の最安値)÷(n日間の最高値-n日間の最安値)×100$$

$$%D=(H3÷L3)×100$$

H3:(終値-n日間の最安値)の3日計

L3:(n日間の最高値-n日間の最安値)の3日計

$$slow%D=%Dの三日単純移動平均$$

計算期間nは任意です。

%Dは、%Kの3日移動平均とする簡便法もあります。

%Dとslow%Dno交差に注目

2本の線のうち、%Dは先行指標、slow%Dは確認指標という位置づけです。

%Dが70%を上回れば買われ過ぎ、続いてslow%Dも70%を上回れば買われ過ぎが確認され、逆張りの売りシグナルとなります。

同様に、%Dが30%を下回れば売られ過ぎ、slow%Dも30%を下回れば売られ過ぎが確認され、逆張りの買いシグナルとなります。

順張りの使い方では、70%を超えていた%Dとslow%Dが70%を下回れば売りシグナル、30%を下回っていた%Dとslow%Dが30%を上回れば買いシグナルと判断します。

また、30%を下回る水準で%Dがslow%Dを下から上に突き抜けてゴールデンクロスになれば買いシグナル、70%を上回る水準で%Dとslow%Dを上から下へ突き抜けてデッドクロスになれば売りシグナルと判断する方法もあります。

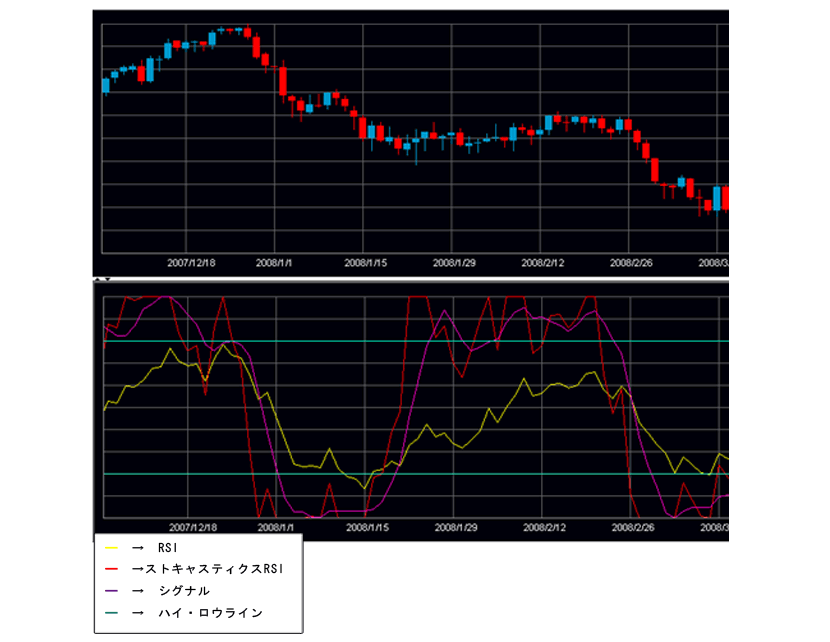

ストキャスティクスRSI(StRSI:Stochastics RSI)

出典:FXブロードネット

トゥーシャー・シャンデが1994年に発表した指標で、前述したRSIを元にストキャスティクスを計算したものです。

RSIは、計算期間を長くしたりトレンドの勢いが弱くなると、買われ過ぎ水準や売られ過ぎ水準に到達しなくなりますが、それを改善したものです。

計算方法

$$過去m日間で終値が前日比で上昇した日の値上がり幅の合計÷過去m日間における終値の前日比値上がり幅と値下がり幅の合計×100$$

$$StochRSI=(直近RSI-n日間のRSI最低値)÷(n日間のRSI最高値-n日間のRSI最低値)$$

m、nは任意ですが、考案者はともに14あるいは20を使っていました。

使い方は、RSIやストキャスティクスと同じで、0.8を超えたら買われ過ぎ、0.2を下回ったら売られ過ぎとします。

スロープ指数(SI:Slope Index)

出典:TRSDING TECHNOLOGIES

価格推移のトレンドを知る方法として、回帰直線を引く方法があります。

スロープ指数は、回帰直線の傾きを回帰値で割って比率にしたものです。

傾きの値だけでも指標になりますが、傾きの大きさは価格の大小に比例します。

したがって、そのままでは価格の水準の異なる投資対象同士を比較することはできません。

そこで、比率にして比較できるようにしました。

スロープ指数の推移から、相場の行き過ぎや転換点を知ることができます。

トレンドラインの傾きを追跡する

価格推移が上昇トレンドのときは、回帰直線は右上がりとなるので、スロープ指数はプラスになります。

一方、価格推移が下降トレンドのときは、回帰直線は右下がりになるので、スロープ指数はマイナスの値となります。

スロープ指数がプラス圏でピークアウトするときは、価格の上昇ペースが鈍化してきた場面で、価格も遠からず天井をつける可能性があります。

一方、スロープ指数がマイナス圏で、ボトムアウトするときは、価格の下落ペースが鈍化してきた場面で、価格の底打ちが接近している可能性があります。

ただし、必ず反転するとは限りません。

価格が天井をつける場面では、スロープ指数はプラス圏から下降して0を下回ります。

反対に、価格が底を打つ場面では、スロープ指数はマイナス圏から上昇して0を上回ります。

スロープ指数は、理論的な上限値や下限値を持ちませんが、経験的な上限値や下限値は存在します。

事前に長期のスロープ指数を観察して把握しておきましょう。

経験的な上限値に接近する場合は買われ過ぎ、下限値に接近する場合は売られ過ぎと判断します。

計算方法

Excelで計算するには、下記のようにします。

$$SI=SLOPE(価格の範囲:時間の範囲)÷FORECAST(n、価格の範囲:時間の範囲)×100$$

計算期間nは任意です。

時間の範囲はA列の番号を利用します。

-

-

テクニカル分析の勉強におすすめの本 7選!人気ランキング【2026年】

株式投資やFX、仮想通貨など、あらゆる金融商品のトレードにおいて重要なスキルのひとつが「テクニカル分析」です。チャートの動きから相場のトレンドや売買のタイミングを見極める力は、初心者から上級者まで、す ...

続きを見る