この記事では、「個人投資家の資金の向かう先」について解説していきます。

NISA口座やiDeCo、老後2000万円問題によってに、国民の投資活動が活発になっています。

実際、個人投資家の資金はどこに向かっているのでしょうか。

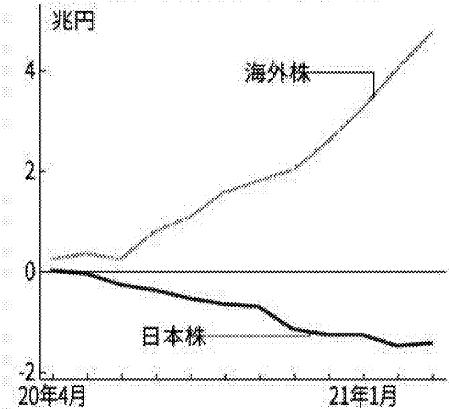

投資資金の国内から海外へのシフト鮮明

出典:日本経済新聞

個人マネーの海外株シフトが鮮明です。

2020年度は海外株で運用する投資信託に差し引き4兆7000億円の資金が流れ込みました。

海外株の投資信託を売った金額よりも、買った金額の方が多いということです。

海外株の投資信託の人気が高いことがうかがえます。

一方、日本株に投資する投信からは同1兆4000億円が流出しました。

つまり、日本株よりも海外株の方に魅力を感じている人が多いということになります。

運用残高ベースでも海外株投信は日本株投信の3倍に達します。

日本株と海外株で軸足をおく投信商品の差が運用会社ごとの資金流入の明暗を分けました。

日本株の利益確定 ➝ 米国市場

2020年度の日経平均株価の上昇率は、日銀による上場投資信託(ETF)の購入拡大などもあり54%と米ダウ工業株30種平均(50%高)を上回りました。

2020年度の日本株は、30年ぶりの高値になりました。

それにより、日本株投信が利益確定の売りが行われました。

その資金が『GAFA』などデジタル関連の有望銘柄が多い米国市場に資金が向かった形です。

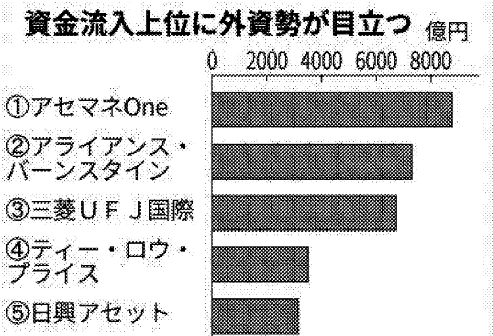

流入額の多い運用会社

出典:日本経済新聞

モーニングスター・ダイレクトによると、流入額が最大だった運用会社はアセットマネジメントOneです。2020年7月に設定した「グローバルESGハイクオリティ成長株式ファンド」で、約9000億円が流入しました。

投資対象は米アマゾン・ドット・コムや米ウーバー・テクノロジーズなどコロナ禍をむしろ追い風とする企業が多いです。

3位は三菱UFJ国際投信で、米国の株価指数に連動する運用をめざす「eMAXIS Slim米国株式(S&P500)」が好調でした。

投資家が負担する信託報酬を業界最安水準に下げ続けることをうたう、米アライアンス・バーンスタインや米ティー・ロウ・プライスなど成長性の高い銘柄に投資する投信商品を持つ外資系も上位に並んでいます。

流出額の多い運用会社

一方で、日本株を対象とする投信からは資金流出が目立ちます。

最も流出額が多かったのは野村アセットマネジメントの約4300億円で東証株価指数(TOPIX)に連動する投信の流出が大きいです。

海外株投信もあるが、日本株の比重が高く補いきれませんでした。

レオス・キャピタルワークスも旗艦ファンド「ひふみプラス」の不調が響き、約1000億円が流出しました。

全体としては投資資金は拡大

資信託協会によると、債券なども含めた投資信託(上場投資信託=ETF除く)の2020年度末の運用残高は前年度比34%増の76兆円で過去最高となりました。

投信運用残高は2011年以降、60兆円程度で推移していましたが、急増したのは新型コロナ禍で急落した前年度からの株価上昇が大きいです。

しかし、日本株が対象の投信からは資金が逃げており、海外株への投資増が運用残高を押し上げた格好です。

三井住友DSアセットマネジメントの猿田隆社長兼最高経営責任者(CEO)は「個人資産のパラダイムシフトが起きつつある」と話します。

メモ

パラダイムシフト(英: paradigm shift)とは、その時代や分野において当然のことと考えられていた認識や思想、社会全体の価値観などが革命的にもしくは劇的に変化することをいいます。パラダイムチェンジともいう。

投資を始める若年層が増えた

2020年度は差し引き約3兆円の資金流入で、3年ぶりの大きさになりました。

コロナ禍の影響で世界の株式相場は20年3月に乱高下し、「老後2000万円問題」などで将来資産への不安も高まるなか、新たに投資を始める若年層が増えたためとみられます。

しかし、資金の振り向け先は日本株ではなく米国を中心とした海外株という構図です。

NISAやiDeCoの制度も追い風

日本政府もNISA(ニーサ)やiDeCo(イデコ)といった非課税口座を用意することで、国民の投資活動を後追いしています。

日本人は貯金が大好きな国民性です。

資金が消費へ向かわなければ経済は停滞し、お金が循環しません。

投資の機運を高めて、少しでも停滞するお金を減らしたいところです。

日本市場の資金流出が続けば、企業が米国市場に移行する

「貯蓄から資産形成へ」という意味では投資先が日本株でも海外株でも変わりません。

しかし、このまま日本市場から投資資金の流出が続けば「企業が米国市場に移行するなど、日本の資本市場の縮小につながりかねない」といった懸念の声もあがっています。

金融庁や東京証券取引所はコーポレートガバナンス・コード(企業統治指針)の改訂や市場再編など国内市場の魅力向上策を議論していますが、資金流出に歯止めをかけられるか。目の前の課題となっています。