住宅ローンなどの借り入れ金額は、「繰り上げ返済」をすることで返済総額を減らせたり、返済期間を短くできたりします。

繰り上げ返済は、タイミングによってその効果が増減します。

また、住宅ローン控除との兼ね合いも考慮しなけらばなりません。

この記事を読めば、繰り上げ返済の「行うべき状況」「効果的なタイミング」などを知ることができます。

-

-

住宅ローンについて学べるおすすめの本 9選!人気ランキング 【2026年版】

住宅は非常に大きな買い物です。絶対に失敗したくないと考えている人が殆どでしょう。そのために必要なのは事前のリサーチです。この記事でおすすめする本は、住宅ローン・住宅購入で失敗しないための情報が詰まった ...

続きを見る

繰り上げ返済とは

住宅ローンは毎月(+ボーナス時に)返しますが、それらの通常の返済とは別に、基本的にはいつでも好きなときに好きなだけ返すことが可能です。

この方法は「繰り上げ返済」と呼ばれ、繰り上げ(=内入れ)をした金額は、原則として元金部分の返済に充てられます。

その結果、その元金部分にかかるはずだった利息を支払わなくてすみ、トータルの返済額も軽減されます。

これが繰り上げ返済のメリットです。

「繰り上げ返済」には、残りの元金部分すべてを返す「繰り上げ完済」と、元金の一部を返す「一部繰り上げ返済」があります。

このうち、「一部繰り上げ返済」には、大きく分けて下記の2つの方法があります。

それぞれわかりやすく解説していきます。

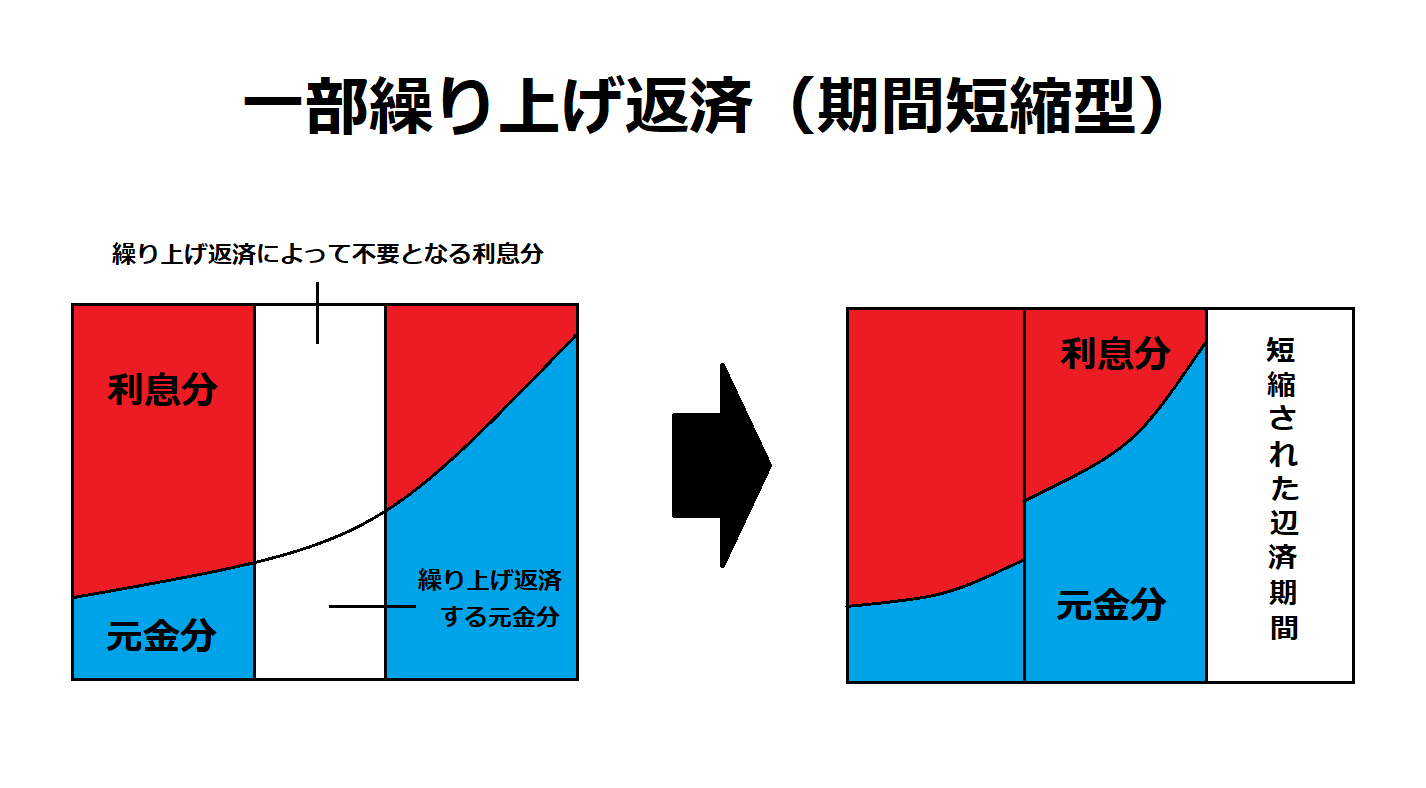

一部繰り上げ返済(期間短縮型)

期間短縮型は、毎回の返済額はそのままで、返済期間を短縮する方法です。

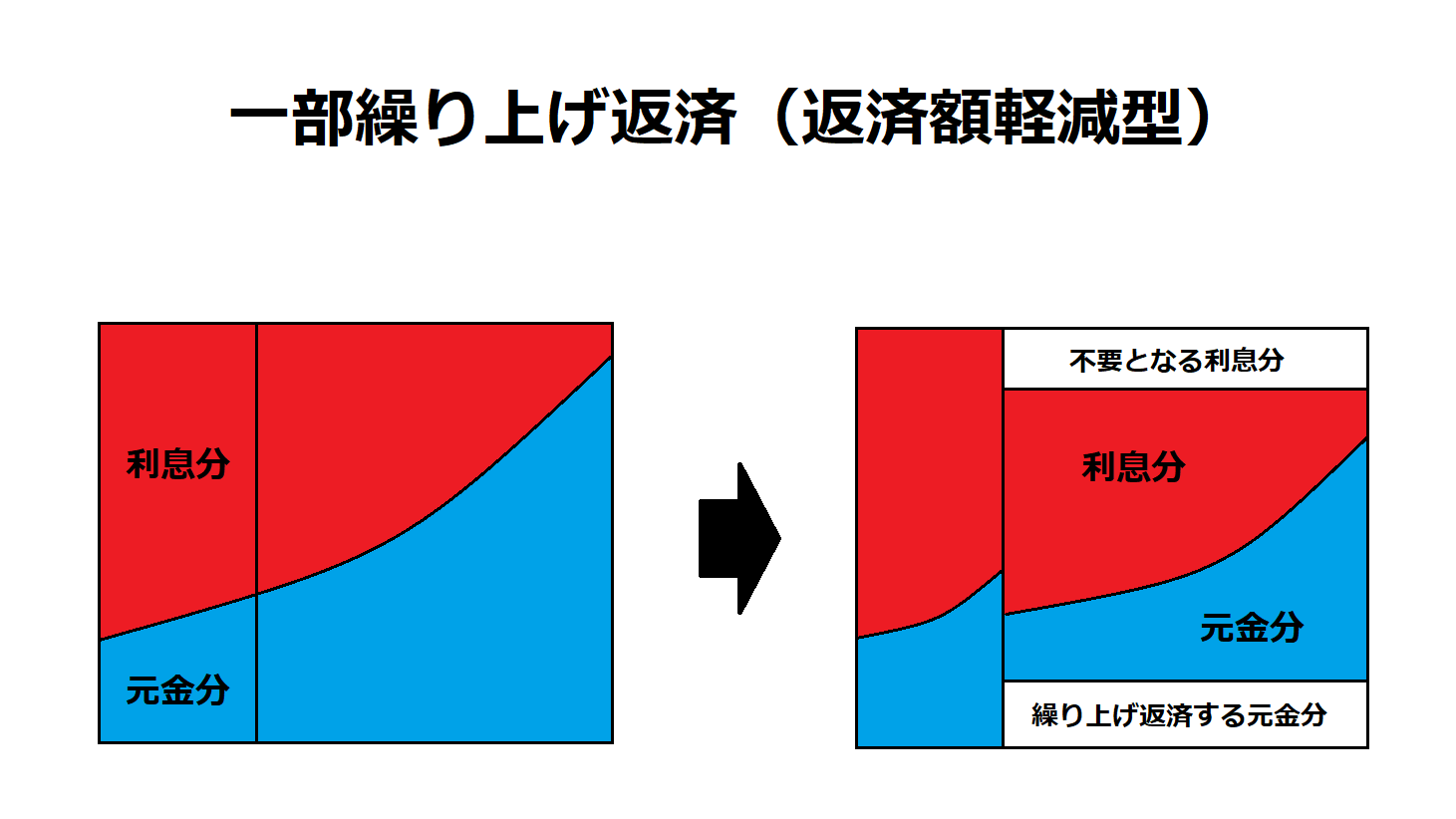

一部繰り上げ返済(返済額軽減型)

返済額軽減型は、返済期間はそのままで、毎回の返済額を減らす方法です。

期間短縮型と返済額軽減型はどちらが得なのか

繰り上げ返済をするとき、「期間短縮型」と「返済額軽減型」のどちらを選択するべきか悩みどころだと思い。

少なくなる利息の総額で比較すると、「期間短縮型」のほうが利息軽減効果は大きくなります。

ただし、これは見かけ上の話であって、同じ金利の同じローンですので、実質的な効果は実は同じなのです。

したがって、返済期間が長い人は「期間短縮型」を選択し、返済額を減らしたい人は「返済額軽減型」を選ぶとよいでしょう。

繰り上げ返済の手続き

「繰り上げ返済」を行うには、一定の手続きが必要です。

「フラット35」では、100万円以上から繰り上げ返済ができますが、実行する1ヶ月前までに取引機関に申し出る必要があります。(繰り上げ返済の手数料は無料)。

なお、住宅金融支援機構のインターネットサービス「住・My Note」を利用して行えば、10万円(ただし、期間短縮の場合は1ヶ月分以上の元金かつ、ボーナス払いがある場合はボーナス払い分を含めた6ヶ月単位の元金)以上で一部繰り上げ返済が可能です。

一方、民間住宅ローンでは、変動金利型と固定金利選択型で手数料が異なります。

変動金利型は3,300円(期間短縮型) ~5,500円(返済額軽減型)など、ですが、固定金利選択型では2~3万円ほどかかるのが一般的です。

申し出は直前~2週間前で受け付けてもらえます。

なお、最近ではインターネット経由を中心に、手数料を無料にする金融機関も増えています。

繰り上げ返済は余裕のあるときに行うべし

繰上げ返済はいつ行えばいいのか

住宅ローンの毎月の返済額とは別に、元金の一部を返済することを「繰り上げ返済」といいます。

元金が減る分支払い利息も減り、返済総額も当初の予定より早く減ってい行きます。

なお、繰上げ返済には2つのタイプがあり、それぞれに特徴があります。

「期間短縮型」は毎月の返済額を変えずに、残りの返済期間を短縮できます。

ローンを早く返し終えたい人などにおすすめです

また、「返済額軽減型」では繰上げ返済をすると毎月返済額が軽減されますが、返済期間は変わりません。

将来の教育費の負担増や定年退職、両親の介護などに備えたい人などにおすすめです。

| 借入金額3000万円、全期間固定金利1.5%、返済期間35年 100万円の繰り上げ返済を3年後と10年後に行った場合 |

|||||

| 期間短縮型 | 返済額軽減型 | ||||

| 繰上げなし | 3年後に 繰り上げ |

10年後に 繰り上げ |

3年後に 繰り上げ |

10年後に 繰り上げ |

|

| 返済期間 | 35年 | 33年7ヶ月 | 33年9ヵ月 | 35年 | 35年 |

| 毎月返済額 | 91,855円 | 91,855円 | 91,855円 | 88,574円 | 87,855円 |

| 総返済額 | 約3,858万円 | 約3,798万円 | 約3,814万円 | 約3,832万円 | 約3,838万円 |

| 利息減少額 | ー | 約60万円 | 約44万円 | 約26万円 | 約20万円 |

住宅ローンは低金利で長い期間借り入れ、早いうちに繰上げ返済することで返済負担を軽減できます。

では、どんなタイミングで行えばいいのでしょうか。

住宅金融支援機構では、繰り上げ返済は100万円単位・手数料は不要ですが、民間銀行では1万円からできたりする代わりに手数料がかかる場合があります。

そこでタイミングとしては、住宅金融支援機構の場合は100万円の原資ができたら細かく、そして民間銀行の場合は事務手数料額と相談しながらするのがポイントです。

また、借り入れの初期は繰上げした場合の効果が高いので細かめに、それ以降は教育費等を含む家計とも相談しながら、繰り上げ返済するペースを考えましょう。

大切なのは、「減資ができる=100万円貯金ができる」ことではありません。減資とは、まとまった余剰資金ができることを意味します。

繰上げ返済のタイミングは生活が安定した時点

このように本来、繰り上げ返済は、使う目的のあるお金と切り離して、余剰資金で行うべきものです。

そのためにも、ライフプランは出産や進学など家族の将来に合わせて定期的に更新していくことも大切です。

使わないお金を分けて残しておくルールをつくり、確実に積み立てながら適宜行うのがセオリーです。

ある程度の貯蓄ができた時点や、子どもの進学が確定して費用の目星がついたとき、また子育てが終わって生活が安定したというタイミングにしておきましょう。

繰り上げ返済は借入当初のほうが効果は高い

少しずつか、まとめて繰り上げ返済するか

住宅ローンは少しでも早く完済したくなる気持ちはわかります。

しかし、本当に少ない金額でも返済していった方が効果的なのでしょうか。

おなじ、400万円の予算で繰り上げ返済をする2つのプランを比較してみましょう。

借入額3000万円を全期間固定金利1.5%、35年の元利均等返済で返済する場合を前提とします。

- プラン1

借り入れ当初に1年に1回40万円ずつ計10回行う場合 - プラン2

借り入れから10年後にまとめて400万の繰り上げ返済を行う場合

| 借入金額3000万円、全期間固定金利1.5%、返済期間35年 | |||

| プラン1 | プラン2 | ||

| プラン内容 | 繰り上げ返済 なし |

1年に1回 40万円×10回 |

10年後に まとめて400万 |

| 返済期間 | 35年 | 29年7ヵ月 | 29年11ヶ月 |

| 支払利息 | 約858万円 | 約659万円 | 約698万円 |

| 総返済額 | 約3,858万円 | 約3,659万円 | 約3,698万円 |

| 利息減少額 | ー | 約198万円 | 約160万円 |

それぞれの繰り上げ返済により返済総額から削減できるのは、上表のようにプラン1が約198万円、プラン2が160万円で、その差は約38万円にもなります。

元利均等返済の場合、返済額は一定ですが、借り入れ当初は利息の割合が高く、返済期間の経過とともに元金の割合が高くなります。

繰り上げ返済をすると元金に充当されますから、早めに繰り上げ返済すると利息も減り、総返済額を軽減できるのです。

繰り上げ手数料がない場合、まとまった予算額になるまで何年もかけるなら、少しずつでも定期的に繰り上げ返済したほうがお得です。

住宅ローン控除との兼ね合いも考慮

繰り上げ返済で注意したいのは、住宅ローン控除が使えなくなるケースです。

控除の条件は返済期間が10年以上あることですから、繰り上げ返済をどんどんしていくと、残りの返済期間が10年を切った時点で住宅ローン控除を受けられなくなります。

そのため、繰り上げ返済をするならローン控除の適用期間が終了する10年後に行ったほうがお得という考え方もあります。

ただし、その軽減効果は本人の所得税額や住宅ローンの借入金額、金利などの条件によって違ってきます。

金融機関のシミュレーションを使って自分はどちらがお得なのか試してみるといいでしょう。

また、繰り上げ返済をすると年末時点のローン残高が減るので、ローン控除の還付金1%分が減ってしまい、そのぶんメリットも薄くなります。

ローン控除を受けるなら、年末よりも年明けに繰り上げ返済を行ったほうがよいです。

-

-

住宅ローンについて学べるおすすめの本 9選!人気ランキング 【2026年版】

住宅は非常に大きな買い物です。絶対に失敗したくないと考えている人が殆どでしょう。そのために必要なのは事前のリサーチです。この記事でおすすめする本は、住宅ローン・住宅購入で失敗しないための情報が詰まった ...

続きを見る