この記事では、「所得控除の種類とその内容」をわかりやすく解説します。

所得控除とは、一定の要件にあてはまる場合に所得の合計金額から一定の金額を差し引く制度のことです。

所得税額は、「(収入-経費-所得控除)×税率」で求められるので、所得控除が大きければ大きいほど、納めるべき所得税額は少なくなります。

この記事を読めば、「所得控除の種類」「それぞれの所得控除の内容」を知ることができます。

関連記事

所得控除の種類

| 種類 | 対象 | |

| 基 礎 的 な 人 的 控 除 |

基礎控除 | すべての納税者 |

| 配偶者控除 | 配偶者の所得が一致額以下のとき | |

| 配偶者特別控除 | 配偶者の所得が一定額のとき | |

| 扶養控除 | 所得が一定額以下の満16歳以上の親族など | |

| 特 別 な 人 的 控 除 |

障害者控除 | 本人、控除対象配偶者、扶養親族が障害者であるとき |

| 寡婦控除 | 夫と死別、離婚して扶養親族のある人、または、所得が500万円以下の人 | |

| 寡夫控除 | 妻と死別、離婚して子である扶養親族があり、かつ所得が500万円以下の人 | |

| 勤労学生控除 | 本人が勤労学生で、所得が一定金額以下のとき | |

| 社 会 政 策 的 な 控 除 |

医療費控除 | 本人、配偶者、扶養親族等のために支払った医療費(確定申告が必要) |

| 社会保険料控除 | 本人、配偶者、扶養親族の健康保険料、年金(厚生年金、国民年金)の保険料、介護保険の保険料 | |

| 小規模企業共済等掛金控除 | 小規模企業共済事業団に支払った第一種共済契約の掛金、心身障害者共済掛金、個人型確定拠出年金 | |

| 生命保険料控除 | 本人、配偶者、配偶親族をを受取とした生命保険料および個人年金保険料、介護医療保険料 | |

| 地震保険料控除 | 居住用の家、不動産などにかけた地震保険 | |

| 寄付金控除 | 特定寄付金を支払ったとき(確定申告など必要) | |

| 雑損控除 | 災害、盗難、横領などにより生活資産などに受けた災害(確定申告が必要) | |

それぞれわかりやすく説明していきます。

基礎控除

基礎控除とは、確定申告や年末調整において所得税額の計算をする場合に、総所得金額などから差し引くことができる控除です。

基礎控除は、ほかの所得控除のように一定の要件に該当する場合に控除するというものではなく、一律に適用されます

基礎控除の金額

| 個人の合計所得金額 | 控除額 |

| 2,400万円以下 | 48万円 |

| 2,400万円超2,450万円以下 | 32万円 |

| 2,450万円超2,500万円以下 | 16万円 |

| 2,500万円超 | 0円 |

配偶者控除

配偶者控除とは、48万円以下の収入を持つ配偶者がいる場合に受けられる控除です。

なお、控除を受ける納税者本人の合計所得金額が1,000万円を超える方については、配偶者控除は受けられません。

控除対象配偶者となる人の範囲

- 民法の規定による配偶者であること(内縁関係の人は非該当)。

- 納税者と生計を一にしていること。

- 年間の合計所得金額が48万円以下であること。

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと、又は白色申告者の事業専従者でないこと。

配偶者控除額の金額

控除額は、控除を受ける納税者本人の合計所得金額、及び控除対象配偶者の年齢により下記のとおりになります。

| 控除を受ける納税者本人の 合計所得金額 |

控除額 | |

| 一般の控除対象配偶者 | 老人控除対象配偶者 | |

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1,000万円以下 | 13万円 | 16万円 |

配偶者特別控除

配偶者特別控除とは、配偶者に48万円を超える所得があるため配偶者控除の適用が受けられないときでも、配偶者の所得金額に応じて受けられる控除です。

ただし、配偶者特別控除は夫婦の間で互いに受けることはできません。

控除を受ける納税者本人のその年における合計所得金額が1,000万円以下である必要があります。

配偶者特別控除を受けるための条件

- 民法の規定による配偶者であること(内縁関係の人は非該当)。

- 控除を受ける人と生計を一にしていること。

- その年に青色申告者の事業専従者としての給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

- 年間の合計所得金額が令和2年分以降は48万円を超え133万円以下であること。

- 配偶者が、配偶者特別控除を適用していないこと。

- 配偶者が、給与所得者の扶養控除等申告書又は従たる給与についての扶養控除等申告書に記載された源泉控除対象配偶者がある居住者として、源泉徴収されていないこと(配偶者が年末調整や確定申告で配偶者特別控除の適用を受けなかった場合等を除く)

- 配偶者が、公的年金等の受給者の扶養親族等申告書に記載された源泉控除対象配偶者がある居住者として、源泉徴収されていないこと(配偶者が年末調整や確定申告で配偶者特別控除の適用を受けなかった場合等を除く)。

配偶者特別控除の控除額

控除額は、控除を受ける納税者本人のその年における合計所得金額及び配偶者の合計所得金額に応じて下記のようになります。

| 配偶者の 合計所得金額 |

控除を受ける納税者本人の合計所得金額 | ||

| 900万円以下 | 900万円超 950万円以下 |

950万円超 1,000万円以下 |

|

| 48万円超 95万円以下 | 38万円 | 26万円 | 13万円 |

| 95万円超 100万円以下 | 36万円 | 24万円 | 12万円 |

| 100万円超 105万円以下 | 31万円 | 21万円 | 11万円 |

| 105万円超 110万円以下 | 26万円 | 18万円 | 9万円 |

| 110万円超 115万円以下 | 21万円 | 14万円 | 7万円 |

| 115万円超 120万円以下 | 16万円 | 11万円 | 6万円 |

| 120万円超 125万円以下 | 11万円 | 8万円 | 4万円 |

| 125万円超 130万円以下 | 6万円 | 4万円 | 2万円 |

| 130万円超 133万円以下 | 3万円 | 2万円 | 1万円 |

扶養控除

扶養控除とは、納税者に所得税法上の控除対象扶養親族となる人がいる場合に受けられる控除です。

扶養親族に該当する人の範囲

扶養親族に該当するには下記の4つの条件を満たす必要があります。

- 配偶者以外の親族(6親等内の血族及び3親等内の姻族をいいます。)又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること。

- 納税者と生計を一にしていること。

- 年間の合計所得金額が48万円以下であること。(給与のみの場合は給与収入が103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

控除対象扶養親族に該当する人

控除対象扶養親族とは、扶養親族のうち、その年12月31日現在の年齢が16歳以上の人をいいます。

扶養控除額の金額

控除額は、扶養親族の年齢、同居の有無等により下記のとおりです。

| 控除額 | ||

| 一般の控除対象扶養親族 | 38万円 | |

| 特定扶養親族 | 63万円 | |

| 老人扶養親族 | 同居老親等以外の者 | 48万円 |

| 同居老親等 | 58万円 | |

障害者控除

障害者控除とは、納税者自身、同一生計配偶者【注】又は扶養親族が所得税法上の障害者に当てはまる場合受けられる控除です。

同一生計配偶者【注】

同一生計配偶者とは、納税者の配偶者でその納税者と生計を一にするもの(青色事業専従者等を除く。)のうち、合計所得金額が48万円以下である者をいいます。

なお、障害者控除は、扶養控除の適用がない16歳未満の扶養親族を有する場合においても適用されます。

障害者控除の対象となる人の範囲

障害者控除の対象となるのは、下記のいずれかに該当する必要があります。

- 精神上の障害により事理を弁識する能力を欠く常況にある人この人は、特別障害者になります。

- 児童相談所、知的障害者更生相談所、精神保健福祉センター、精神保健指定医の判定により、知的障害者と判定された人。

このうち重度の知的障害者と判定された人は、特別障害者になります。 - 精神保健及び精神障害者福祉に関する法律の規定により精神障害者保健福祉手帳の交付を受けている人。

このうち障害等級が1級と記載されている人は、特別障害者になります。 - 身体障害者福祉法の規定により交付を受けた身体障害者手帳に、身体上の障害がある人として記載されている人。

このうち障害の程度が1級又は2級と記載されている人は、特別障害者になります。 - 精神又は身体に障害のある年齢が満65歳以上の人で、その障害の程度が(1)、(2)又は(4)に掲げる人に準ずるものとして市町村長等や福祉事務所長の認定を受けている人。

このうち特別障害者に準ずるものとして市町村長、特別区区長や福祉事務所長の認定を受けている人は特別障害者になります。 - 戦傷病者特別援護法の規定により戦傷病者手帳の交付を受けている人。

このうち障害の程度が恩給法に定める特別項症から第3項症までの人は、特別障害者となります。 - 原子爆弾被爆者に対する援護に関する法律の規定により厚生労働大臣の認定を受けている人。

この人は、特別障害者となります。 - その年の12月31日の現況で引き続き6ヶ月以上にわたって身体の障害により寝たきりの状態で、複雑な介護を必要とする(介護を受けなければ自ら排便等をすることができない程度の状態にあると認められる)人。

この人は、特別障害者となります。

障害者控除の金額

| 区分 | 控除額 |

| 障害者 | 27万円 |

| 特別障害者 | 40万円 |

| 同居特別障害者 | 75万円 |

寡婦控除

寡夫控除とは、納税者自身が一般の寡婦であるときに受けられる控除です。

寡婦控除の対象となる人の範囲

一般の寡婦とは、納税者本人が、原則としてその年の12月31日の現況で、下記のいずれかに当てはまる人です。

- 夫と死別し、若しくは夫と離婚した後婚姻をしていない人、又は夫の生死が明らかでない一定の人で、扶養親族がいる人又は生計を一にする子がいる人です。この場合の子は、総所得金額等が48万円以下で、他の人の同一生計配偶者や扶養親族となっていない人に限られます。

- 夫と死別した後婚姻をしていない人又は夫の生死が明らかでない一定の人で、合計所得金額が500万円以下の人です。この場合は、扶養親族などの要件はありません。

寡婦控除(特別の寡婦)の対象となる人の範囲

一般の寡婦に該当する人が下記の要件の全てを満たすときは、特別の寡婦に該当します

寡婦控除の金額

| 区分 | 控除額 |

| 一般の寡婦 | 27万円 |

| 特別の寡婦 | 35万円 |

寡夫控除

寡夫控除とは、納税者自身が寡夫であるとき受けられる控除です。

寡夫控除の対象となる人の範囲

寡夫とは、納税者本人が、原則としてその年の12月31日の現況で、下記の三つの要件の全てに当てはまる人です。

- 合計所得金額が500万円以下であること。

- 妻と死別し、若しくは妻と離婚した後婚姻をしていないこと又は妻の生死が明らかでない一定の人であること。

- 生計を一にする子がいること。

この場合の子は、総所得金額等が38万円以下(令和2年分以後は48万円以下)で、他の人の同一生計配偶者や扶養親族になっていない人に限られます。

寡夫控除の金額

| 区分 | 控除額 |

| 寡夫控除 | 27万円 |

勤労学生控除

勤労学生控除とは、納税者自身が勤労学生であるときに受けられる控除です。

勤労学生控除の対象となる人の範囲

勤労学生とは、その年の12月31日の現況で、下記の三つの要件の全てに当てはまる人です。

- 給与所得などの勤労による所得があること

- 合計所得金額が75万円以下で、しかも1.の勤労に基づく所得以外の所得が10万円以下であること。

例えば、給与所得だけの人の場合は、給与の収入金額が130万円以下であれば給与所得控除65万円を差し引くと所得金額が65万円以下となります。 - 特定の学校の学生、生徒であること

この場合の特定の学校とは、下記【】のいずれかの学校です。

【学校教育法に規定する小学校、中学校、高等学校、大学、高等専門学校など】

【国、地方公共団体、私立学校法の第3条に規定する学校法人、同法第64条第4項に規定する法人、これらに準ずる一定の者により設置された専修学校又は各種学校のうち一定の課程を履修させるもの】

【職業能力開発促進法の規定による認定職業訓練を行う職業訓練法人で一定の課程(注2)を履修させるもの】

勤労学生控除の金額

| 区分 | 控除額 |

| 勤労学生控除 | 27万円 |

医療費控除

医療費控除とは、その年の1月1日から12月31日までの間に自己又は自己と生計を一にする配偶者やその他の親族のために医療費を支払った場合において、その支払った医療費が一定額を超えるときは、その医療費の額を基に計算される金額の所得控除のことです。

医療費控除の対象となる医療費の要件

- 納税者が、自己又は自己と生計を一にする配偶者やその他の親族のために支払った医療費であること。

- その年の1月1日から12月31日までの間に支払った医療費であること(未払いの医療費は、現実に支払った年の医療費控除の対象となります。)。

医療費控除の対象となる金額

医療費控除の金額は、下記の式で計算した金額(最高で200万円)です。

(実際に支払った医療費の合計額-(1)の金額)-(2)の金額

(1)保険金などで補てんされる金額

生命保険契約などで支給される入院費給付金や健康保険などで支給される高額療養費・家族療養費・出産育児一時金など

(2)10万円

社会保険料控除

社会保険料控除とは、納税者が自己又は自己と生計を一にする配偶者やその他の親族の負担すべき社会保険料を支払った場合に受けられる控除です。

社会保険料の範囲

社会保険料控除の対象となる社会保険料は下記のとおりです。

- 健康保険、国民年金、厚生年金保険及び船員保険の保険料で被保険者として負担するもの

- 国民健康保険の保険料又は国民健康保険税

- 高齢者の医療の確保に関する法律の規定による保険料

- 介護保険法の規定による介護保険料

- 雇用保険の被保険者として負担する労働保険料

- 存続国民年金基金の加入員として負担する掛金

- 独立行政法人農業者年金基金法の規定により被保険者として負担する農業者年金の保険料

- 厚生年金基金の加入員として負担する掛金

- 国家公務員共済組合法、地方公務員等共済組合法、私立学校教職員共済法、恩給法等の規定による掛金、納付金又は納金

- 労働者災害補償保険の特別加入者の規定により負担する保険料

- 地方公共団体の職員が条例の規定によって組織する互助会の行う職員の相互扶助に関する制度で、一定の要件を備えているものとして所轄税務署長の承認を受けた制度に基づきその職員が負担する掛金

- 国家公務員共済組合法等の一部を改正する法律の公庫等の復帰希望職員に関する経過措置の規定による掛金

- 健康保険法附則又は船員保険法附則の規定により被保険者が承認法人等に支払う負担金

- 租税条約の規定により、当該租税条約の相手国の社会保障制度に対して支払われるもの(我が国の社会保障制度に対して支払われる当該租税条約に規定する強制保険料と同様の方法並びに類似の条件及び制限に従って取り扱うこととされているものに限ります。)のうち一定額

社会保険料控除の金額

控除できる金額は、その年に実際に支払った金額又は給与や公的年金等から差し引かれた金額の全額です。

小規模企業共済等掛金控除

小規模企業共済等掛金控除とは、納税者が小規模企業共済法に規定された共済契約に基づく掛金等を支払った場合に受けられる控除です。

小規模企業共済等掛金控除の対象となる掛金

控除できる掛金は下記の三つです。

- 小規模企業共済法の規定によって独立行政法人中小企業基盤整備機構と結んだ共済契約の掛金(ただし、旧第二種共済契約の掛金はこの控除ではなく生命保険料控除の対象となります。)

- 確定拠出年金法に規定する企業型年金加入者掛金又は個人型年金加入者掛金

- 地方公共団体が実施する、いわゆる心身障害者扶養共済制度の掛金(この共済制度とは、地方公共団体の条例で精神又は身体に障害がある者を扶養する者を加入者として、その加入者が地方公共団体に掛金を納付し、当該地方公共団体が心身障害者の扶養のための給付金を定期に支給することを定めている制度のうち一定の要件を備えているものをいいます。)

小規模企業共済等掛金控除の金額

控除できる金額は、その年に支払った掛金の全額です。

生命保険料控除

納税者が生命保険料、介護医療保険料及び個人年金保険料を支払った場合に受けられる控除です。

生命保険料控除額の金額

新契約に基づく新生命保険料、介護医療保険料、新個人年金保険料の控除額は、それぞれ下記の表の計算式に当てはめて計算した金額です。

| 年間の支払保険料等 | 控除額 |

| 20,000円以下 | 支払保険料等の全額 |

| 20,000円超 40,000円以下 | 支払保険料等×1/2+10,000円 |

| 40,000円超 80,000円以下 | 支払保険料等×1/4+20,000円 |

| 80,000円超 | 一律40,000円 |

地震保険料控除

納税者が特定の損害保険契約等に係る地震等損害部分の保険料又は掛金を支払った場合に受けられる控除です。

平成18年の税制改正で、平成19年分から損害保険料控除が廃止されました。

しかし、地震災害に対する国民の自助努力による資産の保全及び地震保険の普及・促進を図ることを目的として、平成19年1月より地震保険料控除制度が、火災保険(積立型を含みます。)にセットされる居住用家屋または生活用動産を保険の目的とする地震保険契約の保険料が控除対象となります。

控除の対象となる限度額

| 控除の種類 | 所得税 | 住民税 | |

| 地震保険料控除 損害保険料控除 |

地震保険契約 | 50,000円 | 25,000円 |

| 平成18年12月31日までに契約された保険期間10年以上の満期返れい金付契約 | 15,000円 | 10,000円 | |

寄付金控除

寄付金控除とは、納税者が国や地方公共団体、特定公益増進法人などに対し、「特定寄附金」を支出した場合に受けられる控除です。

なお、政治活動に関する寄附金、認定NPO法人等に対する寄附金及び公益社団法人等に対する寄附金のうち一定のものについては、所得控除に代えて、税額控除を選択することができます。

特定寄附金の範囲

特定寄附金とは、下記のいずれかに当てはまるものをいいます。

ただし、学校の入学に関してするもの、寄附をした人に特別の利益が及ぶと認められるもの及び政治資金規正法に違反するものなどは、特定寄附金に該当しません。

- 国、地方公共団体に対する寄附金(寄附をした人に特別の利益が及ぶと認められるものを除きます。)

- 公益社団法人、公益財団法人その他公益を目的とする事業を行う法人又は団体に対する寄附金のうち、下記【】に掲げる要件を満たすと認められるものとして、財務大臣が指定したもの

【広く一般に募集されること】

【教育又は科学の振興、文化の向上、社会福祉への貢献その他公益の増進に寄与するための支出で緊急を要するものに充てられることが確実であること】 - 所得税法別表第一に掲げる法人その他特別の法律により設立された法人のうち、教育又は科学の振興、文化の向上、社会福祉への貢献その他公益の増進に著しく寄与するものとして、所得税法施行令第217条で定めるものに対する当該法人の主たる目的である業務に関連する寄附金

- 特定公益信託のうち、その目的が教育又は科学の振興、文化の向上、社会福祉への貢献その他公益の増進に著しく寄与する一定のものの信託財産とするために支出した金銭

- 政治活動に関する寄附金のうち、一定のもの(寄附をした人に特別の利益が及ぶと認められるもの及び政治資金規正法に違反するものを除きます。)

- 認定特定非営利法人等(いわゆる認定NPO法人等)に対する寄附金のうち、一定のもの(寄附をした人に特別の利益が及ぶと認められるものを除きます。)

- 特定新規中小会社により発行される特定新規株式を払込みにより取得した場合の特定新規株式の取得に要した金額のうち一定の金額(1千万円を限度とします。)

寄附金控除の金額

下記のいずれか低い金額-2千円=寄附金控除額

- その年に支出した特定寄附金の額の合計額

- その年の総所得金額等の40%相当額

雑損控除

災害又は盗難若しくは横領によって、資産について損害を受けた場合等に受けられる控除です。

関連記事

雑損控除の対象になる資産の要件

損害を受けた資産が下記のいずれにも当てはまること。

- 資産の所有者が下記【】のいずれかであること。

【納税者】【納税者と生計を一にする配偶者やその他の親族で、その年の総所得金額等が48万円以下の者】 - 棚卸資産若しくは事業用固定資産等又は「生活に通常必要でない資産」のいずれにも該当しない資産であること。

損害の原因

下記のいずれかの場合に限られます。

- 震災、風水害、冷害、雪害、落雷など自然現象の異変による災害

- 火災、火薬類の爆発など人為による異常な災害

- 害虫などの生物による異常な災害

- 盗難

- 横領

ただし、詐欺や恐喝の場合には、雑損控除は受けられません。

雑損控除の金額

下記の二つのうちいずれか多い方の金額です。

- (差引損失額)-(総所得金額等)×10%

- (差引損失額のうち災害関連支出の金額)-5万円

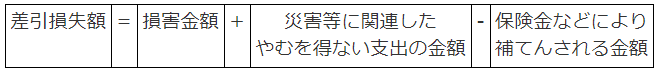

差引損失額の計算のしかた

「損害金額」とは、損害を受けた時の直前におけるその資産の時価を基にして計算した損害の額です。