この記事では、「雑損控除」について解説していきます。

雑損控除は損失を取り戻すことのできる、とても助かる制度です。

しかし、すべての損失を計上できるわけではありませんし、雑損控除で申請せずに「災害減免法」を利用したほうが取り戻せる金額を多くできるなど、注意点もあります。

この記事を読めば、「雑損控除の詳細」「振り込め詐欺・シロアリによる被害」「雑損控除の手続き」「災害減免法による所得税の軽減免除」などを知ることができます。

雑損控除とは

雑損控除とは、自身の資産について災害又は盗難若しくは横領によって損害を受けた場合に、その損失の一部を所得から差し引くことができる所得控除の一つです。

雑損控除の対象になる資産の種類

雑損控除の対象になるには、下記の2つの条件を満たしている必要があります。

- 資産の所有者が次のいずれかであること

・資産の所有者が納税者

・納税者と生計を一にする配偶者やその他の親族で、その年の総所得金額等が48万円以下(令和2年以降)の者 - 「棚卸資産」もしくは「事業用固定資産等」または別荘など趣味、娯楽、保養または鑑賞の目的で保有する不動産で、「生活に通常必要でない資産」のいずれにも該当しない資産であること

生計を一にするとは具体的に

生計を一つにするとは、日常の生活のお金を共にすることを意味します。

会社員、公務員などが勤務の都合により家族と別居している又は親族が修学、療養などのために別居している場合でも、『生活費、学資金又は療養費などを常に送金しているとき』や、『日常の起居を共にしていない親族が、勤務、修学等の余暇には他の親族のもとで起居を共にしているとき』は、「生計を一にする」ものとして扱われます。

雑損控除が適用される損害の原因

雑損控除が適用されるには、損害の原因が下記の5つに含まれる必要があります。

- 震災、風水害、冷害、雪害、落雷など自然現象の異変による災害

- 火災、火薬類の爆発など人為による異常な災害

- 害虫などの生物による異常な災害

- 盗難

- 横領

ただし、詐欺や恐喝による損害は雑損控除の対象となりません。

詐欺と盗難・横領は似ていますが、詐欺は騙されたことであったとしても被害者本人の意思によって行われたことであり、盗難・横領は被害者本人の知らないところで行われたもの、という点に明確な違いがあります。

雑損控除で戻ってくる金額

雑損控除で戻ってくるお金は、下記の二つのうちいずれか多い方の金額になります。

- 差引損失額 - 総所得金額等 × 10%

- 差引損失額のうち災害関連支出の金額 - 5万円

- 損失額が大きくてその年の所得金額から控除しきれない場合には、翌年以後(3年間が限度)に繰り越して、各年の所得金額から控除することができます。

なお、雑損控除は他の所得控除に先だって控除することとなっています。 - 「災害関連支出の金額」とは、災害により滅失した住宅、家財などを取壊し又は除去するために支出した金額などです。

雑損控除の計算式(具体例)

条件

損害額2000万円、災害等に関連したやむを得ない支出の金額は1000万円、保険金1000万円、総所得金額等500万円

差引損失額=2000万円+1000万円-1000万円=2000万円

計算式

- 2000万円-500万円×10%=1950万円

- 1000万円-5万円=995万円

上記の場合、1の方が金額が大きいため「1950万円」ということになります。

雑損控除を受けるには確定申告が必要

雑損控除は損失を取り戻すことのできる、とても助かる制度ですが、取り戻すには確定申告が必要になります。

雑損控除は年末調整では控除されないので、サラリーマンの方は注意が必要です。

確定申告では、申告書に雑損控除に関する事項を記載するとともに、「災害関連支出」についての領収書を添付、提示することが求められます。

損失額が大きくて、その年の所得金額から控除しきれないときには、最長3年間繰り越して、各年の所得から控除することができます。

雑損控除を受けるための手順

雑損控除を受けるためには確定申告が必要であり、手続きは下記のとおりです。

step

1準備

step

2提出

・災害等に関連した支出の金額の領収を証する書類を添付します。

・作成した書類を所管税務署に提出し、確定申告の手続きをします。

主な必要書類

雑損控除を受けるために必要な書類の種類は、主に下記の6つになります。

- 罹災証明書あるいは被災証明書

- 被害を受けた家屋・土地の所有者、取得時期、取得価額、面積のわかるもの

- 被害を受けた家財等の取得時期、取得価額がわかるもの

- 被害を受けた車両の取得時期、取得価額のわかるもの

- 被害を受けた資産に係る修繕費、取り壊し費用、除去費用などがわかるもの

- 被害を受けた資産について、保険金や補助金などを受け取った場合(見込まれるものを含む)その金額がわかるもの

振り込め詐欺は雑損控除の対象外

残念ながら、振り込め詐欺は雑損控除の対象外となります。

盗難や横領は『本人の知らないところで』資産を奪われているので雑損控除の対象になります。

しかし、”振り込め詐欺”や”還付金詐欺”のような「特殊詐欺」は、『本人の意思によって行われたこと』なので、雑損控除の対象外となります。

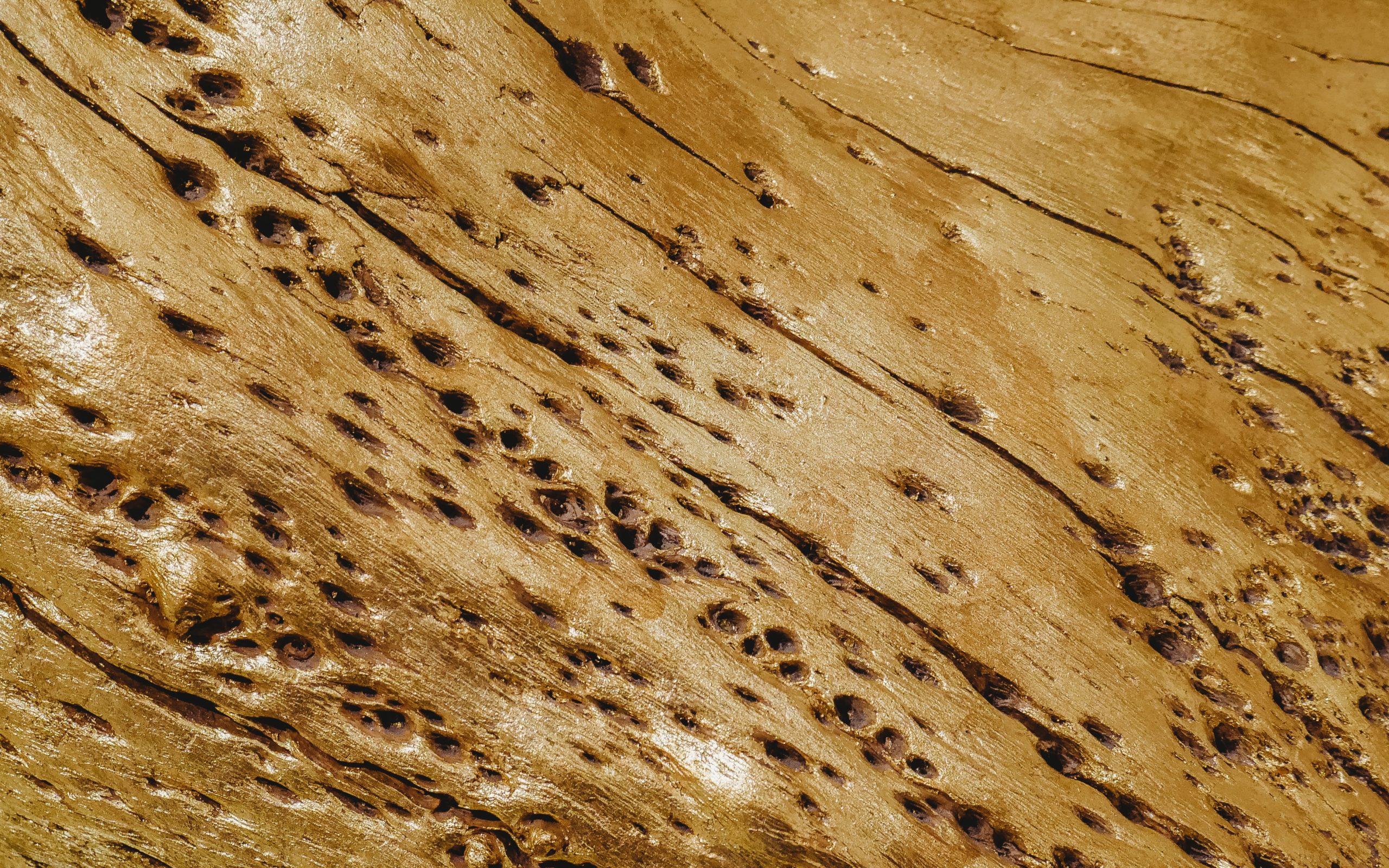

シロアリによる被害は雑損控除の対象

シロアリ被害による修繕やシロアリの駆除にかかった費用は、「害虫その他の生物による異常な災害」に該当します。

つまり、シロアリによる被害を被り、その駆除にかかった費用は雑損控除の対象となります。

ただし、シロアリの被害を予防するためにかかった費用は控除の対象にはならないため、申請には注意が必要です。

災害減免法による所得税の軽減免除

災害によって多大な損害を受けた場合には、雑損控除ではなく『災害減免法による所得税の軽減免除』という制度の適用を受けることもできます。

2つの制度を同時に利用することはできないため、申請には注意が必要です。

適用の要件

災害にあった年の所得金額の合計額が1,000万円以下で、かつ、災害によって受けた住宅や家財の損害金額(保険金などにより補てんされる金額を除く)がその時価の2分の1以上のときにおいて、災害減免法によりその年の所得税が軽減されるか又は免除されます。

軽減または免除される税額

災害減免法により軽減又は免除される所得税の額は下記のとおりです。

| 所得金額の合計額 | 軽減又は免除される所得税の額 |

| 500万円以下 | 所得税の額の全額 |

| 500万円を超え750万円以下 | 所得税の額の2分の1 |

| 750万円を超え1,000万円以下 | 所得税の額の4分の1 |

制度を受けるための手続

災害減免法を受けるためには、確定申告書等に被害の状況及び損害金額を記載して、納税地の所轄税務署長に確定申告書等を提出することが必要です。