この記事では、「株主優待」について解説していきます。

上場企業の株を持っていると、その会社の商品や金券などが送られてくることがあります。

株主優待と呼ばれるもので、それを目当てに株式投資をする人もいます。

ただし、株主優待ばかりに気を取られていると、株式投資で損をする可能性もあるので注意が必要です。

合わせて読みたい記事⇩

-

-

株主優待のおすすめ銘柄がわかる本4選【2025年版】

株主優待とは、企業から株主への還元策の1つです。企業が自社の株を購入してくれた株主に向けて、自社商品やサービスなどの「優待品」を贈る制度です。この記事では、株主優待のおすすめ銘柄がわかる本を紹介してい ...

続きを見る

株主優待とは?

株主優待とは、企業から株主への還元策の1つです。

企業が自社の株を購入してくれた株主に向けて、自社商品やサービスなどの「優待品」を贈る制度です。

食品会社なら自社商品の詰め合わせ、外食なら店舗で使える割引券など、本業に関係するものが多いです。

工場見学会といったイベントへの招待やカタログギフト、QUOカードを配ることもあります。

株主優待は任意の制度であるため、すべての企業が実施しているわけではありませんが、上場企業のうち約1,520社が優待制度を導入しています。(2020年11月時点)

企業から株主への還元策には、優待の他にも「配当金」「自社株買い」があります。

企業が株主優待を用意する理由

株主優待を用意する理由には、個人投資家に自社への理解を深めてもらう目的があります。

商品などを通じて会社の「ファン」となった株主は簡単に株を売りません。

こうした株主が増えれば、株価の安定につながります。

数年といった長い間、株を保有したり、たくさんの株を保有したりした株主には優待の内容が手厚くなる会社もあります。

株主優待を実施している企業は約4割

株主優待は、上場企業の約4割が実施しています。

これまで増加傾向でしたが、最近は優待を廃止する企業も相次いでいます。

大和インベスター・リレーションズ(IR)によると、2020年度に廃止を発表した企業は55社とリーマン・ショック後の09年度以来の高水準となりました。

新型コロナウイルスの影響による業績悪化や、優待を実質的に使えない海外投資家などからの「不公平」との批判が背景にあるようです。

株主優待がある銘柄のほうが得なのか?

株主優待だけでなく、優待品を金額換算し配当と合わせた『実質利回り』を見ることが重要です。

東証1部企業の平均配当利回りは約1・7%ですが、金券などの優待を加味した実質利回りでは7%を超える銘柄もあります。

ただし、自身にとって使いやすい優待でなければ実質的な価値は下がってしまいます。

優待の内容が急に変わることもあります。株を買う前に業績や配当、優待の実績を確認することが欠かせません。

どうすれば株主優待を受け取れるのか?

株主優待を受け取るには、会社ごとに定める「権利確定日」に、あらかじめ決められた株数を保有している必要があります。

ただし、実際に株を買ってから名義が書き換わるまで時間がかかるため、基準日の2営業日前までに株式を購入しなければなりません。

人気の優待株は基準日にかけて株価が上昇しやすい傾向があります。

目当ての株は早めに購入しておくのも一案です。

2021年4月末が権利確定日の場合

出典:松井証券

※2021年4月権利確定銘柄の中には、権利確定日が4/30とは異なる銘柄もございます。その場合、権利付最終日も4/27とは異なりますので、ご注意ください。

※PTSナイトタイム・セッション(17:30~23:59)の取引は翌営業日扱いとなるため、権利付最終日にPTSナイトタイム・セッションで買い付けした株式は権利落ちとなり、株主優待の権利はつきません。

株主優待はいつ頃届くのか?

株主の確定、優待品の手配などに時間がかかるため、権利確定日から優待が到着するまで2〜4か月かかることが多いです。

株主優待銘柄の賢い買い方

信用売を活用した「つなぎ売り」とは?

株主優待を狙って優待銘柄を買付したら、権利落ち後に株価が下落してしまい、結果的に損をしてしまうなんてことがあります。

そんな時に役に立つのが「つなぎ売り」です。

信用売りを活用した「つなぎ売り」とは、現物取引で買い、信用取引で売り建てすることです。

「つなぎ売り」を上手く活用して、投資の幅を広げましょう。

「つなぎ売り」の概要

つなぎ売りとは、現物で保有している銘柄を信用取引で売建することで、保有銘柄の株価下落リスクを抑えるという投資手法です。

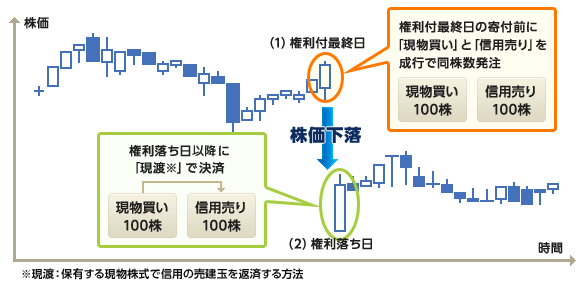

特に、権利付最終日の寄付き前に、「現物取引の買い」と「信用取引の売建」を成行で同時に行い、同じ価格で約定させることで、株価変動のリスクを抑えることができます。

株価が下落すると、現物株式は損が出ますが、信用取引の売建玉では利益が出るため、つなぎ売りを活用すれば株価変動の影響を受けることなく優待を手に入れることができます。

出典:松井証券

- 権利付最終日 : 現物株を保有しているので株主優待の権利をゲット!

- 権利落ち日 : 「現物買いの損」と「信用売りの利益」が相殺されるため、株価下落の影響なし。

「つなぎ売り」を行う際の注意点

優待取りのための「つなぎ売り」は便利な手法ですが、大きく3つの注意点があります。

- 信用売りを行うためには、信用取引口座を開設する必要がある

- 取引したい銘柄が信用取引で売建できる銘柄でないと、この手法は使えない

- 現物取引手数料のほかに、信用新規売りの取引手数料、貸株料や逆日歩といったコストがかかる

それぞれわかりやすく解説していきます。

1.信用取引口座の開設が必要

信用売りを行うためには、信用取引口座の開設が必要です。

株式の取引を行うには、証券会社で口座を開設する必要がありますが、

信用取引をしたい場合は、さらに、信用取引口座の開設が必要になるのです。

2.信用取引の売建銘柄は限られる

信用取引で売建できる銘柄は、制度信用取引の場合には取引所が選定した「貸借銘柄」、無期限信用取引および短期信用取引の場合には「松井証券が指定する銘柄」のみとなります。

そのため、優待銘柄でつなぎ売りを行いたくても、銘柄によっては売建ができない場合があります。

3.現物取引手数料以外のコストがかかる

信用売りを活用した「つなぎ売り」は現物買いと信用売りを同時に行う取引ですので、現物取引の手数料以外に、信用取引の手数料や貸株料などがかかります。

主な取引コストは次のとおりです。

| 売買手数料 | 現物買い、信用売りをする際の手数料です。 |

| 信用取引の 貸株料 |

信用売りは株を借りて売る取引なので、株を借りた日数分だけコストがかかります。 貸株料=(新規売り金額×年利×日数)÷365(日) |

| 逆日歩 (品貸料) |

無期限信用取引および短期信用取引では発生しません。 制度信用取引の場合、信用売りをしている銘柄が株不足になると、追加のレンタル料が発生することがあります。このレンタル料が逆日歩です。 逆日歩が発生した場合、信用売りをしている人は逆日歩を支払うこととなります。 ※銘柄によっては多額の逆日歩が発生することがありますので、十分に注意が必要です。 |

| 配当金等の 受払い |

現物買いは配当金を受取り、信用売りは配当相当額を支払います。 つなぎ売りをする場合、「信用売りで支払う配当相当額」と「現物買いで受け取る配当金」の差額が実際のコストになります。 ※現物買いの場合、受け取り時に税金が源泉徴収された配当金を受け取ります。(配当金×79.685%の受取り) ※信用売りの場合、配当相当額を支払います。(無期限信用取引の場合:配当金×100%の支払い、制度信用取引の場合:配当金×84.685%の支払い) ※取引口座の状況などにより、税額が還付される場合があります。 |

合わせて読みたい記事⇩

-

-

株式投資で勝てるようになる中級者におすすめの本 10選!人気ランキング【2025年】

株式投資を始めてしばらく経ち、「初心者向けの知識は分かるようになったけれど、次のレベルに進むには何を学べばいいのだろう?」と感じていませんか? 中級者になると、基礎的な投資手法や用語は理解できていても ...

続きを見る