この記事ではファンダメンタル分析の一つ、「流動比率」について解説していきます。

流動比率を理解すれば、会社の「安全性」を知ることができます。

-

-

ファンダメンタル分析の勉強におすすめの本 7選!人気ランキング【2026年】

「ファンダメンタル分析の勉強を始めたいけれど、どんな本を選べばいいのかわからない…」「効率よく知識を深められる本を探している…」そんな疑問や悩みを抱えている方は多いのではないでしょうか? ファンダメン ...

続きを見る

流動比率とは

流動比率では短期的な支払能力がわかります。

1年以内に支払わなければならない「流動負債」に対して、1年以内に現金化できる「流動資産」をどれだけ保有しているのかをあらわす比率です。

比率にして表すことによって、他社との比較が可能になり、優れた会社を簡単に発見することができます。

株式の購入を考えている会社が、お金を持っているのかどうかを知っておくのは、とても重要なことです。

会社がお金を持っていなければ、取引をしてくれる会社が見つかりませんし、最悪は倒産したりということにもなりかねません。

取引における支払い能力があるかどうかを知るため方法として、「流動比率」という指標があります。流動比率を求めるには、流動資産と流動負債を用います。

一般的に、流動比率を求める前に、流動資産と流動負債のどちらが多いかということに注目します。

例えば、流動資産よりも流動負債の方が多かったとしましょう。単純に考えて資産よりも負債の方が多ければ、よい財務状態ではありません。

流動資産よりも流動負債の方が多ければ、短期的な支払い能力は低いと判断できます。

流動資産とは

流動比率を求める計算式に必要な「流動資産」について解説していきます。

流動資産とは、短期間(1年以内)に現金化できる可能性のある資産のことで、通常の業務活動によって生じる資産や1年以内に現金ができる資産が該当します。

流動資産の具体例は、現金、預金のほかに、製品、売掛金、受取手形、有価証券などになります。

流動負債とは

流動比率を求める計算式に必要な「流動負債」について解説していきます。

流動負債とは、会社の負債のうち1年以内に支払いの期限が到来する債務のことをいいます。

流動負債の具体例は、買掛金、前受金、未払金、短期借入金などになります。

流動比率の計算式

流動比率の計算式は下記のとおりです。

$$流動比率=流動資産÷流動負債×100%$$

流動比率の数値は高ければ高いほど、短期的な支払い能力が優れるということになります。

流動資産が流動負債の2倍であれば計算上は200%、3倍であれば300%になります。

一方、流動資産よりも流動負債のが多ければ、100%を下回ることになります。

流動比率を実際に計算してみる

流動比率を求める計算を実際にしてみましょう。

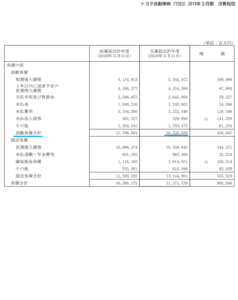

計算式に必要な「流動資産」と「流動負債」は『貸借対照表』に記載されています。会社のホームページへ行き、IR情報から確認できます。

今回は、トヨタ自動車の決算書を使って流動比率を計算していきます。

トヨタ自動、車決算2018年4月1日から2019年3月31日まで

$$18,879,237÷18,226,938×100%=103.57%$$

トヨタ自動車の流動比率は103.57%でした。

流動比率は100%を超えているかが重要

流動比率は100%を超えているかが極めて重要です。

流動比率が100%を下回っている会社は危険な経営状態と考えてよいです。

流動資産は、基本的に現金そのものあるいは1年以内に現金化される資産であり、流動負債は1年以に支払わなければならない借金です。

流動比率が100%を下回るということは、1年以内に会社の資金が枯渇する可能性が高いといえるわけです。

このような状態になると、取引先が代金をきちんと支払ってもらえるのか警戒し、商売が難しくなることもあります。

流動比率は100%を超えていることが重要です。

流動比率の目安と業界平均

業種によって流動比率の平均値は異なるので、他の会社と比較するときは同業種で行う必要があります。

業種別の平均値を知ることで、企業に求められる流動比率の目安がわかります。

主な業種の流動比率は下記のとおりです。

| 業種別の流動比率(平均) | |

| 金属鉱業 | 429.68% |

| 原油,天然ガス鉱業 | 306.95% |

| 証券業 | 304.76% |

| 電気機械器具製造業 | 303.11% |

| 精密機械器具製造業 | 300.75% |

| 通信業 | 294.67% |

| その他の製造業 | 279.66% |

| その他サービス業 | 275.41% |

| 農業 | 267.07% |

| 一般機械器具製造業 | 262.96% |

| 化学工業 | 236.24% |

| 繊維工業 | 224.18% |

| 鉄鋼業 | 212.46% |

| 金属製品製造業 | 209.80% |

| 出版,印刷,同関連産業 | 203.79% |

| 不動産業 | 202.27% |

| 窯業,土石製品製造業 | 198.68% |

| 卸売業 | 188.35% |

| 食料品製造業 | 176.34% |

| 運輸に付帯するサービス業 | 175.56% |

| 建設業 | 174.79% |

| 非鉄金属製造業 | 174.04% |

| ゴム製品製造業 | 172.72% |

| 輸送用機械器具製造業 | 164.28% |

| 航空運輸業 | 160.75% |

| 航空運輸業 | 160.73% |

| 映画業 | 157.45% |

| 木材,木製品製造業 | 152.49% |

| 小売業 | 146.69% |

| パルプ、紙、紙加工品製造業 | 145.65% |

| 石油製品,石炭製品製造業 | 143.66% |

| 林業 | 133.04% |

| 倉庫業 | 129.09% |

| 石炭鉱業 | 126.91% |

| 水運業 | 124.54% |

| 娯楽業 | 109.76% |

| 漁業 | 108.24% |

| 皮革,同製品製造業 | 104.50% |

| ガス業 | 97.98% |

| 旅館業 | 97.75% |

| 道路運送業 | 88.48% |

| 銀行,信託業 | 82.85% |

| 電気業 | 79.41% |

| 保険業 | 62.94% |

| 民営鉄道業 | 58.19% |

流動比率を比較する

流動比率を他社と比較する方法を解説していきます。比較する会社には、ふさわしい会社を選ぶ必要があります。

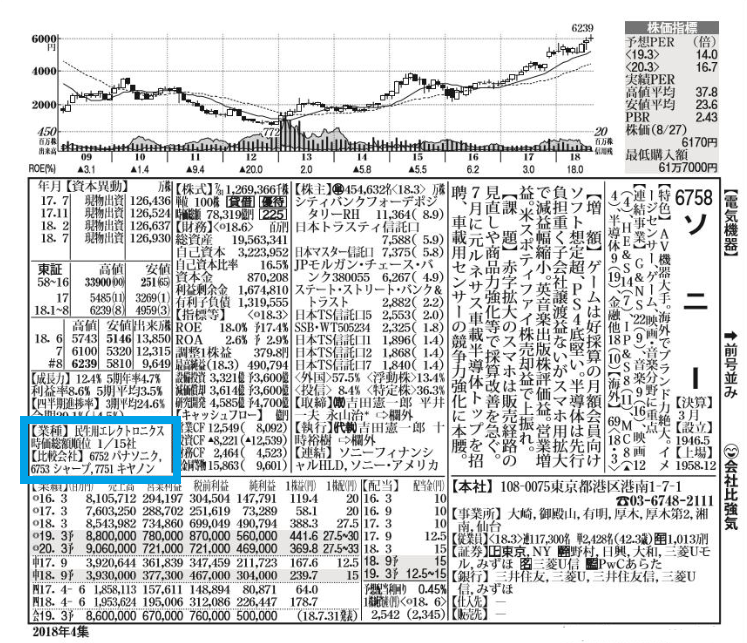

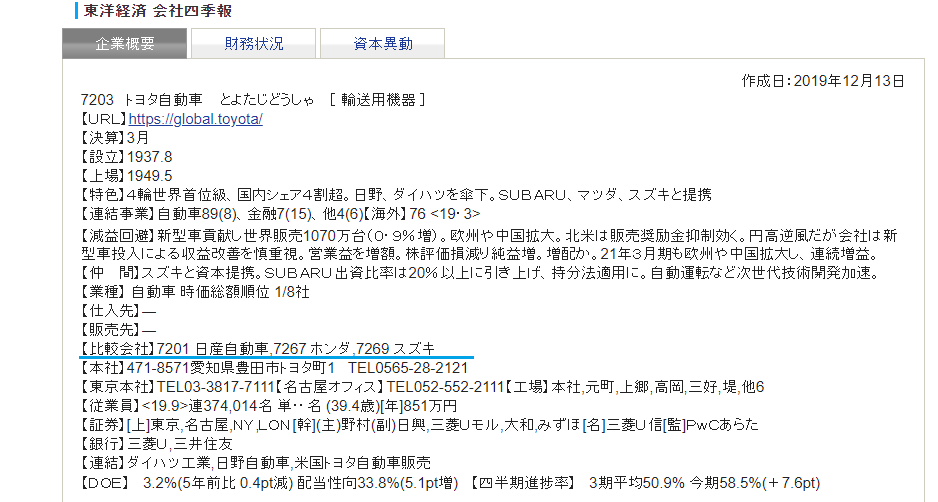

比較会社は会社四季報で確認できる

目当ての会社を他社と比較するときに便利なのが、「会社四季報」です。

会社を比較するときに重要なのが、「同業種」であることと「会社規模」が近いことになります。

会社四季報には、上記の条件に当てはまるライバル企業を掲載しています。

関連記事

流動比率を実際に比較してみる

流動比率を使って実際に比較してみましょう。

トヨタ自動車の場合、比較会社は「日産自動車」「ホンダ」「スズキ」になります。

比較データは、2018年4月1日から2019年3月31日。

| 売上高営業利益率の比較 | |

| トヨタ自動車 | 103.57% |

| 日産自動車 | 150.22% |

| ホンダ | 122.84% |

| スズキ | 121.09% |

トヨタ自動車は比較会社の中で一番低い結果になりました。しかし、100%を超えているので短期的な支払い能力には問題ないです。

まとめ

流動比率では短期的な支払能力がわかります。

1年以内に支払わなければならない「流動負債」に対して、1年以内に現金化できる「流動資産」をどれだけ保有しているのかをあらわす比率です。

比率にして表すことによって、他社との比較が可能になり、優れた会社を簡単に発見することができます。

業種によって流動比率は異なるので、他の会社と比較するときは同業種で行う必要があります。

-

-

ファンダメンタル分析の勉強におすすめの本 7選!人気ランキング【2026年】

「ファンダメンタル分析の勉強を始めたいけれど、どんな本を選べばいいのかわからない…」「効率よく知識を深められる本を探している…」そんな疑問や悩みを抱えている方は多いのではないでしょうか? ファンダメン ...

続きを見る