この記事では、ファンダメンタル分析の一つ、「当座比率」について解説していきます。

当座比率を理解すれば、企業の「安全性」を知ることができます。

-

-

ファンダメンタル分析の勉強におすすめの本 7選!人気ランキング【2026年】

「ファンダメンタル分析の勉強を始めたいけれど、どんな本を選べばいいのかわからない…」「効率よく知識を深められる本を探している…」そんな疑問や悩みを抱えている方は多いのではないでしょうか? ファンダメン ...

続きを見る

当座比率とは

当座比率とは、企業の短期的な債務支払い能力を分析するときに用いられる指標の一つです。

1年以内に支払わなければならない「流動負債」に対して、直ぐに現金化できる「当座資産」をどれだけ保有しているのかを表した比率です。

比率にして表すことによって、他社との比較が可能になり、優れた会社を簡単に発見することができます。

当座資産には棚卸資産は含まれず、より具体的な短期的な支払い能力がわかります。

(棚卸資産とは、作りかけの仕掛品や材料、商品などのことです。販売する段階を経てお金になるので、ほかの流動資産よりも換金性に劣ります。)

当座資産よりも流動負債の方が多ければ、目先の会社の支払い能力は低く、安全性は不安定ということになります。

この安全性をあらわした指標が、当座比率です。

流動負債とは

流動負債とは、1年以内に支払期限がやってくる負債のことです。

商品代金の支払いなどは流動負債に含まれることになります。他にも銀行に対する借金も返済期限が1年以内のものは流動負債に計上します。

当座資産とは

当座資産は、貸借対照表の「流動資産」に含まれる「直ぐに現金化できる資産」のことです。

当座資産の具体例は、現金預金、売掛金、受取手形、有価証券、未収金などの、ある程度直ぐにお金に換えられる資産を指します。

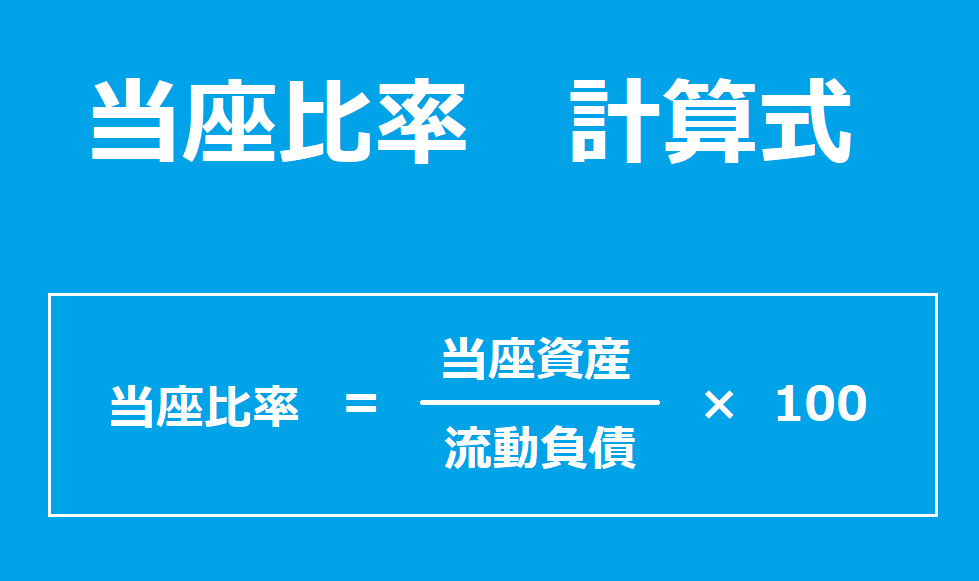

当座比率の計算式

当座比率の計算式は下記のとおりです。

$$当座比率(%)=(当座資産÷流動負債)×100$$

当座比率(%)の数値は、高いほど支払い能力が高いことになります。

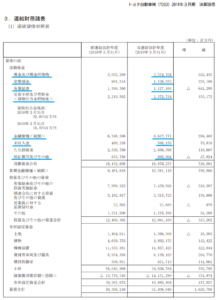

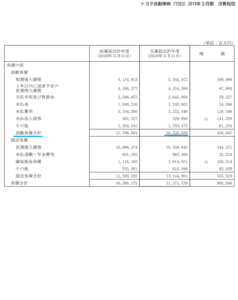

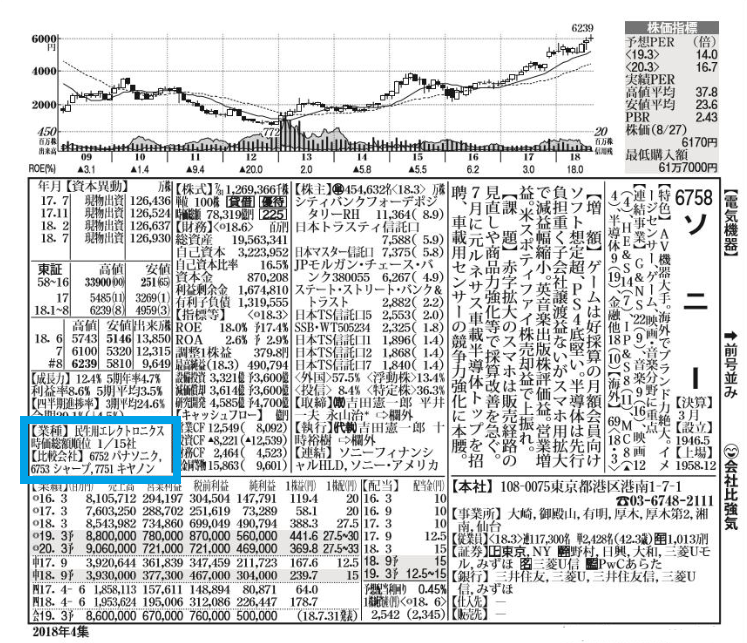

当座比率を実際に計算してみる

当座比率を求める計算を実際にしてみましょう。

計算式に必要な「当座資産」「流動負債」は『貸借対照表』に記載されています。

貸借対照表は、会社のホームページへ行き、IR情報から確認できます。

今回は、トヨタ自動車の決算書を使って売上高営業利益率を計算していきます。

トヨタ自動、車決算2018年4月1日から2019年3月31日まで

$$(16,222,841÷18,226,938)×100=89.00%$$

トヨタ自動車の当座比率は89.00%でした。

当座比率の目安と業種別平均

業種によって当座比率の平均値は異なるので、他の会社と比較するときは同業種で行う必要があります。

業種別の平均値を知ることで、企業に求められる当座比率の目安がわかります。

主な業種の当座比率は下記のとおりです。

| 業種別の平均当座比率 | |

| 通信業 | 231.56% |

| 金属鉱業 | 226.07% |

| サービス業 | 208.60% |

| 電気機械器具製造業 | 207.18% |

| 精密機械器具製造業 | 201.05% |

| その他の製造業 | 190.77% |

| 一般機械器具製造業 | 178.67% |

| 農業 | 175.23% |

| 原油,天然ガス鉱業 | 160.86% |

| 化学工業 | 156.68% |

| 金属製品製造業 | 154.93% |

| 出版,印刷,同関連産業 | 154.73% |

| 証券業 | 143.83% |

| 繊維工業 | 135.93% |

| 卸売業 | 134.45% |

| 建設業 | 132.19% |

| 窯業,土石製品製造業 | 128.73% |

| 鉄鋼業 | 124.38% |

| 運輸に付帯するサービス業 | 117.62% |

| ゴム製品製造業 | 115.73% |

| 航空運輸業 | 115.38% |

| 食料品製造業 | 114.29% |

| 非鉄金属製造業 | 110.28% |

| 輸送用機械器具製造業 | 107.93% |

| パルプ、紙、紙加工品製造業 | 104.44% |

| 映画業 | 102.83% |

| 石油製品,石炭製品製造業 | 98.49% |

| 木材,木製品製造業 | 89.03% |

| 石炭鉱業 | 84.29% |

| 小売業 | 84.06% |

| 娯楽業 | 83.39% |

| 倉庫業 | 81.94% |

| 不動産業 | 76.93% |

| 旅館業 | 75.50% |

| 水運業 | 74.93% |

| 林業 | 65.59% |

| ガス業 | 65.39% |

| 道路運送業 | 64.04% |

| 皮革,同製品製造業 | 56.83% |

| 漁業 | 51.59% |

| 電気業 | 46.30% |

| 民営鉄道業 | 31.82% |

| 銀行,信託業 | 24.59% |

| 保険業 | 7.59% |

当座比率を比較する

当座比率を他社と比較する方法を解説していきます。比較する会社には、ふさわしい会社を選ぶ必要があります。

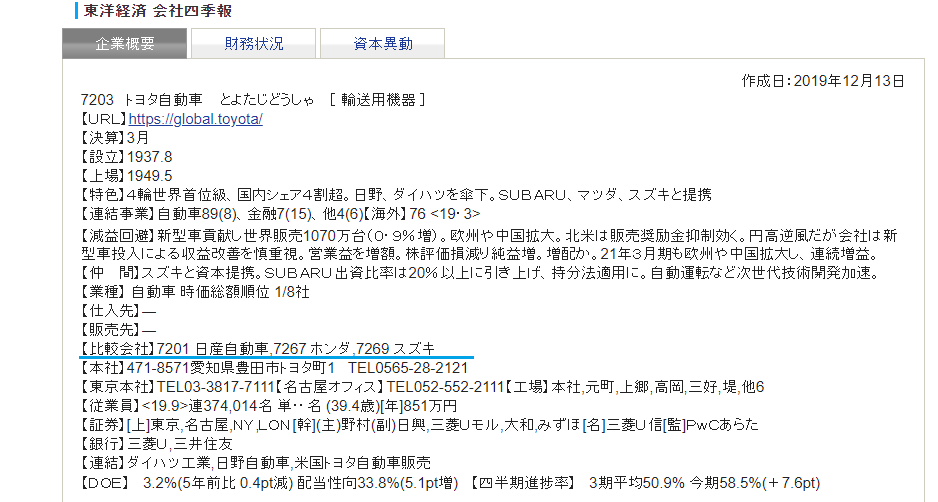

比較会社は会社四季報で確認できる

目当ての会社を他社と比較するときに便利なのが、「会社四季報」です。

会社を比較するときに重要なのが、「同業種」であることと「会社規模」が近いことになります。

会社四季報には、上記の条件に当てはまるライバル企業を掲載しています。

関連記事

当座比率を実際に比較してみる

当座比率を使って実際に比較してみましょう。

トヨタ自動車の場合、比較会社は「日産自動車」「ホンダ」「スズキ」になります。

比較データ2018年4月1日から2019年3月31日のものです。

| 当座比率の比較 | |

| トヨタ自動車 | 89.00% |

| 日産自動車 | 135.59% |

| ホンダ | 96.31% |

| スズキ | 95.21% |

まとめ

当座比率とは、企業の短期的な債務支払い能力を分析するときに用いられる指標の一つです。

1年以内に支払わなければならない「流動負債」に対して、直ぐに現金化できる「当座資産」をどれだけ保有しているのかをあらわした比率です。

比率にして表すことによって、他社との比較が容易にできて、優れた会社を簡単に発見することができます。

負債よりも資産が上回っていたほうが安全なので、当座比率は100%を超えていることが望ましいです。しかし、当座比率は条件が厳しいので、80%を超えていれば及第点といえます。

仮に100%を超えていても、「当座資産=現金」ではないことを理解しなければいけません。売掛金などの債券は、取引先の倒産などで回収できなくなる可能性もあるため、資産がどの程度安全なのかまで調べておく必要があります。

業種によって当座比率の平均は異なるので、他の会社と比較するときは同業種で行う必要があります。

-

-

ファンダメンタル分析の勉強におすすめの本 7選!人気ランキング【2026年】

「ファンダメンタル分析の勉強を始めたいけれど、どんな本を選べばいいのかわからない…」「効率よく知識を深められる本を探している…」そんな疑問や悩みを抱えている方は多いのではないでしょうか? ファンダメン ...

続きを見る