フラット35とは、住宅金融支援機構および前身の住宅金融公庫の証券化支援事業をもとに、取り扱い先の民間金融機関と共同で提供する長期固定金利の住宅ローン商品のことです。

フラット35にはさまざまな特徴があります。

この記事では、フラット35の情報を一つひとつ紐解いていきます。

関連記事

・【まとめ】住宅ローンとは?利用する前に知っておくべき情報を紹介

・【まとめ】住宅ローンとは?知っておくべき基礎知識をわかりやすく紹介

・【まとめ】民間住宅ローンとは?さまざまな情報をわかりやすく紹介

-

-

住宅ローンについて学べるおすすめの本 9選!人気ランキング 【2026年版】

住宅は非常に大きな買い物です。絶対に失敗したくないと考えている人が殆どでしょう。そのために必要なのは事前のリサーチです。この記事でおすすめする本は、住宅ローン・住宅購入で失敗しないための情報が詰まった ...

続きを見る

フラット35の仕組み

現在の住宅金融支援機構と民間金融機関との提携により 2003 年 10 月から登場した証券化ローンが「フラット35」です。

フラット35というのは、住宅金融支援機構が設計した「住宅ローン商品」を、民間金融機関が代理で販売する仕組みとなっています。

フラット35には「買取型」と「保証型」が存在します。

「買取型」とは、住宅金融支援機構が、住宅ローンを利用する人が融資金を受け取った後、金融機関からその人の住宅ローンを買い取り、買い取った住宅ローンを担保とする債券を発行し、市場(投資家)から資金を調達する仕組みです。

この仕組みにより提供される「長期固定金利」の住宅ローンが通常、フラット35と呼ばれる「買取型」です。

一方で、「保証型」は、フラット35(保証型)という名称で区別されていますが、金融機関が提供する住宅ローンを債務者が返済できなくなった場合に、金融機関に対して住宅金融支援機構が保険金(ローンの残高)を支払い、保険金支払後は、住宅金融支援機構が債務者の住宅ローン債権を取得する仕組みです。

この仕組みを用いて金融機関が提供する「長期固定金利」の住宅ローンがフラット35です(保証型)です。

フラット35の利用条件

フラット35は人気の商品ですが、誰でも利用できるわけではありません。

利用するには、「購入する人の条件」「購入する物件の条件」があります。

「フラット35」は、住宅金融支援機構が定めた技術基準を満たす優良な住宅を融資対象としています。

新築住宅の場合、昨今ではほどんどの物件が融資基準を満たしていますが、利用できるかどうかを販売会社などに確認しましょう。

なお、 2019 年 10 月以降、建設費(土地の購入費含む)、または購入価格に対する制限(上限)は撤廃されています。

フラット35の金利水準

2020 年のフラット35の融資金利(融資率が9割以下の場合の最低金利水準)は1.30%となっています。

この水準で設定する取扱機関が多くなっており、利用する場合は金利だけでなく、融資事務手数料にも注目して選びましょう。

フラット35 の金利は、主に長期プライムレートに連動している商品です。

長期プライムレートとは日本の金融における用語で、民間金融機関が企業に対して期限1年以上の融資をする際に最低限度となる金利(最優遇金利)のことです。

長期プライムレートは長期物の債券に連動していますので、債権市場で新発10年物国債の流通利回りが上昇した場合などは、フラット35 の金利も上昇することになります。

フラット35の金利の各種引き下げ制度

長期優良住宅等(フラット35 S )が適用されると、金利が引き下げられます。

「フラット35 S 」(優良住宅取得支援制度)は、取得する住宅が長期優良住宅や認定低炭素住宅に該当したり、下記の4つのいずれかに住宅金融支援機構が定めた技術基準を満たした質の高い住宅で利用できる制度です。

- 耐久性・可変性

- 省エネルギー性

- 耐震性

- バリアフリー性

住宅の性能に応じて、返済当初の 5 年、ないし 10 年、通常のフラット35等の金利水準から「0.25%」が引き下げられます。

ただし、新規の取得時に限定され、借り換えの際には利用できません。

詳細記事

中古住宅を購入してリフォームする時のフラット35

中古住宅を購入して入居前にリフォームを行う場合、その工事代金も「フラット35」から併せて借りられる制度が2種類あります。

- 「フラット35(リフォーム一体型)」

- 「フラット35(リノベ)」

性能向上リフォームを行う「フラット35(リノベ)」に該当すれば、返済当初 5 年、ないし 10 年間の金利 0.5%引き下げられます。

中古住宅を購入して入居前にリフォームを行う場合、工事費用をどのように捻出するかは大きな問題になってきます。

しかし、「フラット35(リフォーム一体型)」を利用すれば、中古住宅の購入資金とリフォーム工事で必要となる費用の最大100%を、フラット35から1つの手続きで借りることができます。

なお、 2021 年 1 月以降はこの制度が廃止され、通常の「フラット35」が工事費用を含めて利用できるようになる予定です。

フラット商品を2つ利用するダブルフラットとは

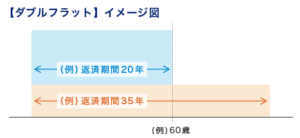

【ダブルフラット】とは、将来の返済負担を軽減することを主な目的として、借入期間の異なる【フラット35】を2つ組み合わせて利用するものです。

ダブルフラットの利用をおすすめできる人は下記のとおりです。

- 定年後は毎月の返済額を減らしたい

- 将来、子どもの学費が多くなる時期の毎月の返済額を減らしたい

ダブルフラットについては、下記の組み合わせより融資が可能です。

| プラン | 組み合わせの例 |

| フラット35 + フラット35 | 35年返済 + 25年返済 |

| フラット35 + フラット20 | 30年返済 + 20年返済 |

| フラット20 + フラット20 | 20年返済 + 15年返済 |

【フラット20】とは、【フラット35】のうち、15年以上20年以下の借入期間を選択する場合をいいます。

【フラット20】の最頻金利(取扱金融機関が提供する最も多い金利)は、借入期間が21年以上35年以下の【フラット35】の最頻金利よりも低くなっています。

20年以下の借入期間を選択された場合、原則として、返済の途中で借入期間を21年以上に変更することはできません。

フラット35の気をつけるポイント

フラット35は、金利水準の低さと固定金利の安心感を兼ね備えた、注目の住宅ローンの一つです。

とはいえ、融資事務手数料の負担や、適合証明書の取得が必要になる点など、抑えておくべきポイントも存在します。

フラット35は一般的な民間住宅ローンと違い、保証料の負担がありません。

融資事務手数料は下記の2種類ですが、「定率タイプ」がほとんどを占め、多くの場合は「融資額×2%(税別)」で設定されています。

| 定率タイプ | 融資額に対して一定の割合でかかります。「融資額×2%(税別)」が一般的ですが、1.1%~1.5%などで設定するところもあります。 |

| 定額タイプ | 融資額にかかわらず手数料は同じです。3~10万円(税別)程度 |

この場合の手数料は、「+0.15%」前後の金利負担に相当すると理解しましょう。

35年返済の保証料(外枠方式)と同じ程度の水準です。

外枠方式(一括払い)の保証料と違い、融資事務手数料は返済期間にかかわらず同額ですし、繰り上げ返済をしても一切戻ってきません。

これらの点の勘案すると、フラット35のほうがむしろコストは高い可能性あります。

融資金利の比較も大切ですが、融資事務手数料のタイプや手数料率も確認して、利用する住宅ローンを選ぶことが重要です。

詳細記事

フラット35と他の融資を併用して金利を下げる方法

物件価額の9割を超えて「フラット35」を利用する場合には、全体の融資金利が通常よりも高くなってしまいます。

そのため、「フラット35」の利用額を9割以下に抑え、足りない分は民間住宅ローンから借りる方法により、金利を下げることができます。

フラット35の「融資率」は、「フラット35の借入金額÷所要資金(建設費または購入価額等)から計算されます。

冒頭に解説しているように、この割合が9割を超えると、フラット35の借入金額全体に対して通常よりも高い金利(+0.26%)が適用されてしまいます。

貸出に積極的な金融機関の中には、これより有利な長期の固定金利型ローンを取り扱っているところもありますので、全期間固定金利型はフラット35が有利と決めつけずに、さまざまな商品と比較してみることが重要です。

フラット35の金利を下げる方法をわかりやすく解説

購入金額の9割超の融資率でフラット35を借りると融資金利は高くなってしまいますが、ギリギリ上回る程度であれば対処法があります。

また、注文住宅などで融資実行日を変更できる場合は、翌月の金利を予想して、有利な月を選ぶこともできます。

フラット35の申込書に記入する「所要資金」には、住宅の購入額だけでなく、所得にかかった一定の諸費用を含めることが可能です。」

「融資率」はこの金額をもとに計算されるため、融資率が9割を少し超えるくらいであれば、所要費を所要資金に含めることで9割以下に下がるケースもあります。

※この割合が9割を超えるとフラット35の借入金額全体に対して、通常よりも高い金利(+0.26%)が適用されてしまいます。

フラット35の金利は融資実行時の水準が適用されてしまいます。

仮に翌月の金利が下がると分かっていたら、今月中の契約を見送り、翌月に繰り越して契約するのが賢い選択です。

融資の実行が月末頃で、日にちをずらしてもらえるのが前提ですが、翌月の金利を予想して有利な方を選ぶこと自体は不可能ではありません

フラット35(保証型)の特徴をわかりやすく解説

「フラット35(買取型)」では、住宅金融支援機構が銀行などの取扱機関から住宅ローン債権を買い取って証券化します。

一方で、「フラット35(保証型)」は取扱機関自身が証券化を行います。

機構は住宅融資保険(保証型用)を引き受けて、証券化されたローン担保証券にかかる債務の支払いを保証します。

この仕組みの違いにより、保証型の方は買取型と比べて融資金利を低くすることも可能となります。

2つのローンの商品性自体はほぼ同じですが、下記の違いがあります。

- 保証型は機構団信に加入できず、取扱機関の団信を利用する

- 返済期間(20年以上か20年未満か)による、融資金利の違いはない

機構団信とは

加入者が死亡または所定の高度障害状態になった場合、残りの住宅ローンが全額弁済される保障制度です。

2020 年 5 現在、【フラット35(保証型)】の取扱金融機関のうち、新規受付を行っている金融機関は以下記の7機関です。

- アルヒ株式会社

- 住信SBIネット銀行

- 日本住宅ローン株式会社

- 広島銀行

- 愛媛銀行

- クレディセゾン

- 財形住宅金融株式会社

いずれも、有利率が低い(=自己資金が多い)ことを条件に、融資金利を低く設定しているのが最大の魅力ですが、融資の対象者や地域などを限定している取扱機関もありますので、まずは利用資格を確認しましょう。

フラット50とは

| 融資対象 | 長期優良住宅など(長期優良住宅認定通知書等の提出が必要)。中古住宅も要件を満たせば可能 |

| 返済期限 | 36年~50年(「80歳−現在の年齢」が上限※1) |

| 利用対象の年齢要件 | 満44歳以下※1 |

| 融資限度額 | 8,000万円(購入価額等の9割以内) |

| 他のフラットとの併用 | 【フラット50】の借入額は物件価格の9割までですが、【フラット35】または【フラット20】を併用すれば、物件価格までの借入れを希望することが可能になります※2 |

| 金利水準 | フラット35よりも高い |

| 金利優遇 | 「フラット35 S (金利Aプラン)」の適用対象であるため、同じ優遇措置(当初10年間は▲0.25%)が受けられる |

| 借り換え | 利用できない |

| 全期間固定金利 | 資金の受取時に、返済終了までの借入金利と返済額が確定します |

| 住宅ローン付きで売却が可能 | 【フラット50】は金利引継特約が付いています。【フラット50】の返済中に融資物件を売却する場合に、その物件を購入する方に【フラット50】の債務を引き継ぐことができます |

| その他 | 上記以外は、おおむね「フラット35 S」と同じ |

※1親子リレー返済を利用する場合を除く

※2合計の融資率が9割を超えると、全体の適用金利が高くなる。

-

-

住宅ローンについて学べるおすすめの本 9選!人気ランキング 【2026年版】

住宅は非常に大きな買い物です。絶対に失敗したくないと考えている人が殆どでしょう。そのために必要なのは事前のリサーチです。この記事でおすすめする本は、住宅ローン・住宅購入で失敗しないための情報が詰まった ...

続きを見る