民間の住宅ローンには、大手銀行や地方銀行、ネット銀行、信用金庫、労働金庫、JA(農協)などさまざまな金融機関があります。

フラット35とは違い、競争が激しく地域によって金利の低いところと、そうでないところがあります。

また、金利上昇のリスクはあるが、魅力的な変動金利もあります。

しっかりと知識を深めたいのが「民間の住宅ローン」です。

関連記事

・【まとめ】住宅ローンとは?利用する前に知っておくべき情報を紹介

・【まとめ】住宅ローンの知っておくべき基礎知識をわかりやすく紹介

・【まとめ】フラット35とは?さまざまな情報をわかりやすく紹介

-

-

住宅ローンについて学べるおすすめの本 9選!人気ランキング 【2025年版】

住宅は非常に大きな買い物です。絶対に失敗したくないと考えている人が殆どでしょう。そのために必要なのは事前のリサーチです。この記事でおすすめする本は、住宅ローン・住宅購入で失敗しないための情報が詰まった ...

続きを見る

- 提携ローンと非提携ローンの違いとは

- 融資の条件は「人」と「物件」できまる

- 民間の住宅ローンはどのようなときに利用するのか?

- 全期間固定金利型ローンとは?

- 段階金利型ローンとは?

- 変動金利型ローンとは?

- 変動金利型ローンの返済額は5年単位で再計算されます

- 未払利息とは?

- 固定金利選択型ローンとは?

- 10年固定金利の重要なポイントをわかりやすく解説

- 利用してもよい「10年固定」の条件

- 「固定金利型」VS「10年固定」どちらが得か判断する方法

- 「変動金利型」VS「10年固定」どちらが得か判断する方法

- 短期の固定金利選択型の注目点

- 長期の固定金利選択型の注目点

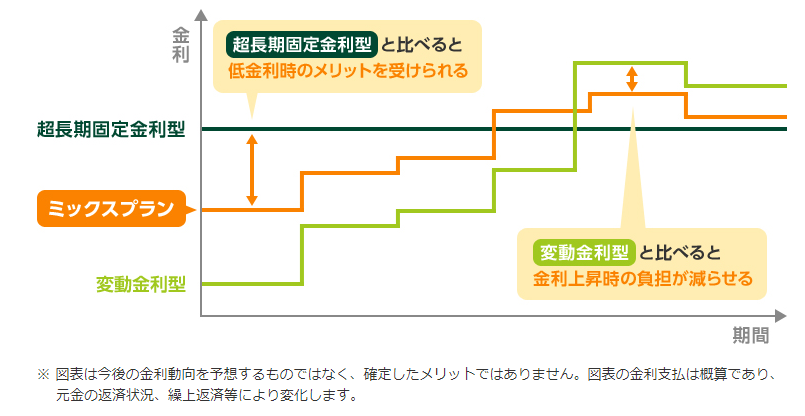

- 金利ミックスプランとは?

- 大手銀行の住宅ローン事情

- ネット銀行の住宅ローン事情

- 地方銀行等の固定金利や変動金利

- 労働金庫それぞれの対象地域や金利

- JA(農協)の住宅ローンの詳細

提携ローンと非提携ローンの違いとは

民間住宅ローンを知る上で大切となる、「提携ローン」と「非提携ローン」についてまず確認しておきましょう。

不動産業者や優良企業など、住宅ローンで提携関係を結んだ企業が顧客や社員を紹介する、というルートでも申込みが「提携ローン」です。

竿で魚で釣るよりも、漁船で大きな網でさらったほうがたくさん獲れるのと同じ理屈で、金融機関としてはコストを抑えながら、多くの顧客を獲得できます。

その見返りとして、金利を少し下げたり、審査をゆるやかにするなど優遇措置を設けるケースもあり、これが提携ローンの魅力の一つとなります。

しかし、非提携ローンも魅力がないわけではありません。

有利な住宅ローンを自由に選べるからです。

昨今の低金利下では、業者提携ローンの金利優遇はあっても微々たるものですので、多様の手間はかかりますが、魅力的なところに自分で申込んだ方が良い場合もあるでしょう。

何より、業者提携ローンを利用した場合に多く見られる、「ローン手数料」の類をとられることもありません。

詳細記事

融資の条件は「人」と「物件」できまる

住宅ローンを借りる際には、住宅ローンの「保証」を行う保証会社または金融機関の審査に通る必要があります。

まず、「利用できる人」に対する条件は、年齢に加えて、「安定した収入」があることが必要です。

金融機関や商品によっては、年収400万円以上などというような、年収の最低ラインを設けている場合もあります。

給与所得者の場合は、基本的に「正社員」であることが必要です。

パート勤務者や一定期間だけの雇用者の場合は、収入合算者になれることはあっても、本人が借りられる住宅ローン商品は少ないのが現実です。

また、多くの場合、給与所得者は勤続年数が1年以上、自営業者は事業開始後の期間が3年以上などの制限もあり、ローン商品や金融機関によっては、この基準が厳しくなっている場合もあります。

さらに、民間住宅ローンでは「団体信用生命保険(団信)」に加入できることが融資の条件とされています。

健康状態が優れず、団信に入れない人は、引受緩和型の「ワイド団信」を取り扱う金融機関で申込みましょう。

一方で、取得する物件に対する要件は非常に緩やかです。

床面積などに関する、フラット35や財形住宅融資より狭くなっており、中古物件の築年数についても、基準さえ満たしていれば制限はないのが一般的です。

民間の住宅ローンはどのようなときに利用するのか?

民間の住宅ローンを利用する場面は、大きく分けて2つあります。

1つ目は、自己資金が1割未満の場合などに「フラット35」と併用して借りるケース。

2つ目は、フラット35の融資条件に合わなかったり、民間のほうが有利な場面です。

借入金額が物件価額等の9割を超える場合は、「フラット35」の適用金利が0.26%高くなりますので、フラット35の利用を9割以下に抑え、民間住宅ローンと併用して借りる方法が選択肢に入ります。

ただし、民間ローンの利用をフラット35の補完と考えて物件価額等の1割以内に抑えるか、それ以上の割合で利用するかによって、選ぶべき取扱機関は変わってきます。

前者の併せ融資は、金利水準などの点で通常の住宅ローンとは違う商品だと理解しましょう。

一方で、後者のほうは、前期固定金利型のフラット35と民間の変動金利型や固定金利選択型を併用することで、異なる金利タイプのローンを組み合わせる効果も出てきます。

ただし、積極的に対応しているのは一部の地方銀行やモーゲージバンクなどが中心ですので、まずは利用できるかを確認する必要があります。

首都圏の金融機関には、自行の住宅ローンの利用割合を3割以上(山梨中央銀行)や、5割以上(きらぼし銀行、千葉銀行、京葉銀行など)にして併用する場合、フラット35が最低金利水準、かつ融資事務手数料=33,000円、という最も魅力的な条件で利用できるところもあります。

民間住宅ローンのみを借りる場面としては、下記のようなケースが想定されます。

- 「フラット35」が利用できない物件を取得する

- 資金決済の関係上、「フラット35」だと時間的に間に合わない

- 「フラット35」と併用するより、民間単独のほうが有利

- 「フラット35」より民間のほうが有利

融資率が9割超の場合、フラット35の実質金利は「融資金利+0.4」強となりますので、これより条件のよい金融機関はかなり増えます。

また、9割以下の融資率である場合も、下記の条件に合致していれば民間住宅ローンのほうが魅力的、または有利になる可能性が高いといえます。

なお、返済期限(または退職金等で一括返済するまでの期間)が20年以内の場合、下記の条件より若干劣る「10年固定」や「変動金利型」であっても、結果的に民間住宅ローンのほうが正確となる可能性は高くなります。

詳細記事

全期間固定金利型ローンとは?

民間の固定金利型ローンの金利タイプは下記の2つに大別されます。

- 全期間固定金利型

- 段階金利型

昨今では、「フラット35」と同等か、それ以上に条件のよい金融機関も増えています。

全期間の固定金利型で住宅ローンを借りたい場合、「フラット35」の利用が真っ先に浮かぶと思います。

確かに、一般的な民間住宅ローンと比べると金利水準は低いですし、借りやすさという点でも魅力的です。

しかし、ほとんどのフラット35では、「定率タイプの融資事務手数料の負担(一般的には「融資額×2.2%」)」が発生します。

保証料が不要でコストが安いとうたっていますが、この手数料負担も念頭に置いたうえで、民間の「全期間固定金利型ローン」と比較しなければなりません。

とはいえ、フラット35団信特約料が融資金利に含まれた現在、どちらかを利用すべきかの判断は非常にシンプルになりました。

「表示されている融資金利が低いほうを選べばよい」というのが答えです。

住宅ローンの諸費用を無視したこの比較法は、以前は絶対に避けるべきものでしたが、現在はこれで大丈夫です。

下表を見ればその理由がわかります。

〈フラット35と民間固定金利型ローンの比較例〉

【条件】借入金額:4,000万円、返済期間:30年

| フラット35 | 民間ローン | |||

| 適用金利 | 1.30% | 1.30% | ||

| 毎月返済額 | 134,241円 | 134,241円 | ||

| 返済総額 | 4,833万円 | 4,833万円 | ||

| 融資事務手数料 | 88万円 | 3万円 | ||

| 保証料 | 0万円 | 77万円 | ||

| 小計 | 88万円 | 80万円 | ||

| 合計 | 4,921万円 | 4,913万円 | ||

注目したいのは、「小計」の欄です。

現在では、フラット35の融資事務手数料(一般的には「融資額×2.2%」)と、民間住宅ローンで原則として必要になる保証料などの負担総額(一括で支払う「外枠方式」の場合)は、ほぼ同じ水準です。

したがって、住宅ローンの返済総額に影響をもたらす「融資金利」どうしで比べても問題はありません。

民間金融機関の中には、全期間固定金利型の住宅ローンに力を入れていて、非常に魅力的な条件が提示されている場合もあります。

下に、フラット35よりも有利、または同じ程度の「長期の固定金利型」を取り扱う金融機関を例示しておきます。

場合によっては、「フラット35 S 」より有利となるケースもあります。

段階金利型ローンとは?

段階金利とは、返済期間中の適用金利が固定されている「固定金利(全期間固定型)」の住宅ローンの一種で、金利が2段階以上に設定されています。

固定金利型ローンの一種である「段階金利型」は、かつての住宅金融公庫融資で採用されていた方式です。

当初の一定期間(一般的には10年)よりも、その後の適用金利が高く設定されていますが、約束された金利が将来にわたって適用されますので、金利上昇の「リスク」はありません。

ただし、取り扱う金融機関は限られています。

4~5年前までは、下表以外にも、北海道や北関東、瀬戸内海西部地域などで、当時の金利水準から見て「フラット35」より魅力的な条件となっているケースがかなりありました。

しかし、昨今の金利が低下した状況では、商品は残しているものの、金利水準は当初と変えていない(=今では魅力が乏しくなった)金融機関や、取り扱いをやめたところも多く見られます。

詳細記事

変動金利型ローンとは?

住宅ローンの金利タイプのうち、一定期間ごとに適用金利が見直されるのが「変動金利型」です。

基準となる金利の種類でさらにいくつかのタイプに分かれますが、現在では短期金利に連動する商品が中心です。

この場合、日銀の政策金利に各金融機関が一定の利ザヤを上乗せした「短期プライムレート(短プラ)と連動して「基準金利(店頭表示金利)」が見直されます。

また、優遇金利についても、新規の貸出しに対する優遇条件が変更されない限りは、同じ仕組みで適用される水準が変わります。

原則として、3月1日時点の「短期プライムレート連動長期貸出金利」をもとに4月1日~9月30日までの新規貸出向けの基準金利が決まります(ネット銀行等では異なります)。

この間に短プラがおおむね0.5%以上の変動幅で見直された場合は、年2回、見直しが行われるのが一般的です。

具体的には、年の前半と後半に分けて適用金利が設定され、

- 前半の10月1日時点の「短プラ連動長期貸出金利」をもとに、7月~12月分(正確には前年12月の返済日の翌日~6月返済日まで)基準金利などが決まる

- 4月1日時点の「短プラ連動長期貸出金利」をもとに、7月~12月分(正確には6月の返済日の翌日~12月の返済日まで)の金利が決まる

というルールです(一部のネット銀行等では若干異なります)。

変動金利型は半年ごとに金利が見直されるとよく言われますが、実際は借りてから半年ごとに変わることではなく、年の前半と後半に分けて見直されるという点を理解しておきましょう。

なお、変動金利型には1年ごとに金利が見直されるタイプや、長期金利に連動するタイプ、適用金利に上限がついた「上限金利付変動金利型(=キャップローン)」などもありますが、現在はほとんど利用されていません。

詳細記事

変動金利型ローンの返済額は5年単位で再計算されます

変動金利型ローンでは年に2回、適用金利の見直しが行われていますが、一般的なタイプでは適用金利が変わってもすぐに返済額は見直されません。

返送額の見直しは 5 年単位で行われますので、この間に金利が変動しても当面の返済額は変わりません。

一部のネット銀行などで採用されているタイプを除き、一般的な変動金利型では、適用金利が変わるたびに返済額も変わるわけではありません。

返済額の見直しは5年単位で行われますので、この間に金利の見直しがあっても、当面の返済額は変わらないというルールが採用されているのです。

ただし、最初の見直しは、借りてから5年経った直後(61回目)に行われるのではなく、「返済開始後に10月1日を5回経過した後で見直される」という方式を採用している金融機関がほとんどです。

この方式が採用されている場合は、融資の実行が12月(返済開始は翌年1月から)であれば、ちょうど5年後の1月から返済額が変わる可能性がありますが、融資実行日がその他の月だと、52回目~63回目の返済月に見直しが行われることになります(ボーナス併用払いのボーナス部分もこれに準ずる)。

この間に適用金利の見直しがあった場合は、返済額のうち元金部分と利息部分が調整されます。

適用金利が下がれば利息が少なくなり、その分、元金部分の返済が増え、ローン残高は当初の予定より早く減っていきます。

反対に、適用金利が上がると利息が多くなり(=元金部分が少なくなり)、ローン残高は当初よりも減らなくなります。

6年目(正確には52回目~63回目)以降の返済額は、「その直前のローン残高、その時の適用金利、残りの返済回数」から計算されます。

この間に適用金利の見直しがなければ、返済額は変わりません(端数処理の関係上、若干変わることはあります)。

一方で、見直しがあった場合は、返済額も変わってきます。

ただし、6年目以降の返済額には「125%ルール」などと呼ばれる規定が設けられていて、どんなに増える場合でも、直前の返済額と比べて1.25倍が次の5年間の返済額の上限となります。

未払利息とは?

変動金利型ローンを利用した場合の利息として、最もおそれられているのが「未払利息」です。

一般的な変動金利型では、金利の見直しがあっても返済額は5年単でしか変わらず、利息と元金の割合が調整されます。

しかし、急激な金利上昇が起こると、計算された利息のほうが返済額より多くなるという最悪の状況に陥る場合があります。

これが、「未払利息」です。

未払利息が発生すると、返済を行っているにもかかわらず、ローン残高は増えてしまいます。

また、未払利息に対しては利息はかかりませんが、5年単位で返済額が変わったあとからはローン残高に組み込まれますので、その後は実質的にかかってくることになります。

実際、1991年に、未払利息が発生したことがありました。

しかし、金利の低下によって、その後は一度も起こっていません。

詳細記事

固定金利選択型ローンとは?

「固定金利選択型ローン」は、金融機関等によってさまざまな名称が使われています。

「固定金利特約付きローン」や、「固定期間設定型ローン」などといった場合は、すべて同じ種類のローン商品だと捉えて差し支えありません。

返済当初の一定期間(2年~10年が一般的)については金利が固定され、この期間が終了した後は原則として変動金利に移行しますが、その時には再度、固定金利特約を付けることも可能です。

固定金利と変動金利の選択はその都度自由にできるタイプ(ただし、固定金利期間中は変動金利に変えられない)が一般的ですが、いったん変動金利を選ぶと、二度と固定金利に戻れないという古いタイプのものを扱っている金融機関もあるかもしれませんので、あらかじめ確認しておきましょう。

【図解】固定金利選択型のイメージ

※固定金利特約期間中は、変動金利や他の固定金利特約に変更することができない

※変動金利に移行した場合は、いつでも固定金利特約を付加できる

※借入当初に変動金利からスタートできる金融機関も多い。

詳細記事

10年固定金利の重要なポイントをわかりやすく解説

固定金利選択型ローンでは、「10年固定」の優遇が最もよいのが一般的です。

ただし、「当初優遇型」か「通期優遇型」かの違いや、基準金利の水準、当初優遇型の場合は11年目以降の金利優遇なども確認したうえで、利用する金融機関や商品を選ぶ必要があります。

11年目以降の金利優遇等も確認しよう

下表の①と②の「現在の水準」は、2020年の一般的な例をもとに設定したものです。

それぞれのケースで、11年目以降の適用金利がどうなるかを確認してみましょう。

〈ケース①〉金利水準が変わらない場合の例

| タイプ | 金利タイプ | 現在の水準 | 11年目以降 | |||

| 基準金利 | 優遇金利 | 金利優遇 | 適用金利 | 当初10年固定との差 | ||

| 当初優遇型 | 10年固定 | 3.40% | 1.00% | 1.4% | 2.00% | (+1.0%) |

| 変動金利型 | (2.475%) | (0.625%) | 1.075% | (+0.075%) | ||

| 通期優遇型 | 10年固定 | 2.85% | 1.00% | 1.85% | 1.00% | (±0%) |

| 変動金利型 | (2.475%) | (0.625%) | 0.625% | (▲0.375%) | ||

〈ケース②〉金利水準が2%上がった場合の例

| タイプ | 金利タイプ | 現在の水準 | 11年目以降 | |||

| 基準金利 | 優遇金利 | 金利優遇 | 適用金利 | 当初10年固定との差 | ||

| 当初優遇型 | 10年固定 | 3.40% | 1.00% | 1.4% | 4.00% | (+3.0%) |

| 変動金利型 | (2.475%) | (0.625%) | 3.075% | (+2.075%) | ||

| 通期優遇型 | 10年固定 | 2.85% | 1.00% | 1.85% | 3.00% | (+2.00%) |

| 変動金利型 | (2.475%) | (0.625%) | 2.625% | (1.625%) | ||

まず、〈ケース①〉は、10年後も現在と同じ金利水準が続いた場合の数字です。

あくまでも例ですが、これが考え方の基本になります。

「当初優遇型」では、11年目以降の金利優遇幅の縮小により、将来の金利水準は同じなのに、適用金利が高くなってしまいます。

一方で、「通期優遇型」は、11年目以降の適用金利も現在と同じです。

〈ケース②〉は金利が2%上がる前提なので、当然ながら11年目以降の適用金利はいずれも①の数字より2%ずつ高いことがわかります。

下表の〈参考〉からもわかるように、当初の優遇金利同じでも、基準金利や11年目以降の金利優遇が違うと、将来の適用金利には大きな差が出ます。

〈参考〉「10年固定」(当初優遇型)の主な金利設定例での比較

| 変動金利型の条件 | 10年固定 | ||||||

| 11年目以降の金利優遇 | 11年目以降の適用金利 | ||||||

| 基準金利 | 優遇金利 | 基準金利 | 優遇金利 | 変動金利に移行 | 10年固定を再選択 | ||

| 例1 | 2.475% | 0.625% | 3.30% | 1.00% | ▲1.6% | 0.875% | 1.70% |

| 例2 | 2.475% | 0.625% | 3.60% | 1.00% | ▲1.0% | 1.475% | 2.60% |

| 例3 | 2.475% | 0.625% | 2.60% | 1.00% | ▲0.4% | 2.075% | 2.20% |

当初の数字だけで選ばず、これらを確認することも欠かせません。

条件のよくない金融機関ほど、HP等で情報を開示していない傾向がありますので、十分に気をつけましょう。

詳細記事

利用してもよい「10年固定」の条件

「10年固定」を利用する場合、11年目以降は変動金利に移行するのが原則です。

この理由は、他の金利タイプ(10年固定など)と比べて、変動金利型の基準金利のほうが低いケースが圧倒的だという点にあります。

固定金利特約期間が終わった後の金利優遇が、その後にどの金利タイプに移行しても同じであれば、基準金利という「ベース」が低いほど、将来の適用金利も低くなります。

もちろん、11年目を迎える時に金利が急激に上昇していた場合などでは、期間の短い固定金利選択型(2~3年固定)でしのいだり、長めの固定金利選択型(5年~10年)でその後の金利上昇リスクを遮断する、という選択肢も視野に入ります。

しかし、固定金利特約期間の終了後、変動金利に移行する際に、①その後は金利優遇が受けられない、②金利優遇幅が非常に少なくなる、といった「10年固定」は最初から選ぶべきではありません。

以前よりは少なくなったのですが、今でも上記①(その後は金利優遇が受けられない)の条件を設定している金融機関もあります。

そして、このことがHPやチラシなどに記載されていなかったり、ローンの担当者から詳しい説明がされないこともあります。

この点から見ても、適用金利が低い「通期優遇型の10年固定」が利用できればベストです。

条件のよい金融機関がいくつか利用できそうな場合には、金利の上乗せなしで「がん団信」が付いていたり、一部繰り上げ返済の手数料が安い(あるいは無料)など、その他の条件も比べてみましょう。

投資信託や生命保険を販売するときと違い、住宅ローンについては詳細な説明がされていないのが現状です。

下表のチェックポイントを参考にして、自身で質問することが重要です。

「10年固定」の主なチェックポイント

| 確認事項 | ポイントと、判断基準 |

| 金利水準と金利優遇のタイプは? | 金利水準の低い「通期優遇型」がベスト |

| 基準金利は何%? | 10年固定だけでなく、変動金利型も確認 |

| 金利優遇が受けられる条件は? | 優遇金利では利用可能か ⇨11年目以降の適用条件も確認 |

| 11年目以降の金利優遇は? | ・変動金利に移行した場合も適用されるか。また、固定金利を選択した場合と比べ不利な条件になっていないか ・そもそも、金利優遇が少なくないか ⇨基準金利が高い場合はとくに注意 |

| いつ時点の金利が適用される? | 融資実行時が原則ですが、正式申込み時等と比べて有利な方が適用される場合もある |

| 「疾病団信」の種類と内容は? | 弁済の要件や上乗せ金利の水準など |

| 固定金利選択型の特約手数料 | 5,500円~22,000円。再設定時には必ずかかる(借入当初は金融機関で異なる) |

| 保証料と融資事務手数料 | 負担の有無と。コストの水準を確認 |

| 繰上げ返済の手数料 | 固定金利選択型は高めだが、無料のところもある(インターネット経由など) |

「固定金利型」VS「10年固定」どちらが得か判断する方法

「フラット35」などの全期間固定金利型と「10年固定」を比べる場合、10年固定は将来的な金利動向次第で返済額が変わるため単純には比較できません。

そこで、違いをわかりやすく表すのが「損得分岐点レート」です。

「フラット35」の金利タイプは、借入れ時点でローンの「トータルコスト」(返済総額+保証料などの諸費用)が確定します。

一方で、「10年固定」では当初10年間の返済総額の合計と諸費用が決まります。

この数字を差し引くことで、「11年目以降の”10年固定”の返済合計がいくらになれば、両方の負担が同じになるか」がわかります。

この場合の金利水準を計算したのが、「損得分岐点レート」です。(後述の例では2.243%です。)

11年目以降の適用金利の平均がこの水準を超えると「全期間固定金利型」が得になります。

逆に、これ以下になれば「10年固定」が有利ということです。

「フラット35」VS「10年固定」の例

「トータルコスト」での損得分岐点レートの例(25年返済)

| フラット35 | 10年固定 | |||

| 当初10年 | 11年目以降 | |||

| 借入金額 | 4,000万円 | 4,000万円 | (2,494万円) | |

| 適用金利 | 1.30% | 0.79% | 2.243% | |

| 毎月返済額 | 156,243万円 | 146,976円 | 163,291円 | |

| 年間返済額 | 187.5万円 | 176.4万円 | 195.9万円 | |

| (期間合計) | 4,687.3万円 | 1,763.7万円 | 2,939.2万円 | |

| 返済総額 | 4,703.0万円 | |||

| 融資事務手数料 | 88.0万円 | 3.3万円 | ||

| 保証料(外枠方式) | 0万円 | 69万円 | ||

| トータルコスト | 4,775.3万円 | 4,775.3万円 | ||

11年目以降、残り15年間の適用金利の平均が「2.243%」になると、2つのローンの負担総額は同じとなります。

判断の手順

- 現在の変動金利型の基準金利=2.475%

- 11年目以降の金利優遇=1.60%

- 今後の金利水準が変わらない場合に適用される11年目以降の変動金利型の金利=0.875%(1.−2.)

- 損得分岐点レート=2.243%

⇨金利の「許容情報幅」=1.368%(4.−3.)

※11年目以降の短期金利の上昇が、1.37%近くまでは問題ない

⇨11年目以降の変動金利型の基準金利(平均)が3.843%(1.+1.368%)以下なら、「10年固定」が得

「変動金利型」VS「10年固定」どちらが得か判断する方法

民間住宅ローンを利用する際には、「10年固定」と「変動金利型」のどちらを利用するか迷う人も多いでしょう。

この記事では、住宅ローンの返済総額(予想額)という観点から、この2つの損得を試算してみます。

固定金利選択型(10年固定)VS変動金利型の試算例

下表の試算の前提条件ですが、今後5年間は金利上昇が起こらず、6年目に上昇する前提です。

比較を単純にするために、保証料は「枠外方式」で、その後の適用金利もずっと同じです。

また、「10年固定」を利用するプランも11年目以降は変動金利に移行します。

「10年固定」(当初優遇型)を利用した例(返済期間:25年)

| 当初10年間 | 11~25年 | |

| 借入金額 | 4,000万円 | (2,531万円) |

| 運用金利 | 1.10% | 2.75% |

| 年間返済額 | 183.1万円 | 206.1万円 |

| 各期間の返済合計 | 1830.8万円 | 3,091.1万円 |

| 25年間の返済総額 | 4,921.9万円 | |

「変動金利型」を利用した例(返済期間:25年)

| 当初5年間 | 6~25年 | |

| 借入金額 | 4,000万円 | (3,249万円) |

| 適用金利 | 0.625% | 2.30% |

| 年間返済額 | 172.9万円 | 202.8万円 |

| 各期間の返済合計 | 864.3万円 | 4,056.6万円 |

| 25年間の返済総額 | 4,920.9万円 | |

変動金利型の6年目以降の適用金利が、現在と比べて「1.675%」(2.30%−0.625%)以上あがらなければ、変動金利型のほうが有利。

短期の固定金利選択型の注目点

固定金利選択型ローンでは、「10年固定」のほかに、「2年」から「5年」など、短い期間の固定金利特約がついたタイプもあります。

なかには、0.5%前後という非常に低い金利水準を提示しているところもありますが、確認しておくべき点は多いです。

下表の上図は、「通期優遇型」で「3年固定」を利用した場合の例です。

どの金利タイプも基準金利からの金利優遇幅はすべて同じで、これがずっと続きます。

すなわち、魅力的な「固定金利選択ローン」です。

「3年固定」の特約期間が終わった後の金利水準が現在と変わらなかった場合、4年目以降も今と同じ水準で自由に金利タイプを選ぶことができます。

たとえば、「この3~4年、金利は上がらないだろうが、もう少し先には上昇するだろう」と思う場合、いまは適用金利が最も低い「3年固定」を選び、4年目以降は「10年固定」などを選ぶという方法も視野に入ります。

このほうが当初の3年間、低い金利で借りられるからです。

一方で、下図は「当初優遇型」のうち、条件が非常に良くない例です。

当初の3年間は「0.5%」というさらに低い金利が適用されますが、4年目以降の金利優遇が少ないため、その後の適用金利は大幅にアップします。

とくに、変動金利型に移行すると「優遇なし」となる点が最大の注意点です。

このような金融機関もいまだにあるため、注意が必要です。

「3年固定」の4年目以降の状況を想定すると

「通期優遇型」の例

| 金利タイプ | 借入当初(現在) | 固定期間終了後の金利優遇 | |||

| 基準金利 | 金利優遇 | 適用金利 | 特約を継続 | 変動金利に移行 | |

| 3年固定 | 2.45% | ▲1.85% | 0.60% | ▲1.85% | ▲1.85% |

| 5年固定 | 2.55% | 0.70% | |||

| 変動金利型 | 2.475% | 0.625% | |||

⇩

| ケース | 3年後の選択 | 4年目以降の適用金利 | 上昇幅 |

| ① | ⇨ 3年固定 | 0.60%(2.45%−1.85%) | ±0% |

| ② | ⇨ 5年固定 | 0.70%(2.55%−1.85%) | |

| ③ | ⇨ 変動金利 | 0.625%(2.475%−1.85%) |

「当初優遇型」のうち最も利用を避けたい例

| 金利タイプ | 借入当初(現在) | 固定期間終了後の金利優遇 | |||

| 基準金利 | 金利優遇 | 適用金利 | 特約を継続 | 変動金利に移行 | |

| 3年固定 | 2.70% | ▲2.20% | 0.50% | ▲1.00% | 優遇なし |

| 5年固定 | 2.80% | 0.60% | |||

| 変動金利型 | 2.475% | ▲1.85% | 0.625% | ||

⇩

| ケース | 3年後の選択 | 4年目以降の適用金利 | 上昇幅 |

| ① | ⇨ 3年固定 | 1.70%(2.70%−1.00%) | +1.20% |

| ② | ⇨ 5年固定 | 1.80%(2.80%−1.00%) | +1.30% |

| ③ | ⇨ 変動金利 | 2.475%(2.475%−0%) | +1.85% |

金利水準が同じでも、4年目以降の適用金利は大幅にアップしてしまう。

詳細記事

長期の固定金利選択型の注目点

一部の金融機関などでは、15~20年以上の長期にわたる固定金利特約がつけられるところがあります。

返済期間と同じ期間の固定金利特約をつければ「全期間固定金利型」と同じになりますが、少し短い期間で設定してよいケースもあります。

35年返済での試算例

35年もの返済期間でローンを組んでよいかはさておき、35年返済の場合には全期間固定金利型で借りるのが安心でしょう。

住信SBIネット銀行を例にとると、「35年固定」の固定金利選択型がありますので、こちらを選べば実質的に全期間固定金利型と同じです。

一方で、同行には「30年固定」もあります。

「35年固定」よりも金利水準が低ければ「35返済で、30年固定を選ぶ」という選択も検討できます。

下表は、この2つの方法を比べたものです。

後者の場合、31年目以降の残り5年間の適用金利が「4.98%」(基準金利に換算すると5.68%)に上がると、「35年固定」を利用した場合の返済総額と同じになります。

もしここまで金利が上がっても、物価上昇などで貨幣価値は低下していますし、繰上げ返済等ですでにローンは終わっているかもしれません。

「35年固定」VS「30年固定」の例(返済期間:35年)

「損得」の分岐点となる金利水準の例

| 35年固定 | 30年固定 | |||

| 当初30年 | 31~35年 | |||

| 借入金額(ローン残高) | 4,000万円 | 4,000万円 | (707万円) | |

| 適用金利 | 1.57% | 1.49% | 4.98% | |

| 毎月返済額 | 123,849円 | 122,277円 | 133,278円 | |

| 年間返済額 | 148.6万円 | 146.7万円 | 159.9万円 | |

| (期間合計) | 5,201.7万円 | 4,402.0万円 | 799.7万円 | |

| 返済総額 | 5,201.7万円 | |||

住信SBIネット銀行の金利による試算。

31年目以降、残り5年間の適用金利の平均が「4.98%」になると、2つのローンの返済総額はほぼ同じになる。

詳細記事

金利ミックスプランとは?

民間住宅ローンならではの金利プランの選択肢として挙げられるのが、「金利ミックスプラン」です。

文字通り、固定金利(あるいは固定金利選択型)や変動金利を一定の割合で組み合わせて借りる方法で、商品選びに迷った場合は候補の1つになるでしょう。

出典:三井住友銀行

ミックスプランとは、金利上昇時に返済額の増加が抑えられる固定金利と、契約時の低金利により毎月返済額が安い変動金利を組み合わせることで、それぞれのメリットをバランスよく取り入れた商品です。

異なる金利タイプを組み合わせた商品

家計を考えると金利の低い変動金利型にしたいけど、金利上昇のリスクが怖くて迷ってしまう・・・、といった場合などで検討したいのが「ミックスプラン」です。

住宅ローンを借りる際に2つの金利タイプを組み合わせて借りる、というシステムで、大手銀行やネット銀行、一部の地方銀行等で利用できます。

金利タイプの組み合わせは、一例ですが下記の通りです。

- 全期間固定金利型+変動金利型

- 10年固定+変動金利型

- 3年固定+10年固定

上記のように、自由に設定することが可能です(ただし、それぞれの借入金額に500万円など最低ラインが設けられている場合は、それ以上の額にする必要があります)。

どうしても1つの金利タイプに決められない、という場合などには、このミックスプランにしておくのが無難です。

ただし、有利な条件の長期の固定金利型ローンが利用できる場合は、変動金利型や短期の固定金利選択型を組み合わせると、1%程度の金利上昇でも不利になってしまうこともあります。

また、どのタイプの金利水準も 2020 年では最大で1%程度の金利差でしかないので、変動金利型を組み合わせて当初の返済額を抑えるというメリットも少なくなっています。

なお、組み合わせる金利タイプは同じ返済期間となり、固定金利型は30年で、変動金利型は25年、というような組み合わせはできません。

登記費用や印紙代が2契約分かかるなど、利用する際のコストも数万円多くなります。

このほかに、広義のミックスプランとして、①固定金利型の「フラット35」と変動金利の「財形住宅融資」を併用する、②ペアローンを利用して、それぞれが異なる金利タイプを選ぶ、という方法もあります。

いずれも2つのローンが異なる返済期間で借りられるため、選択肢はさらに広がります。

詳細記事

大手銀行の住宅ローン事情

大手銀行の住宅ローンの主な金利水準は、下表のとおりです。

店舗数や専門の住宅ローン・センターなども多いため、大都市圏や地方の中核都市で住宅を取得する場合は有力な検討対象になります。

「業者提携ローン」として多く採用されています。

審査は厳しいという声もありますが、一部のネット銀行のほうがその傾向は強いかもしれません。

また、基本的には審査も早く、事前審査の結果は翌日~3営業日以内に出る場合が多いようです。

ただし、自営業者などには厳しい点と、自己資金がかなり少ない場合等では最優遇金利の適用が受けにくいのが難点と言えます。

保証料がかかる場合、実質金利は「+0.15%~0.20%」に修正して判断してください。

大手銀行の主な住宅ローン金利

| 金融機関 | 金利タイプ | 基準金利 | 最優遇金利 | 期間終了 後の優遇 |

(参考) 固定金利型 |

| 三菱 UFJ |

変動金利型 | 2.475% | 0.625% | ▲1.85% | (全期間固定金利型) 21~25年:1.45% 26~30年:1.65% 31~35年:1.75% |

| 3年固定 | 2.94% | 0.49% | |||

| 10年固定 | 3.29% | 0.79% | ▲1.6% | ||

| 20年固定 | 4.64% | 1.19% | |||

| 三井住友 銀行 |

変動金利型 | 2.475% | 0.575% | ▲1.90% | (全期間固定金利型) 21~35年:1.65% |

| 3年固定 | 3.00% | 1.10% | |||

| 10年固定 | 3.30% | 1.10% | ▲1.40% | ||

| 20年固定 | ー | ー | |||

| みずほ 銀行 |

変動金利型 | 2.475% | 0.625% | ▲1.85% | (全期間固定金利型) 21~25年:1.19% 26~30年:1.21% 31~35年:1.22% |

| 3年固定 | 2.60% | 0.75% | |||

| 10年固定 | 2.70% | 0.85% | |||

| 20年固定 | 3.15% | 1.30% | |||

| りそな 銀行 |

変動金利型 | 2.475% | 0.525% | ▲1.95% | (全期間固定金利型) 21~25年:1.20% 26~35年:1.25% |

| 3年固定 | 3.00% | 1.00% | ▲1.60% | ||

| 10年固定 | 3.30% | 0.70% | |||

| 20年固定 | 4.20% | 1.70% | |||

| 三井住友 信託銀行 |

変動金利型 | 2.475% | 0.525% | ▲1.95% | (固定金利選択型) 30年固定:1.25% |

| 3年固定 | 3.05% | 0.60% | ▲1.70% | ||

| 10年固定 | 3.00% | 0.70% | ▲1.40% | ||

| 20年固定 | 3.95% | 1.20% |

詳細記事

ネット銀行の住宅ローン事情

店舗網を持たず、インターネット上での経営活動に特化している「ネット銀行」などの住宅ローンは、金利水準の低さなどが人気です。

ただし、申込みから司法書士への登記依頼まで、インターネットや郵送でやり取りを行い、自力で手続きをする必要があります。

最有力候補のソニー銀行

いわゆる「ネット住宅ローン」に共通するデメリットには、融資実行までの期間が長く物件によっては利用できない点や、保証会社を利用しないため審査が厳しい、といった点が挙げられます。

ソニー銀行の場合、申し込めるのは年収400万円以上の人に限られます。

変動金利型は適用金利が変わるごとに返済額もに直される点にも注意が必要です。

しかし、金利水準が低く商品も極めて優秀。

返済能力に自信がある人にとっては、最も利用したい住宅ローンの一つです。

ソニー銀行には3種類の商品があり、それぞれの特徴は下記のとおりです。

- 住宅ローン:「通期優遇型」の商品。諸費用、金利水準ともに低い

- 固定セレクト住宅ローン:「固定金利選択型(当初優遇型)」の商品

- 変動セレクト住宅ローン:低金利の変動金利型からスタートするタイプ

固定金利特約期間中でも変動金利への切り替えが可能な点や、変動金利型の利用中も「部分固定金利特約」を設定して金利上昇リスクを抑えることができるなど、返済開始後の見直しのしやすさも良いです。

フラット35(保証型)で選びたい住信SBI

住信SBIネット銀行は、融資事務手が定率タイプ(融資額×2.2%)なので、実質金利の水準は「適用金利+0.15%」程度となる点を理解しましょう。

固定金利選択型は、「通期優遇型」と「当初優遇型」の2種類があります。

当初優遇型で固定金利の特約期間が10年以下の場合、返済当初の金利は低いのですが、将来の金利優遇が少ないため、最高の評価にはなりません。

長期の固定金利選択型も昨今では金利水準が高くなっていしまいました。

商品性が似ているソニー銀行の「固定(変動)セレクトローン」と比べた場合、有利なものは一つもないのが現在の状況です。

実は、この銀行では「フラット35(保証型)」が最も注目すべき商品です。

なお、この住宅ローンには「全疾病保障(団信)」が無料で付帯していますが、「がん」も含めた全額弁済要件が一般的な「3大疾病保障付団信」などよりもかなり厳しい点には注意が必要です。

新生銀行の住宅ローン

新生銀行の住宅ローンは 2019 年に大規模な商品性の改善等により一変しました。

かつての、変動金利型では金利水準が同じでも約半同士後に適用金利が高くなるとか、ローン残高が500万円を下回った後から金利の見直し時期を迎えた場合はその後の金利優遇が縮小、またはゼロになるといった「顧客にとって不利な仕組み」は、すべて廃止されました。

もともと金利水準は低く、融資手数料などのコストも少ないため、同行の住宅ローンは見違えるほど良くなりました。

全期間固定金利型の融資金利も、業界最低水準にまで下がりました。

固定金利型の一種である「ステップダウン金利タイプ」も新たに登場し、返済開始後5年ごとに適用金利が一定の割合で下がるという他にない商品性と、低い金利水準で注目されます。

なお、新生銀行はネット経由での申し込みが基本ですが、契約手続きは近隣の店舗に来店して行う必要があります(店舗のない地域に進む人は応相談)。

auじぶん銀行

「auじぶん銀行」は、特約期間終了後の金利優遇が少ない点に注意が必要ですが、長期の固定金利選択型や、将来の借り換えを前提に「変動金利型か10年固定」を利用すら売場合は、極めて魅力的な金利設定になっています。

イオン銀行

イオン銀行の住宅ローンも金利水準がかなり低く、固定金利選択型は特約期間終了後の金利優遇も「1.6%」と魅力的です。

全国のイオンモールなどでも取り扱っていますので、利便性もあります。

楽天銀行

楽天銀行は、同行の「フラット35」との併用が中心となります。

詳細記事

地方銀行等の固定金利や変動金利

地方銀行の住宅ローンは、地域での競争の度合いによって金利水準や商品性が大きく異なっています。

もっとも金利競争の激しいのが、首都圏と東海地方、そして近畿圏です。

この地域でマイホームを取得する場合は、条件のよい住宅ローンを利用できる可能性が高いです。

愛知県では以前から金利水準が低かったのですが、近年は名古屋市を中心に、地元の金融機関よりも隣接する県に本店を置く地銀などの条件が魅力的です。

特に注目したいのが岐阜県の十六銀行(全期間固定金利型が1.19%)。

全期間固定金利型のなかでは、全国トップクラスの低金利です。

一方で、数年前は全国一の低金利だった長野県では金利競争が終わりました。

関西を除く西日本は変動金利型を中心に金利水準が高めです。

固定金利選択型については、固定金利特約期間終了後の条件も確認しておきましょう。

また、金利優遇システムが「ポイント型」である場合は、最優遇金利での借り入れが難しいケースもあり、審査結果によっては保証料がかなり高額となる金融機関も見られます。

地域や金融機関によっては、全期間固定金利型や段階金利型などの金利水準が非常に魅力的なところもあります。

いずれの地域でも、キャンペーンとして「がん団信」などの上乗せ金利を引き下げたり、なかには無料でつく金融機関もありますので、金利水準だけでなく、これらの条件も確認しましょう。

残念ながら条件のよくない地域でマイホームを取得する人や、借り換えを検討する場合は、「フラット35」を利用するか、全国まんべんなく金利水準が低めのJA(農協)、大手銀行、ネット銀行、または他県に本店を置く地方銀行の支店、といったところに目を向けるのも一つの方法です。

労働金庫それぞれの対象地域や金利

労働金庫の各種サービスは、原則的には加盟労組の組合員を対象としていますが、一般の人もおおむね利用できます。

住宅ローンについては、下記の条件のように、各地の労働金庫によって対応が異なります。

- 生協の組合員やろうきんの個人会員になれば利用できる

- 各労金の営業エリア内に自宅や職場があれば利用できる

- 自営業者でも個人会員になれば利用できる

利用を検討する場合は、しっかりと確認しておきましょう。

また、金利水準や保証料の有無(および負担水準)なども、加盟労組の組合員であるかどうかによって違うのが一般的です。

JA(農協)の住宅ローンの詳細

JAというと、農家の人を対象にしているというイメージがありますが、おおむね1万円の出資金を支払って「准組合員」になれば、住宅ローンの利用が可能です。

「10年固定」を中心に金利水準も低いところが多く、魅力的な「段階金利型」などを取り扱う地域もあります。

ひと口に「JA」と言っても、都道府県ごとに金利水準は異なります。

経営自体は各単位農協(JA)が行っていますので、「一県一農協」の場合を除き、同じ都道府県内でも、各JAの住宅ローンに対する取り組み姿勢によっては設定される金利水準は違うということも知っておきましょう。

また、JAや信用金庫などの地域密着型金融機関では、他行と競合する場合に融資担当所が保証会社や上司と交渉して、最優遇金利以下のレートを提示したり、「医療系団信」の上乗せ金利を下げる場合もあります。

詳細記事

-

-

住宅ローンについて学べるおすすめの本 9選!人気ランキング 【2025年版】

住宅は非常に大きな買い物です。絶対に失敗したくないと考えている人が殆どでしょう。そのために必要なのは事前のリサーチです。この記事でおすすめする本は、住宅ローン・住宅購入で失敗しないための情報が詰まった ...

続きを見る