住宅ローンを理解するうえで金利は避けては通れないものです。

住宅ローンの情報の9割は金利に関わること、と言っても過言ではないほど重要です。

この記事では、住宅ローンの金利にまつわる基礎的な情報を網羅しています。

この記事を読めば、「金利の種類」「金利のつく言葉の意味」「住宅ローンの選び方」などを知ることができます。

-

-

住宅ローンについて学べるおすすめの本 9選!人気ランキング 【2026年版】

住宅は非常に大きな買い物です。絶対に失敗したくないと考えている人が殆どでしょう。そのために必要なのは事前のリサーチです。この記事でおすすめする本は、住宅ローン・住宅購入で失敗しないための情報が詰まった ...

続きを見る

住宅ローンの金利の種類は3つ

出典:ARUHIマガジン

住宅ローンにはさまざまな商品があります。

消費者は最もよい条件のものを選択したいところですが、そのためには商品を理解して判断する必要があります。

住宅ローンの良し悪しを判断する基準の一つが「金利」です。

金利とは、住宅ローンの借入金額に応じて支払うことになる利息の割合のことです。

消費者は低金利の商品を選ぶことで総返済額を少なくすることができます。

この記事では、「住宅ローンの3つの金利の種類」を解説していきます。

住宅ローンの金利の種類は3つ

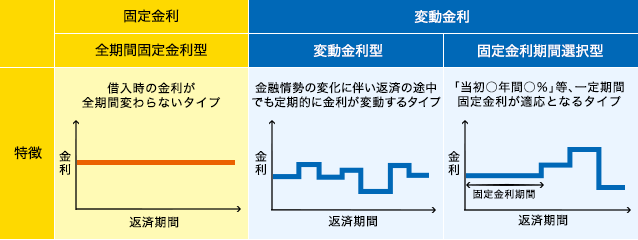

金利について押さえておきたいのは、住宅ローンの商品は金利によって3つのタイプに分かれることです。

全期間同じ金利が適用される「全期間固定金利型」、半年ごとに金利が見直される「変動金利型」、一定期間金を固定する「固定期間選択型」です。

全期間固定金利型

全期間固定金利型とは、全期間固定金利型は住宅ローンを借りている間の金利が変動しないタイプで、借入時に総返済額が決まり、完済まで毎月返済額は一定なので、将来計画が立てやすく安心して返済していけます。

低金利が長く続く中、変動金利から全期間固定金利型に借り換えている人が増えていることからもわかるように、金利が上昇するリスクを気にする人に向いています。

ただし、将来的に金利が大きく下がっても借入時の金利で支払い続けることになります。

メリット

- 金利が固定されている安心感がある

- 返済額が変わらないので返済計画が立てやすい

デメリット

- 変動金利より金利が高めに設定されている

- 今後低金利で推移すれば変動金利より返済額は多くなる

変動金利型

変動金利型とは、借入期間中に金利が変動するもので、半年ごとに金利が見直されるのが一般的です。

3つの金利タイプのなかで金利水準が低い傾向がありますが、将来的に住宅ローン金利が上昇すると固定金利より高くなることがあります。

超低金利の時代にはお得かもしれませんが、いつ損することにもなりかねない、いわばギャンブル的な金利です。

将来金利が上昇しても返済していける能力があれば変動金利は魅力です。

メリット

- 固定金利よりも金利が低めに設定されている

- 今後金利が上昇しなければ、ずっと低金利を享受できる

デメリット

- 将来金利が上昇するリスクがある

- 金利が上昇すれば返済額も上昇し返済が苦しくなる不安がある

固定期間選択型

固定期間選択型とは、一定期間を固定金利にして安めに抑えることができるので、先々必要になる教育費などの資金計画が見えている人向きです。

選択できる固定期間は、2年、3年、5年、7年、10年、15年、20年、25年など幅広い選択肢が用意されており、短い期間ほど金利は安くなります。

ただし、期間終了後は次の固定期間を選択する必要があります。

新しい金利はその時の時勢によって変動し、金利上昇時に切り替わるとそれまでより高い金利になることもあるので、固定期間の終了近くになってくると返済計画を見直す必要があります。

また一度変動金利型に切り替えると再び固定金利型を選べない商品もあるので注意が必要です。

関連記事

金利は組み合わせることもできる

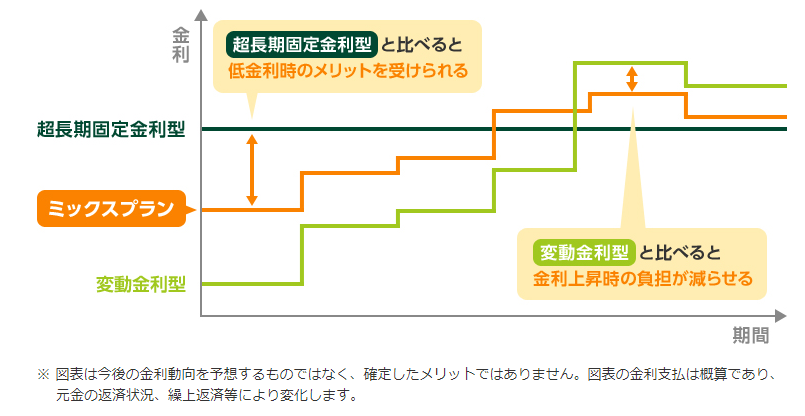

金利は一つに限られるわけではありません。

たとえば「金利ミックス型」(商品名「ミックスプラン」など)は2つの金利を組み合わせる住宅ローンで都市銀行を中心に取り扱っています。

出典:三井住友銀行

上図のようにローンを2つの金利に分けて契約し、1本を先に完済することで後半の上昇リスクを抑えることができるのが一番のメリットです。

金利の組み合わせ方は、「全期間固定+変動」「10年固定+変動」などと自由に選べるので、片方のローンを早く完済できるように割合を少なくすることがポイントです。

ただし、変動金利のメリットが薄れることと、2本の住宅ローンを契約することになるので諸費用がかさむのがデメリットです。

店頭金利・基準金利・適用金利・優遇金利・当初金利などの違いを解説

住宅ローンの金利タイプ大きく下記の3つがあります。

- 全期間固定金利型

- 変動金利型

- 固定期間選択型

しかし、こうした分類とは別に、住宅ローンの広告などでは「店頭金利」「基準金利」「適用金利」「優遇金利」など、さまざまな”金利”の付く言葉が登場します。

これが住宅ローンという商品の内容をわかりづらくしている最大の要因なのですが、整理してしまえば誰にも理解することができます。

各金融機関でバラバラの用語を使っているため、難しそうに見えるだけです。

意味さえ知ってしまえば、拍子抜けするくらい簡単に広告などの商品説明が理解できるようになります。

関連記事

・住宅ローンの金利の種類は3つ「全期間固定金利型」「変動金利型」「固定期間選択型」

金利とつく言葉は「定価」「実売価格」「値引き幅」を表す言葉に分けられる

まず、よく使われる「金利」の用語として押さえておきたいのは、金利の「定価」を表す言葉と値引き後の「実売価格」を表す言葉です。

いずれも同じ意味の言葉です。

各金融機関が金利タイプごとに毎月決めている、住宅ローンの基準となる金利のことを指します。

住宅ローン商品の「定価」と考えて差し支えありません。

定価ですから、各金融機関が独自に設定します。

また、金利動向等によって、返済中に変わる可能性があります。

変動金利の場合、その際に上昇していればダイレクトに負担が増大することになります。

上記のものが住宅ローンを貸し出す時の実際の金利です。

言わば、店頭金利などの「定価」から値引きした後の「実売価格」です。

いくら値引きしてもらえるかは、商品の種類や借り手の返済能力(=安心感)で変わってきます。

なお、この際の値引き幅を指すのが下記の用語です。

実際に貸し出す際に、店頭金利等の「定価」から何%値引きできるかを表す言葉です。

つまり、「店頭金利−優遇幅=適用金利」という関係になります。

多くの場合、「優遇幅▲〇%~〇%」というように幅がありまが、これは借り手によってなびき幅が異なることを意味しています。

また店頭金利などの「定価」と違って、金利動向によって返済中に優遇幅が変わることはありません。

ただし、「当初10年は▲〇%、以降は▲〇%」というように、契約内容で当初とそれ以降で優遇幅が変わることになっているものもありませす。

【初心者向け】住宅ローンの選び方のポイントをわかりやすく解説

住宅ローンの商品は星の数ほどあり、どれを選べばよいのかわからなくなると思います。

もっとも損をしない商品を選びたいのだが、「どのように比較すればよいのか・・・」と思う人もいるかもしれません。しかし、そもそもその考え方が間違っています。

住宅ローンのように比較対象が多い場合は、一つひとつの商品を見比べるのではなく、幾つかの選考工程をつくり機械的にピックアップすくことが重要です。

そうすることで無駄なことに頭を悩まさずに済み、自身に合った最適な住宅ローンが見つかります。

この記事では、「住宅ローンの選ぶために最適な3つのステップ」を解説していきます。

最適な住宅ローンを選ぶための3つのステップ

住宅ローンは「金利タイプ・金利」で絞り、「トータルコスト」で決定することで”各自に合った”ベストな商品を利用することができます。

”各自に合った”というのがポイントで、人それぞれ性格が違うため万人に合った商品はないのです。

ある程度のリスクを許容できる人もいれば、僅かな不安も抱きたくない人もいます。

住宅ローンは下記の3つのステップを踏むことで、各自に合った最適な商品を選択することができます。

住宅ローンを決める3ステップ

- 金利タイプを決める

- 金利を目安に候補を選ぶ

- トータルコストで決定する

それぞれ詳しく解説していきます。

ステップ1.金利タイプを決める

住宅ローンを選ぶ際、「保証料0円」「一部繰り上げ手数料0円」などのお得情報をよく目にします。

しかし、金利0.1%の違いによる総返済額が、何回分の繰り上げ手数料に相当するか考えると、住宅ローン選びの軸になるのが「金利」なことは明らかです。

ステップ1では、下記の3つの金利タイプのうち、どれにするかを決めます。

- 全期間固定金利型

- 変動金利型

- 固定期間選択型

各金利を選ぶ人には、それぞれ「向いている人」「借りていい人」がいます。

自分がどれに当てはまるかを参考に検討してみましょう。

全期間固定金利型を考えてもいい人

全期間固定金利型は返済計画が立てやすいので、いわば高い家賃でも払っているように安心して暮らしたいという人に向いています。

借りていい人は、一言でいうと慎重派です。

金利の上昇リスクを避けるのを第一優先とし、低金利になっても損をした気分にならない人です。

変動金利型を考えてもいい人

変動金利型は総返済額を抑えるために、金利上昇する前に繰り上げ返済などを行って短期間に返すことを目的とする人に向いています。

借りていい人は、金利相場を普段からチェックするのが苦にならず、資金に余裕があり、もし金利上昇しても納得して問題なく返済できる人です。

関連記事

固定期間選択型を考えてもいい人

固定期間選択型は将来の資金計画に見通しが立っている人や、現金が必要になる時期がハッキリしている人に向いています。

借りていい人は、固定期間終了後のあたりで、収入が増えるのがほぼ確実な人。また、繰り上げ返済でコツコツと返済していける人です。

関連記事

ステップ2.金利を目安に候補を選ぶ

金利タイプを選んだら、そのタイプの中から安い金利商品(=住宅ローン)をいくつかピックアップします。

その際に注意したいのは、借入当初の適用金利だけに目を奪われないことです。

固定期間選択型には、当初期間だけ金利が優遇される「当初型」と、もう一つは借入から完済まで一定の金利優遇を受けられる「全期間型」があります。

後者は優遇幅が一定ですが、前者は当初だけ格別に金利が低く設定されています。

変動金利型の場合も「キャンペーン金利」などと謳(うた)われている場合、数年後に優遇幅が変わるため、注意が必要です(ただし、必ずしも当初型が損になるとは限りません)。

いずれにしても、「固定期間選択型」と「変動金利型」の場合、将来の店頭金利(定価)の動きによって、返済中の適用金利も変わっています。

第3ステップでも解説するように、金利が上昇した場合でも滞りなく返済し続けられるかをよく検討する必要があります。

関連記事

ステップ3.トータルコスト決定する

最後は候補として残った商品を、「トータルコスト」の考え方で計算して決定します。

トータルコストとは、上記で取り上げた当初金利に、諸費用や団信、固定期間終了後の金利上昇分も計算に含んだ「総支払額」のことです。

計算式は下記のようになります。

$$元本+当初金利による利息+諸費用+当初金利終了後(固定期間終了後など)の利息$$

当初金利終了後の利息は予測できませんが、現在の店頭金利が続いた場合と、過去20年間の変動金利の店頭金利の平均である4%まで上がった場合の2パターンで、サイトにあるシミュレーションを行ってみましょう。

そして、損得とリスク度を考え合わせて、実際に申込む住宅ローンを3つ程度に絞り込みます。

| 商品タイプ | 金利 | 事務手数料 | 支払利息 | トータルコスト |

| 変動セレクト 住宅ローン |

0.499% | 648,000円 | 2,701,976円 | 3,349,796円 |

| 住宅ローン | 0.799% | 43,200円 | 4,399,704円 | 4,442,904円 |

上表は、トータルコストを算出するためにソニー銀行の2つの商品を比較したものです。

金利と事務手数料が大きく異なるため、一見しただけではどちらが得かわかりません。

このように金利が損得を決める大きな要素であることは確かですが、細かな比較はトータルコストを見ないと比較できません。

トータルコストの考え方は日本ではあまり普及していませんが、アメリカでは「実質金利」といわれ、住宅ローンを借りる際の一般的な指標になっています。

すべての商品をトータルコストで計算するのは大変なため、金利である程度絞ったうえで、最終的に商品を決定する際に役立てるとよいです。

住宅ローンの金利が適用されるのは「申込時」ではなく「融資実行時」

目当ての商品(住宅ローン)を見つけ、契約を申し込んでも事前審査・本審査を通るのに一定の時間を必要とします。

そのため、金利等に納得して申し込んだはずなのに”実際に適用された金利は思っていた数字とは違う”というのはよくある話です。

「こんなはずじゃなかった・・・」と嘆かないように、しっかりと学んでおきましょう。

事前に仕組みを把握しておくことで、リスクを最小限に抑える行動を取ることができます。

住宅ローンの金利が適用されるのは「融資実行時」

手間暇かけて、金利やトータルコストを調べ、お得な住宅ローンにもし込んだからには、調べた通りの条件で借りたいと誰もが思うはずです。

しかし、金利は各金融機関で毎月見直され、月初よい適用金利が上下します(変化しない場合もあります)。

そのため、月をまたぐと、借入者が調べた通りの金利で融資を受けたいと思っても、必ずしもそうとはならないのです。

では、申込時と融資実行時のどちらの時点での金利が適用されるかというと、フラット35をはじめ、ほとんどの民間住宅ローンでは、融資実行時の金利が適用されます。

申込時の金利が適用されるのは、住宅金融支援機構の扱う財形住宅融資など、ごく一部です。

一方、住宅ローンに申し込みを行い、事前審査、本審査を通り、契約を結んで融資が実行されるまで、最短で3週間程度、審査に時間をかける金融機関の場合2ヶ月程度かかるところもあります。

つまり、月初に申込んだとして、月内に融資が実行され、予定どおりの金利がそのまま適用されるかどうかはギリギリということになります。

金利が変われば毎月返済額や総返済額が違ってきますので、返済計画も調整しなければなりません。

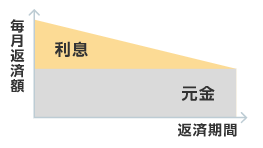

元利均等返済と元金均等返済の違い

住宅ローンの返済方法には「元利均等返済」と「元金均等返済」の2つがあります。

ほどんどの人が元利均等返済を選択している現実があり、

「皆さんこちらの返済方法を選択しています…。」そう言われると、大して調べることもせずに決定してしまう人が多いです。

しかし、マイホームは大きな買い物です。

両者の特徴を理解し、納得して契約することで気持ちよく大切なお金を返済に充てることができます。

この記事を読めば、「元利均等返済と元金均等返済の違い」「低金利時代の特徴」などを知ることができます。

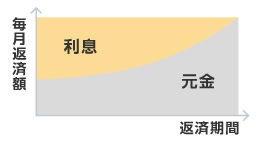

元利均等返済とは

出典:住信SBIネット銀行

元利均等返済は毎月の返済額を一定にして「返済額から利息を引いた金額」を元金として返済していく方法です。

返済当初は借入金の残高が多いため、返済額に占める利息の割合が高く、年を経るごとにその割合は減っていき、元金に充当される割合が増えていきます。

もう一つの元金均等返済と比較すると、「元利均等返済」は、毎月の返済額が一定のため返済計画が立てやすく、また、返済開始当初の返済額を抑えることができます。

しかし、最初のうちは元金がなかなか減らないため、総返済額では「元金均等返済」よりも多くなってしまいます。

メリット

- 返済額が一定のため、将来の家計収支が予想しやすい

- 元金均等返済に比べて、返済開始当初の返済額を少なくすることができる

デメリット

- 元金均等返済にくらべ、総返済額が多くなる

- 借入金残高の減り方が遅くな

元金均等返済とは

元金均等返済は、元金の金額を毎月一定に設定したうえで、そこに「元金残高に対する利息分」を加えて返済していく方法です。

そのため「元利均等返済」と比較すると、返済当初の返済額は多くなる一方、元金が減っていくのが早いため、「元利均等返済」よりも返済総額は少なくなるメリットがあります。

毎月の返済額は返済が進むにつれて徐々に少なくなっていきます。

メリット

- 返済額は返済期間に応じて少なくなる

- 元利均等返済に比べて、総返済額を少なくすることができる

デメリット

- 返済開始当初の返済額多く、返済負担が大きい

- 借入時に必要な収入も高くなるため、借入可能額が少なくなる場合がある

返済方法を選ぶ時の注意点

「元金均等返済」は返済リスクを高めるため、ネット銀行などでは「元利均等返済」しか利用できないところも少なくありません。

どちらかというと「元金均等返済」は事業資金に使われることが多い返済方法となっています。

3大メガバンクやフラット35では申込者がいずれかを選択することができますが、基本的には「元利均等返済」を選んだ方が無難です。

たしかに「元金均等返済」を選べば、総返済額を減らせるため、たとえば、共働きの夫婦2人の家族で収入に不安がなく、将来にわたって子どもを作らないと決めているのであれば選んでも問題ないでしょう。

しかし、単に総返済額を減らしたいのであれば、繰り上げ返済を行うことでほぼ同様の効果を得ることができます。

また、フラット35に申し込むためには返済負担率が年収の30~35%以下という条件があります。「元金均等返済」を選ぶと毎月の返済額が増えるため、融資可能額が少なくなる点にも注意したほうがいいでしょう。

つまり、多くの年収がないと、そもそも希望融資額に手が届かなくなる可能性もあるということです。

金利が3~4%と高かった時代には、返済方法によって返済総額に3000万円以上の差がつくことがありました。

しかし、低金利の時代では、どちらの返済方法で借りたとしても大きな差にはなりません。

多くの利用者は「元利均等返済」を選択する

住宅ローンの返済方法として、多くの利用者は「元利均等返済」を選択します。

その理由は下記の2つです。

- 毎月の返済額が一定なので返済計画が立てやすい

- 元金均等返済に比べて当初の返済額が少なくなる

マイホームの取得直後は何かと出費もかさみますので、通常は負担の少ない元利均等返済の方が良いと考えます。

ただし、元利均等返済の場合、金利が高いときには返済当初は返済額に占める利息分の割合が多くなり、元金があまり減らないケースもあります。

一方で、元金均等返済では、元金の返済ペースが早いとともに毎月の返済額は回を追うごとに少なくなります。

その結果、返済総額は元利均等返済より少なくてすみます。

その代わり、当初の返済額が多くなるので、収入基準をクリアするためには、より多くの年収が必要となります。

-

-

住宅ローンについて学べるおすすめの本 9選!人気ランキング 【2026年版】

住宅は非常に大きな買い物です。絶対に失敗したくないと考えている人が殆どでしょう。そのために必要なのは事前のリサーチです。この記事でおすすめする本は、住宅ローン・住宅購入で失敗しないための情報が詰まった ...

続きを見る