キャッシュフロー計算書は決算書の一つで、見れば会社の1年間お金の流れがわかります。

キャッシュフロー計算書は、損益計算書、貸借対照表と並び「財務三表」の一つとして重要視されています。

決算書の知識がない方は、まず初めにコチラの記事を読むことをおすすめします。

-

-

決算書の読み方がわかるようになる初心者におすすめの本5選

この記事では、「決算書の読み方がわかるようになる初心者におすすめの本」を紹介していきます。決算書が読めるようになれば企業の状態を知ることができ、安定した企業に就職できるようになったり、株式投資で利益を ...

続きを見る

キャッシュフロー計算書とは

キャッシュフロー計算書(C/F)とは、1年間の会社のお金の流れ、つまり、どのような理由でお金が入ってきて、どのような理由でお金が出ていったのかをあらわした表です。

貸借対照表でも前期との比較でどのくらい現金が増減したのかわかりますが、キャッシュフロー計算書を見ればより具体的な現金の動きを知ることができます。

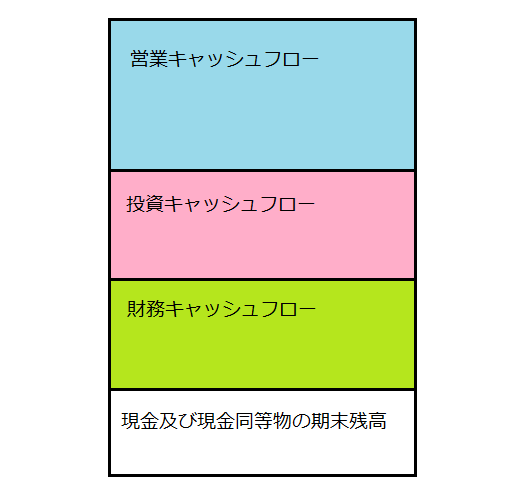

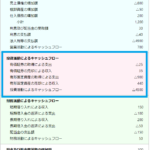

キャッシュフロー計算書は一枚の紙に上から「営業キャッシュフロー」「投資キャッシュフロー」「財務キャッシュフロー」の並びで記載されています。

3つの合計金額がプラスだったら、それがこの一年間で増えたお金を意味します。逆に、マイナスだったら、それがこの一年間で減ったお金を意味します。

3つのキャッシュフローを説明していきます。

営業キャッシュフロー

営業キャッシュフロー(営業CF)とは、「営業活動によるキャッシュフロー」のことで、商売上のお金の出入りがここに記載されています。

商品を売ったことでいくらお金が入ってきたか、商品を購入したことでいくらお金が出ていったかがわかります。他にも、給料の支払いや家賃の支払いでお金がいくら出ていったかといった事が記載されます。

関連記事

営業キャッシュフローの表示方法

キャッシュフロー計算書の営業キャッシュフローには、下記の2種類の表示方法があります。

①:間接法

②:直接法

それぞれわかりやすく説明していきます。

①:間接法

営業キャシュフローの間接法とは、税引前当期純利益にキャッシュのズレを生じさせる項目を加減算する方法です。

多くの上場企業が採用していて、損益計算書との繋がりがわかりやすいです。

②:直接法

営業キャッシュフローの直接法とは、入金額から出金総額を引いて営業キャッシュフローを算出する方法です。

会計知識がなくてもわかりやすいが、連結決算では手間がかかります。

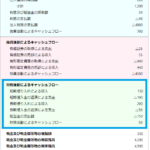

投資キャッシュフロー

投資キャッシュフロー(投資CF)とは、「投資活動によるキャッシュフロー」のことで、資金運用上のお金の出入りがここに記載されます。

会社は資金に余裕があれば、それを利用して投資活動を行ったりします。

たとえば、株を購入したり、誰かにお金を貸して利息を得たり、あるいは、工場を建設して今後の商売の拡大をはかったりします。

これらから生じるお金の出入りが、投資キャッシュフローに記載されます。

関連記事

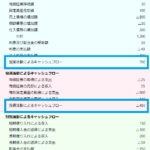

財務キャッシュフロー

財務キャッシュフロー(財務CF)とは、「財務活動によるキャッシュフロー」のことで、資金調達上のお金の出入りがここに記載されます。

会社は資金が不足してくると、銀行から借入を行って会社経営に使います。

銀行からお金を借りていくら増えたか、銀行にお金を返済していくら減ったかなどが、財務キャッシュフローに記載されます。

関連記事

計算書の最後に期末の現金が記載

キャッシュフロー計算書の最後には、「営業キャッシュフロー」「投資キャッシュフロー」「財務キャッシュフロー」の合計金額に、1年の最初にあった現金の金額を足した『現金および現金同等物の期末残高』が記載されます。

この金額が、1年の最後の時点での会社に残っている現金です。

キャッシュフローの「キャッシュ」の基準

キャッシュフローの「キャッシュ」に含まれる基準は下記の2つです。

①:現金・預金

②:現金同等物

それぞれわかりやすく説明していきます。

①:現金・預金

手元にある現金、要求払戻金(預金者の請求によりただちに払い戻しされる預金。

②:現金同等物

かんたんに換金できる価格変動のリスクのない短期投資のことです。3ヵ月未満のスーパー定期、公社債投資信託などが含まれます。

キャッシュフロー計算書の役割や意義

キャッシュフロー計算書はもっとも信頼性の高い決算書です。

その故に、キャッシュフロー計算書の役割は大きいです。

キャッシュフロー計算書は嘘がつけない

キャッシュフロー計算書の特徴は、「嘘がつけない決算書」です。

損益計算書や、貸借対照表も嘘をついてはいけないのですが、嘘をつこうと思えば、簡単に嘘をつくことができます。

たとえば、商品の在庫の金額をごまかしたり、来年度の売り上げを今年の売り上げに計上したりできてしまいます。

しかし、キャッシュフロー計算書は現金の出入りを記載する決算書ですので、数字は客観的なもので、誰が見ても明らかです。

キャッシュフロー計算書は、損益計算書や貸借対照表よりも信頼性の高い決算書です。

黒字倒産も見破れる

キャッシュフロー計算書をよく読めば、黒字倒産の可能性も見破ることができます。

会社を存続させるためには利益を出すことが大切ですが、それよりも大事なのが、キャッシュを持っていることです。

利益が出ていても、売上代金をしっかり回収できていなかったり、借金が多いなどの理由でキャッシュが足りなくなってしまえば倒産に追い込まれてしまいます。

場合によっては黒字倒産もありうるのです。

損益計算書や貸借対照表だけでは黒字倒産を見抜くことは難しいですが、キャッシュフロー計算書なら見抜くことが可能です。

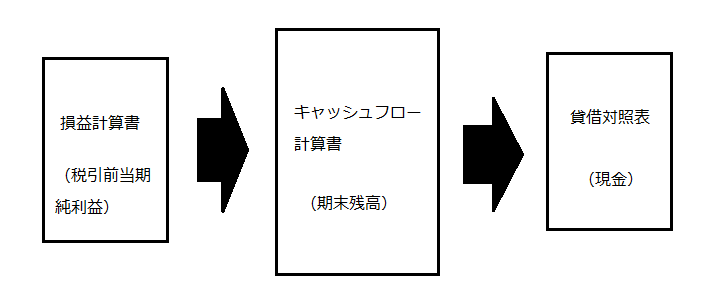

キャッシュフロー計算書は、損益計算書と貸借対照表をつなぐ決算書

キャッシュフロー計算書は損益計算書と貸借対照表をつなぐ決算書の意味を持ちます。

キャッシュフロー計算書の最初に記載される金額は、「税引前当期純利益」になります。税引前当期純利益というと、損益清算書の5つの利益の、法人税等が引かれる前の利益になります。

その金額がキャッシュフロー計算書の最初に出てきます。

そして、キャッシュフロー計算書の最後には、1年の最後の現金である期末の現金が記載されます。この金額は貸借対照表の現金とほぼ同額になります。

つまり、キャッシュフロー計算書は、損益計算書の税引前当期純利益から始まり、貸借対照表の現金につながります。

キャッシュフロー計算書は「損益計算書」と「貸借対照表」をつなぐ決算書です。

キャッシュフロー計算書の作り方

step1:2期比較(前期・当期)の貸借対照表を作成

キャッシュフロー計算書の作成は、2期比較(前期・当期)の貸借対照表を作るところからスタートします。

借方項目(資産)は「当期-前期」、貸方項目(負債・純資産)は「前期-当期」で計算し、マイナス項目は「▲」で表示します。

それでは、具体例をあげて見ていきましょう。

下記の表は、当期と前期を比較した貸借対照表(比較貸借対照表)の仕分けです。エクセルなどで簡単に作成することができます。

| 借方項目 | 当期 | 前期 | 増減 |

| 現金・預金 | 4,000 | 2,000 | 2,000 |

| 売掛金 | 8,000 | 4,000 | 4,000 |

| たな卸資産 | 4,000 | 8,000 | ▲4,000 |

| 固定資産 | 20,000 | 12,000 | 8,000 |

| 借方合計 | 36,000 | 26,000 | 10,000 |

| 貸方項目 | 当期 | 前期 | 増減 |

| 買掛金 | 4,000 | 2,000 | ▲2,000 |

| 借入金 | 6,000 | 0 | ▲6,000 |

| 資本金 | 20,000 | 20,000 | 0 |

| 利益剰余金 | 6,000 | 4,000 | ▲2,000 |

| 貸方合計 | 36,000 | 26,000 | ▲10,000 |

| 増減合計 | 0 |

step2:増減を「営業」「投資」「財務」の3つに分類する

上記の例では、「現金・預金(キャッシュ)」が2,000増加しています。

キャッシュ以外の増減を「営業」「投資」「財務」の3つに分類することによって、この増加がどの要因で起こっているのかを明らかにします。

キャッシュフロー計算書の区分に従って増減を並べ替える

貸借対照表の増減を、キャッシュフロー計算書の区分に従って以下のように並べ替えます。

- 資金(現金預金)の増減は一番下

- 固定資産は「投資活動」

- 借入金、資本金等は「財務活動」

- それ以外は「営業活動」

資金の増減以外の項目は、符号を逆にする

資金の増減以外の項目は、符号を逆にします。

キャッシュフローの増減(営業活動キャッシュフロー+投資活動キャッシュフロー+財務活動キャッシュフロー)は、現金預金の2,000に一致します。

| 貸借対照表 | 増減 | キャッシュフロー計算書 | 増減 |

| 現金預金 | 2,000 | 利益剰余金 | 2,000 |

| 売掛金 | 4,000 | 売掛金の増減 | ▲4,000 |

| たな卸資産 | ▲4,000 | たな卸資産の増減 | 4,000 |

| 固定資産 | 8,000 | 買掛金の増減 | 2,000 |

| 買掛金 | ▲2,000 | 営業活動CFの合計 | 4,000 |

| 借入金 | ▲6,000 | 固定資産の増減 | ▲8,000 |

| 資本金 | 0 | 投資活動CF | ▲8,000 |

| 利益剰余金 | ▲2,000 | 借入金の増減 | 6,000 |

| 財務活動CF | 6,000 | ||

| 資金の増減 (CFの増減) |

2,000 |

支出のない費用を調整する必要がある

キャッシュフロー計算書では、キャッシュの流入となるキャッシュインと流出のキャッシュアウトの捉えていくものです。

そのため、実際に動いたキャッシュを記録していくキャッシュフロー計算書ではキャッシュの動きのない費用となる減価償却費が入ることはありません。

減価償却費はキャッシュの取引ではない費用であるため、非資金損益項目となります。

間接法での営業キャッシュフローでは貸借対照表と損益計算書を元に作成されるためプラス扱いとなります。

また、固定資産除却損も支出のない費用なので、減価償却費と同じ処理をします。

固定資産除却損とは、有形固定資産の利用をやめたとき、その資産を帳簿から除却するための勘定科目です。

固定資産売却損とその他の損失を合わせ、「事業撤退損」などで表示されている場合は、固定資産除却損だけを抜き出す必要があります。

step1:貸借対照表科目の増減を分析

貸借対照表の減価償却費と、固定資産除却損が以下の値になったとして考えていきます。

| 減価償却費 | ▲1,000 |

| 固定資産除却損 | ▲300 |

step2:貸借対照表の増減をキャッシュフロー(CF)に換算

貸借対照表科目の増減をキャッシュフローに換算します。

減価償却費と固定資産除却損は資産のマイナスですが、キャッシュフローに換算するときは-1倍します。

| 増減額 | CF換算 | |

| 減価償却費 | ▲1,000 | 1,000 |

| 固定資産除却損 | ▲300 | 300 |

step3:キャッシュフロー科目に整理する

減価償却費と固定資産除却損を営業活動によるCFに加えます。

同額(減価償却費+固定資産除却損)を、投資活動によるCFから「有形固定資産の増減」としてマイナスします。

| 営業活動によるCF | |

| 減価償却費 | 1,000 |

| 固定資産除却損 | 300 |

| 投資活動によるCF | |

| 有形固定資産の増減 | ▲1,300 |

3つのキャッシュフローから会社の状態がわかる

営業キャッシュフロー・投資キャッシュフロー・財務キャッシュフローのプラス、マイナスの組み合わせによって、おおまかな会社のタイプがわかります。

利益・設備投資・返済が順調な会社

- 営業キャッシュフロー:プラス

- 投資キャッシュフロー:マイナス

- 財務キャッシュフロー:マイナス

営業キャッシュフローがプラスになっているということは、本来の商売できちんと利益を出せているということです。そして、投資キャッシュフローがマイナスということは、本業で得た資金を将来のための設備投資に回せている証拠です。

また財務キャッシュフローのマイナスは、余ったお金で借金を返済していることを表し、会社にとって望ましいタイプといえます。

利益を出しつつ、借入れして設備投資をしている会社

- 営業キャッシュフロー:プラス

- 投資キャッシュフロー:マイナス

- 財務キャッシュフロー:プラス

営業キャッシュフローがプラスなので、本業でしっかり稼げています。ただし、営業活動から得たキャッシュだけでは足りないので、借入れして設備投資を行っていると考えられます。

しかし、資金調達の理由が設備投資であれば、将来を見据えた積極的な借入れといえるので、会社の状況としては必ずしも悪いとはいえません。

利益・資産・返済のすべてが良くない状態

- 営業キャッシュフロー:マイナス

- 投資キャッシュフロー:ゼロ

- 財務キャッシュフロー:マイナス

本業で利益を出せていない状態です。

そして投資キャッシュフローがゼロなので、切り売りする資産もなくなっていると判断できます。この場合、手元の現金がなくなった時点で、倒産になってしまう可能性が高いといえます。

まとめ

キャッシュフロー計算書(C/F)は、1年間の会社のお金の流れをあらわした表です。

損益計算書や貸借対照表よりも詳細に記入しなくてはいけないため、嘘がつけず、より信頼性の高い決算書になっています。

キャッシュフロー計算書の詳細

キャッシュフロー計算書の詳細を知りたい方は、下記のカード(URL)をクリックしてください。

-

-

営業キャッシュフローとは?営業キャッシュフローの内訳と見方【その①】

この記事では、キャッシュフロー計算書の「営業キャッシュフロー」について解説していきます。キャッシュフロー計算書は、損益計算書、貸借対照表と並び「財務三表」の一つとして重要視されています。 関連記事 ・ ...

続きを見る

-

-

投資キャッシュフローとは?投資キャッシュフローの内訳と意味【その②】

この記事では、キャッシュフロー計算書の「投資キャッシュフロー」について解説していきます。キャッシュフロー計算書は、損益計算書、貸借対照表と並び「財務三表」の一つとして重要視されています。 関連記事 ・ ...

続きを見る

-

-

財務キャッシュフローとは?財務キャッシュフローのプラスとマイナスの意味【その③】

この記事では、キャッシュフロー計算書の「財務キャッシュフロー」について解説していきます。キャッシュフロー計算書は、損益計算書、貸借対照表と並び「財務三表」の一つとして重要視されています。 関連記事 ・ ...

続きを見る

-

-

フリーキャッシュフローとは?フリーキャッシュフローの意味と計算式【その④】

この記事では、キャッシュフロー計算書の「フリーキャッシュフロー」について解説していきます。 キャッシュフロー計算書は、損益計算書、貸借対照表と並び「財務三表」の一つとして重要視されています。 関連記事 ...

続きを見る